Nell'ultimo anno, gli impegni da parte di aziende, asset manager e governi per mitigare i cambiamenti climatici sono aumentati in maniera significativa. Il presidente americano, Joe Biden, è rientrato negli accordi di Parigi nel suo primo giorno alla guida degli Stati Uniti, la Net Zero Asset Managers Initiative ha preso piede e le conferenze come COP26 hanno cercato di aumentare la collaborazione globale per affrontare la crisi climatica.

Allo stesso tempo, il mercato ha visto una domanda crescente da parte dei risparmiatori che vogliono inserire investimenti sostenibili nei loro portafogli. Il cambiamento climatico rappresenta la più grande minaccia a lungo termine dei nostri tempi, influenzando non solo il modo in cui viviamo, ma anche come investiamo.

Alcuni dei rischi per gli investitori riguardano la transizione, ovvero il passaggio a un'economia a basse emissioni di carbonio. Ne sono un esempio i cambiamenti nella regolamentazione, nella tecnologia e nel comportamento dei consumatori. Esistono anche rischi fisici, che si riferiscono alla colli di bottiglia nelle catene di fornitura e ai danni agli asset delle aziende a causa della crescente frequenza di eventi meteorologici estremi come inondazioni o uragani.

Ma il cambiamento climatico offre anche opportunità per gli investitori. Attraverso i loro portafogli, infatti, possono ottenere un’esposizione alle aziende che sviluppano soluzioni innovative per mitigare i cambiamenti climatici, come le tecnologie per catturare il carbonio, o per adattarsi agli stessi.

Nel nostro rapporto"Investing in Times of Climate Change", pubblicato di recente, guardiamo al panorama globale dei fondi climatici, analizziamo i prodotti che si adattano a ciascun tipo di strategia e la loro crescita nei diversi mercati.

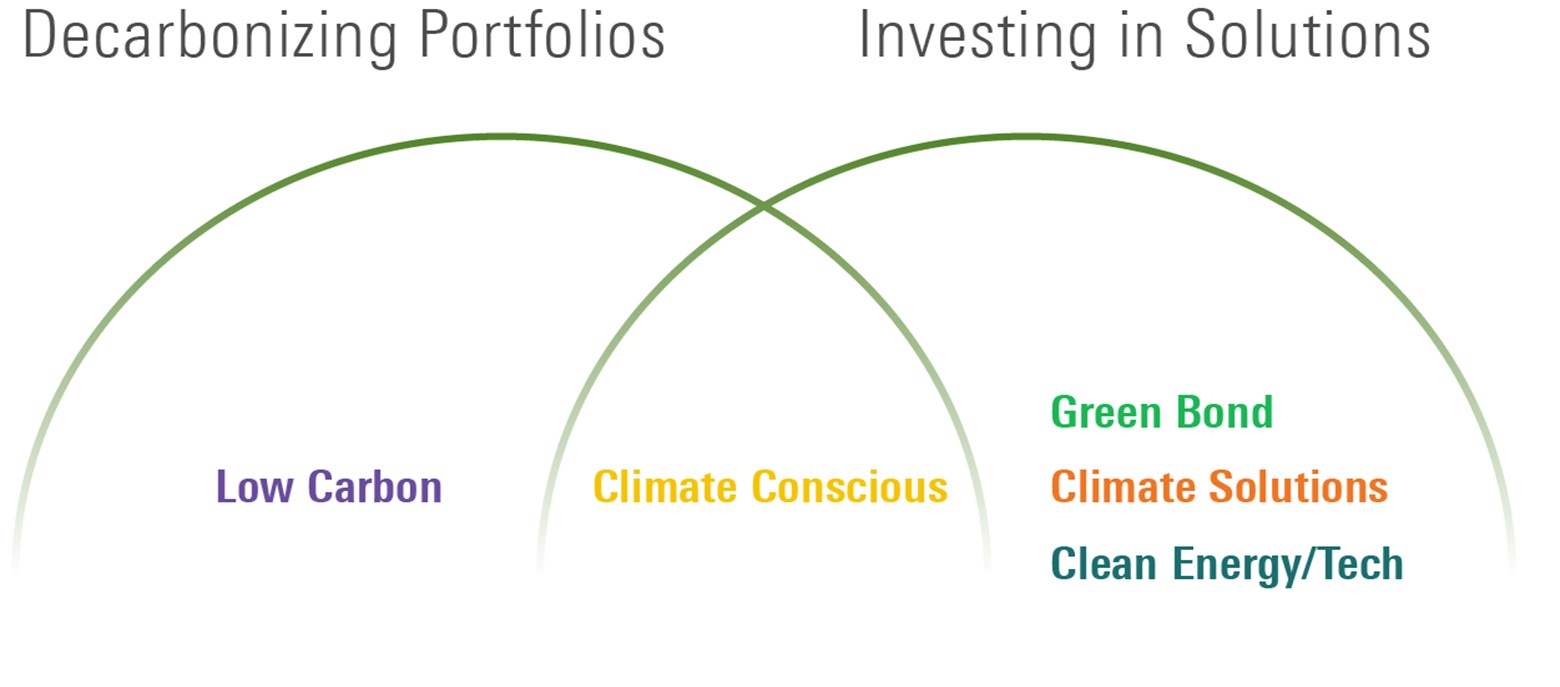

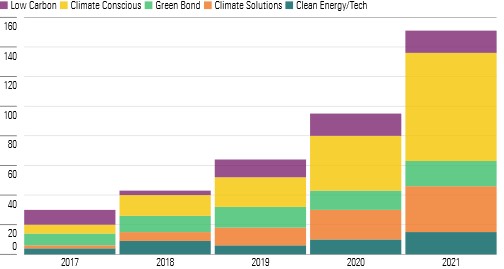

Questo universo di comparti comprende un'ampia e crescente gamma di strategie che mirano a soddisfare le diverse esigenze e preferenze degli investitori. Per aiutare i risparmiatori a navigare in quello che può essere un mix confuso di offerte, suddividiamo l'universo in cinque categorie che si escludono a vicenda (vedi Figura 1).

I fondi Low Carbon e Climate Conscious tendono a concentrarsi sulla riduzione dei rischi legati al clima e sull'investimento in società che si impegnano nella transizione verso un'economia a basse emissioni di carbonio. I fondi Green Bond, Climate Solutions e Clean Energy/Tech puntano su aziende i cui prodotti, servizi o progetti affrontano direttamente o indirettamente le sfide e le opportunità climatiche.

Figura 1: Le strategie sul clima

Fonte: Morningstar Research

Nella nostra ricerca, sottolineiamo anche il ruolo che ciascuna categoria di fondi potrebbe svolgere nel portafoglio di un investitore. Ad esempio, i comparti che investono in soluzioni per il clima comportano il rischio della forte concentrazione settoriale che li rende più adatti a rappresentare una componente marginale di un portafoglio più diversificato. Inoltre, guardiamo ai vari approcci di investimento sostenibile utilizzati dai fondi climatici ed esploriamo in che modo i portafogli soddisfino i loro obiettivi.

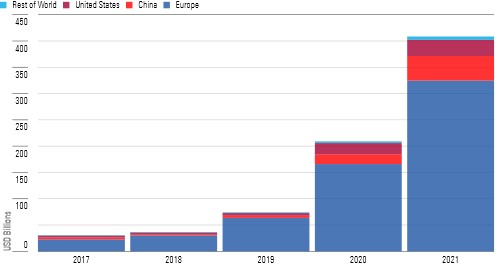

Raddoppiano gli asset globali dei fondi climatici e la Cina entra in scena

Su scala globale, a dicembre 2021, i fondi climatici che corrispondono alla definizione di Morningstar erano 860, con un patrimonio gestito che ammontava complessivamente a 408 miliardi di dollari. Gli asset mondiali sono raddoppiati in un anno, spinti dai continui flussi in ingresso e da un ritmo accelerato nello sviluppo dei prodotti. L'Europa rimane il mercato dei fondi climatici più grande e diversificato, cosa che non sorprende dato il suo impegno sul climate change. Segue la Cina, che per la prima volta l'anno scorso ha superato gli Stati Uniti.

Figura 2: Fondi climatici, asset gestiti a livello globale

Fonte: Morningstar Direct. Morningstar Research. Dati al Dicembre 2021.

Europa

Grazie al maggiore interesse degli investitori per le questioni climatiche e alla regolamentazione, gli asset nei fondi europei per il clima sono raddoppiati lo scorso anno a 325 miliardi di dollari. Il 2020 e il 2021 sono stati fondamentali per gli investimenti sostenibili in Europa con l'introduzione di due normative nell'ambito Piano d’azione europeo per la finanza sostenibile: la tassonomia dell’Unione Europea per la finanza sostenibile e l’informativa sulla sostenibilità nel settore dei servizi finanziari (Sustainable finance disclosure regulation, o SFDR). Entrambe le iniziative hanno avuto un effetto a catena in più aree, compresi gli investimenti sul clima.

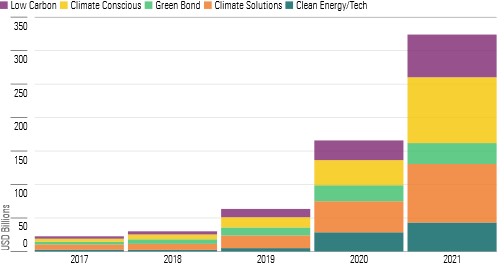

Figura 3: Asset nei fondi climatici europei

Fonte: Morningstar Direct. Morningstar Research. Dati al Dicembre 2021.

La crescita degli asset può essere attribuita all'aumento dei flussi di capitali verso due tipi di fondi climatici: quelli Climate Solutions e quelli Climate Conscious. Nel corso dell'anno, in Europa, gli inflow nelle strategie incentrate sul clima hanno raggiunto il massimo storico di oltre 108 miliardi di dollari, il 61% in più rispetto al record precedente del 2020. Questi forti flussi di denaro hanno accompagnato il rapido sviluppo dei prodotti: lo scorso anno, solo nel Vecchio continente, sono stati lanciati 151 nuovi fondi, di cui quasi la metà sono state strategie Climate Concious (vedi Figura 4).

Figura 4: Lancio di nuovi fondi climatici in Europa

Fonte: Morningstar Direct. Morningstar Research. Dati al Dicembre 2021.

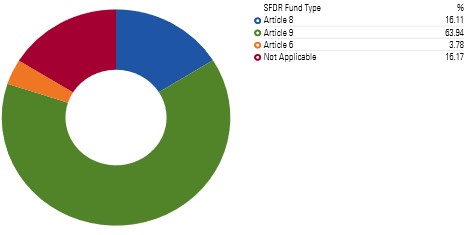

Alla fine del 2021, i fondi classificati come Articolo 9 in base al regolamento SFDR hanno dominato il panorama dei fondi europei per il clima, con 208 miliardi di dollari (quasi il 64%) di asset. Molto più indietro i prodotti classificati come Articolo 8 con 52 miliardi di dollari, ovvero il 16% del totale.

Figura 5: Ripartizione dei fondi climatici in base alla normativa SFDR

Fonte: Morningstar Direct. Morningstar Research. Dati al Dicembre 2021. "Not Applicable" si riferisce ai fondi domiciliati in Europa che non rientrano nell'ambito SFDR.

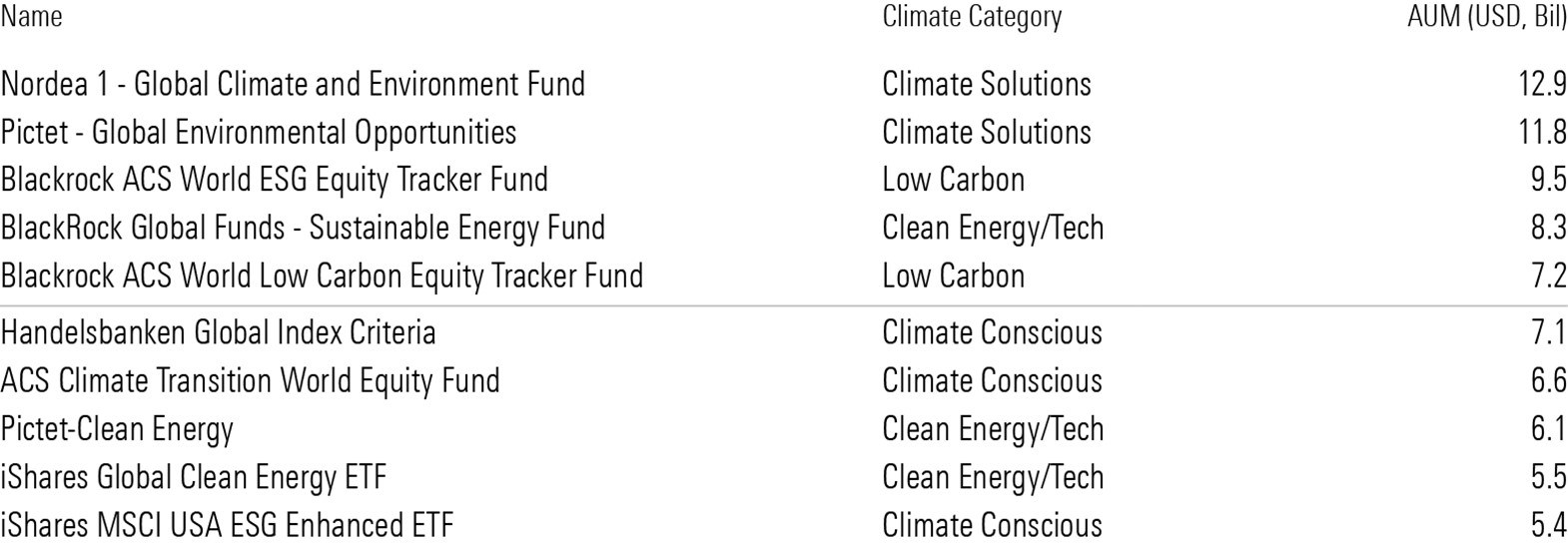

La figura che seguente mostra i 10 maggiori fondi climatici in Europa alla fine del 2021. Tra questi, l’ACS Climate Transition World Equity Fund di BlackRock, l’Handelsbanken Global Index Criteria, che nel maggio 2021 è passato a replicare un benchmark Paris-aligned (le cui società che compongono il paniera sono allineate con l'Accordo di Parigi), e iShares MSCI USA ESG Enhanced ETF (che da dicembre 2021 replica un indice di transizione climatica) sono stati lanciati lo scorso anno. I benchmark sul clima dell’Unione europea sono progettati per considerare sia i rischi che le opportunità climatiche e per raggiungere la transizione verso un'economia resiliente garantendo un obiettivo annuo di decarbonizzazione di almeno il 7%.

Figrua 6: I maggiori fondi climatici in Europa

Fonte: Morningstar Direct. Morningstar Research. Dati al Dicembre 2021.

Cosa possono fare gli investitori

Nonostante l'enorme crescita degli investimenti e degli impegni sul clima negli ultimi anni, è sempre più chiaro che è necessaria un'azione più rapida e diffusa. Nel suo ultimo rapporto l’Intergovernmental Panel on Climate Change ha avvertito che il tempo per intraprendere qualsiasi azione significativa per il clima si sta rapidamente esaurendo. Le emissioni mondiali devono dimezzarsi entro il 2030 e raggiungere l’obiettivo net-zero entro il 2050 per avere qualche possibilità di mantenere l'aumento della temperatura globale al di sotto di 1,5°C. È necessaria, dunque, la cooperazione globale tra i governi per affrontare questa minaccia, ma anche il settore privato e gli investitori possono fare la loro parte nel processo di transizione.

Il cambiamento climatico rappresenta un rischio di investimento che deve essere contemplato nella gestione del portafoglio e gli investitori, dal canto loro, hanno accesso a un ventaglio di prodotti sempre più ampio all’interno delle strategie per il clima. Inoltre, gli asset manager dovrebbero fare pressioni sulle società in cui investono per sostenere solide strategie climatiche.

In questa fase di rapida evoluzione è ancora più importante che gli investitori si impegnino a fare per bene i loro compiti. Poiché molti fondi per il clima hanno una storia relativamente breve, con la maggior parte di essi che sono stati lanciati negli ultimi due anni, la loro performance può essere difficile da valutare. Ad ogni modo, gli investitori dovrebbero concentrarsi nel comprendere gli obiettivi di investimento dei comparti, i processi di costruzione del portafoglio e i risultati attesi.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.