I fondi event driven hanno prodotto risultati in media positivi in dieci degli ultimi dodici anni. La ragione? La bassa correlazione con il mercato li rende una buona alternativa ad azioni e obbligazioni.

Queste strategie sono prevalentemente azionarie e consistono nel prendere posizioni, lunghe e corte, in titoli di aziende che stanno attraversando un periodo di cambiamento, come ad esempio fusioni, spin-off, liquidazioni, bancarotta o altri eventi societari. La maggior parte ha un focus su operazioni di merger&acquisition.

Le performance

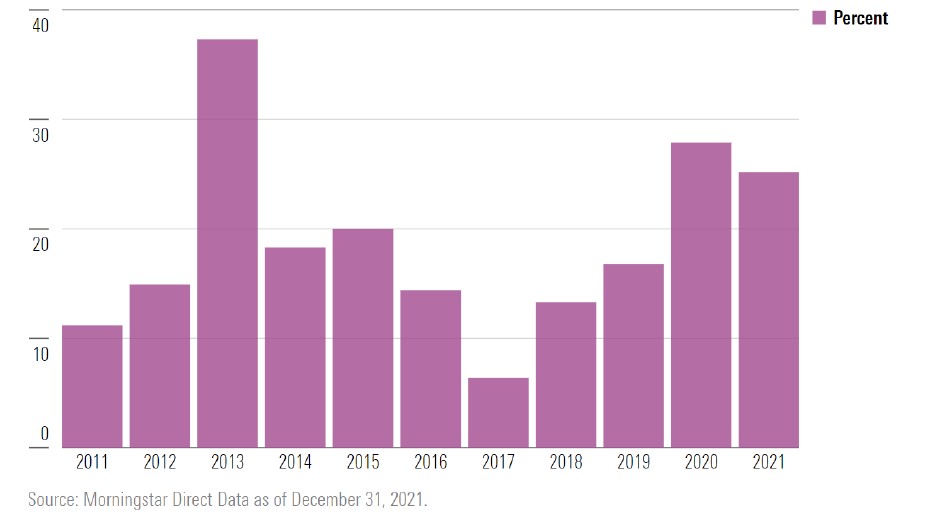

Nel 2021, la categoria dei fondi USA event driven ha reso in media il 10,53% in dollari ed è stato il decimo anno di ritorni positivi dal 2010 I fondi di questo tipo domiciliati in Europa hanno avuto un guadagno medio superiore all’8% in euro.

Se andiamo indietro nel tempo, i dati storici parlano chiaro. Dal 1994, l’indice Credit Suisse Event Driven ha avuto un rendimento totale del 695%, che equivale al 7,67% annuo contro il 4,96% del Bloomberg US Aggregate Bond index (in dollari). Nello stesso periodo, il beta rispetto all’indice Morningstar US Market è stato di 0.30, il che significa che queste strategie hanno avuto una bassa sensibilità alle oscillazioni della Borsa americana. “E’ una delle categorie alternative con le performance più solide nel tempo, anche se presenta una grande dispersione dei rendimenti”, commenta Simon Scott del team globale di ricerca di Morningstar.

Dispersione dei rendimenti all’interno della categoria Event Driven

Se i tassi salgono…

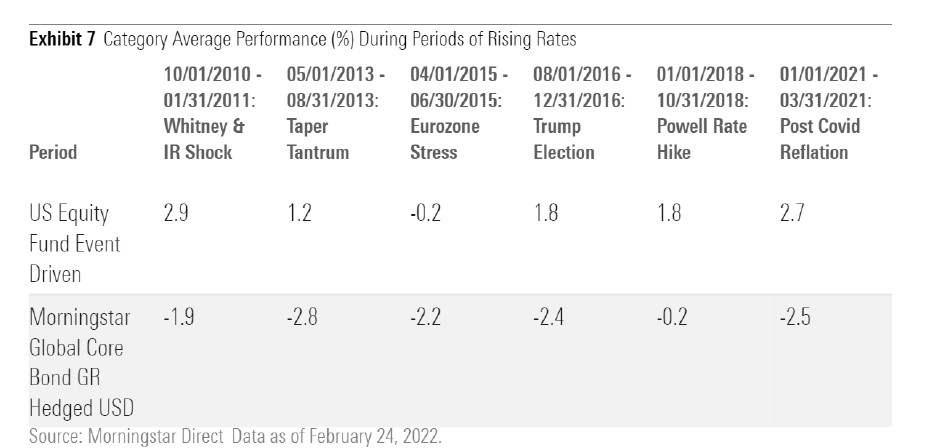

Il basso beta nei confronti delle azioni rappresenta un punto di forza quando le Borse scendono. Ma queste strategie hanno mostrato la stessa versatilità in fasi di ribasso del mercato obbligazionario. “I rendimenti sono stati simili a quelli dei bond, il che non deve sorprendere dato che il loro obiettivo generalmente è il tasso del mercato monetario più un ritorno idiosincratico legato agli eventi societari attorno al 3-4%”, spiega Scott. “Queste strategie hanno una correlazione positiva con l’aumento dei tassi di interesse, dato che l’incremento di questi ultimi si riflette sulla performance complessiva”.

Performance medie della categoria USA Equity Event Driven in periodi di rialzo dei tassi di interesse

Perché piacciono agli investitori

Gli investitori hanno riscoperto i fondi event driven negli ultimi anni. In Europa, gli asset sono raddoppiati nel quinquennio, toccando i 20,5 miliardi di euro. Negli Stati Uniti hanno raggiunto i 17,7 miliardi di dollari a fine 2021, il doppio rispetto a tre anni fa.

“L’interesse degli investitori per gli event driven è una funzione delle condizioni di mercato”, spiega Francesco Paganelli, senior analyst di Morningstar. “In una situazione di bassi tassi d’interesse, spread creditizi ristretti, inflazione in aumento e dinamismo delle attività di fusione e acquisizione, queste strategie rappresentano una soluzione attraente perché possono essere una fonte di rendimento diversificata e possono beneficiare del rialzo dei tassi di interesse a breve termine. In pratica, possono essere un’alternativa ai comparti obbligazionari, di qui la loro popolarità”.

Attenzione alle dimensioni

In Europa, gli investitori preferiscono i fondi con un profilo di volatilità più moderato, anche se i gestori applicano approcci assai diversi, dal merger arbitrage puro (trarre vantaggio dal differenziale tra il prezzo di mercato della società target di un’acquisizione e quello offerto dal potenziale compratore) a programmi più diversificati. I flussi, tuttavia, si sono diretti verso i fondi più grandi (10-12 in tutto) per cui i ricercatori di Morningstar hanno acceso i riflettori sul rischio dimensionale, che potrebbe diventare serio se gli asset continueranno a crescere al ritmo attuale.

“Il capacity risk può danneggiare gli investitori in due modi: il gestore perde flessibilità o peggio genera dei disallineamenti tra flussi in ingresso e uscita (liquidity mismatch)”, spiega Paganelli. “Misurare il rischio dimensionale per le strategie event driven è difficile perché il volume di mercato cambia con il variare delle attività di M&A. Questo fattore è fuori dal controllo del fund manager, che però può impegnarsi a mettere delle soglie e ad applicare dei margini di sicurezza”.

Un approccio diversificato

Tra i fondi event driven coperti dai ricercatori di Morningstar, uno è disponibile anche in Italia. Si tratta del BlackRock Strategic Funds – Global Event Driven, che ha un Analyst rating pari a Bronze, nella classe considerata in questo articolo (report di Paganelli del 17 marzo 2022). Il comparto può investire in operazioni societarie di vario tipo, inclusi i cambi di management o gli stress creditizi, oltre a fusioni e acquisizioni che rappresentano la componente principale (circa 70% dal 2020). “I cosiddetti soft catalyst hanno contribuito in modo importante alla performance nel 2020 e 2021”, dice Paganelli. “Questo approccio può aiutare quando le strategie merger arbitrage sono in difficoltà. Il track record è solido, con rendimenti del 4,9% annualizzati negli ultimi cinque anni a febbraio 2022, una performance superiore ai due terzi della categoria”.

Un aspetto da monitorare, però, è quello dimensionale. Gli asset complessivi (in USA ed Europa) hanno superato i 14,5 miliardi di dollari, più del triplo del suo più diretto concorrente. “Se il team di gestione non sarà in grado di spostare il portafoglio verso gli arbitraggi nelle operazioni di fusione ed acquisizione, quando il contesto sarà favorevole, questo potrebbe voler dire che il fondo è diventato troppo grande”, conclude Paganelli.

Leggi l'articolo Fondi alternativi, cosa ha funzionato (e non) nel primo trimestre.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.