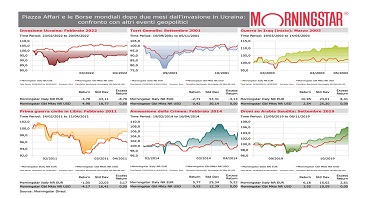

Le notizie sulla guerra in Ucraina sono state negative nell’ultima settimana e hanno alimentato i timori per un allargamento del conflitto a causa delle azioni della Russia in Transnistria, regione filorussa della Moldavia. A questo si sono aggiunte le preoccupazioni per l’annuncio della sospensione delle forniture di gas alla Polonia e alla Bulgaria. Questi fattori hanno portato nuova volatilità sui mercati.

Dall’inizio dell’invasione in Ucraina, le Borse europee perdono oltre il 4% (indice Morningstar Europe), quella italiana segna -8,6%. Il Morningstar global market index avanza dell’1,5%, mentre quello statunitense del 4,3% (in euro, -3,2% in dollari al 27 aprile). Sugli investimenti si fa sentire l’effetto del tasso di cambio, dato che la divisa comunitaria è scesa ai minimi sul biglietto verde dal 2007, sia per le diverse politiche delle Banche centrali, sia per il quadro macro-economico. Inoltre, il dollaro beneficia del fatto che l’avversione al rischio aumenta l’interesse per i beni rifugio.

Guardando avanti, sui mercati pesano sempre più incognite, dal possibile embargo petrolifero che aggraverebbe le pressioni inflazionistiche, agli sviluppi politici in Francia dopo la rielezione di Emmanuel Macron. Il presidente riuscirà ad avere una maggioranza al voto parlamentare di giugno che gli permetterà di proseguire sulla strada pro-Europa?

Le tre R

La paura delle cosiddette tre R è in aumento sui mercati e prende la forma di recessione globale (recession), rialzo dei tassi di interesse (rising interest rate) e riduzione dei redditi familiari reali (real household income). A questo si aggiunge il rischio geopolitico, causato dall’invasione russa in Ucraina. Il Fondo monetario internazionale (FMI) ha rivisto al ribasso le stime di crescita mondiali (+3,6%) e al rialzo quelle dell’inflazione (+5,7% nelle economie avanzate). Intanto, le politiche monetarie delle Banche centrali diventano più restrittive. “Sono tutti fattori da considerare nella costruzione del portafoglio”, dice Mark Preskett, senior portfolio manager di Morningstar Investment Management Europe, il quale invita a valutare non solo lo scenario di “alta inflazione”, ma una varietà di possibilità a livello economico e di mercato. La probabilità di una recessione globale è secondo molti esperti bassa, ma ci troviamo di fronte a una maggior incertezza e, in questa situazione, è pericoloso agire in modo emotivo.

I segni meno del reddito fisso

Marzo è stato il terzo mese consecutivo di deflussi per i fondi obbligazionari, che hanno subito riscatti per 28,5 miliardi di euro. Per gli investitori non sono tempi facili, con la Federal Reserve che vuole muoversi in fretta per contrastare l’inflazione e la Banca centrale europea che sembra essere più conciliante nella convinzione che il caro-vita sia determinato soprattutto dai costi energetici e che i rischi di recessione per l’Europa siano più concreti. In questo contesto, i fondi obbligazionari governativi in euro perdono oltre il 6% (al 26 aprile), quelli in dollari circa l’8% (in valuta base). I globali flessibili, oggetto di elevati riscatti a marzo, scendono in media dell’1,2% (in euro).

Netflix, Tesla e le trimestrali

Siamo nel vivo della stagione delle trimestrali. Ha fatto molto rumore il crollo in Borsa di Netflix, dopo l’annuncio del primo calo degli abbonati della piattaforma di contenuti video. Oggi, il titolo ha 4 stelle di Rating Morningstar, che indicano un prezzo al di sotto del fair value (280 dollari). Ma non si può non parlare di Tesla, che ha riportato utili solidi. “Abbiamo alzato le nostre stime sul fair value da 700 a 750 dollari”, dice Seth Goldstein, analista di Morningstar. “I risultati del trimestre supportano la nostra tesi di lungo termine, che la società possa incrementare i prezzi, possa ridurre i costi di produzione per unità e le spese generali, con conseguente aumento dei profitti” (report del 21 aprile 2022). Gli analisti di Morningstar hanno lasciato invariato, invece, il fair value di Alphabet (Google) a 3.600 dollari, affermando che il titolo è “attraente” agli attuali livelli (4 stelle al 27 aprile). La società ha annunciato risultati misti, con la decelerazione di YouTube che ha pesato, mentre la componente pubblicitaria e le attività di cloud computing sono cresciute. Dopo i risultati contrastanti di Meta (Facebook), il team di equity analyst di Morningstar ha ridotto la stima del fair value del 4% a 384 dollari, considerandola, però, sottovalutata dato che quota a meno della metà del suo valore equo (al 28 aprile). Ha avuto un buon inizio d’anno Coca-Cola, ma l’inflazione rischia di pesare nei conti dei prossimi mesi. “Il titolo quota a premio del 10% (al 26 aprile)”, dice Christopher Owen, analista di Morningstar. “Per questo, suggeriamo di rimanere alla finestra”.

Twitter dice addio al Nasdaq

L’acquisto di Twitter da parte di Elon Musk porterà al delisting del social media dal Nasdaq. In pratica, tornerà un’azienda privata. Secondo Pitchbook, si tratta della più grande operazione da quando Dell aveva comprato EMC per circa 67 miliardi di dollari. Come scrive Sunniva Kolostyak, data journalist di Morningstar, non è la prima volta che Musk prova a togliere una società da Wall Street. Nel 2018, aveva twittato di volerlo fare con Tesla, ma il deal è andato in fumo e gli è stata comminata una multa da 20 milioni di dollari dalla SEC. Oggi, la capitalizzazione di mercato della casa automobilistica è di circa 1 trilione di dollari. Il principale vantaggio di un delisting per gli investitori è il fatto che di solito il compratore offre più del prezzo attuale; lo svantaggio è che non potranno partecipare alla crescita futura.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.