1. La FED alza i tassi, cosa significa per gli investitori

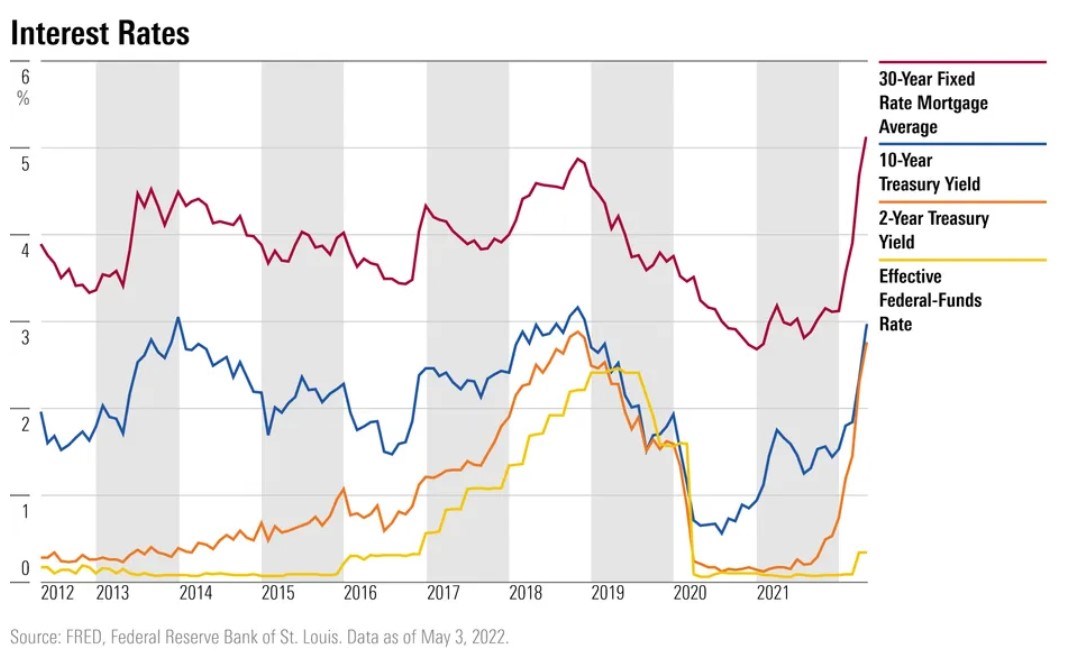

La Federal Reserve americana ha alzato i tassi di 50 punti base nella riunione del 4 maggio, come largamente atteso dai mercati. E’ la prima volta che attua un incremento simile dal 2000. Il presidente, Jerome Powell, ha lasciato intendere di voler continuare con questo ritmo nei prossimi due meeting, mandando un chiaro segnale di voler combattere l’inflazione che ha raggiunto l’8,5% su base annua. I mercati sembrano approvare le mosse della FED e credere che l’istituto centrale abbia ancora la possibilità di pilotare l’economia verso un atterraggio morbido, in una situazione resa più incerta dalla guerra in Ucraina. “Vediamo questo atteggiamento soprattutto nell’appiattimento della curva dei rendimenti”, dice Jason England, gestore obbligazionario globale di Janus Henderson. “Nel corso del 2022, lo yield del Treasury USA a 2 anni è salito di 191 punti base al 2,64%, poiché il mercato ha prezzato un aumento dei tassi a breve termine. Nel frattempo, il rendimento del decennale è salito di 141 punti base, al 2,92%”.

Dal punto di vista degli investitori nel reddito fisso statunitense, valgono due considerazioni. “Mentre i rendimenti più elevati sulle scadenze brevi possono essere uno sviluppo benvenuto per coloro che hanno atteso a lungo la possibilità di generare ritorni maggiori su strumenti più liquidi, l'assenza di quello che consideriamo un premio a termine appropriato sui Treasuries a scadenza più lunga riduce il fascino di questi titoli al momento”, spiega England. “Questo è particolarmente vero dato l'attuale elevato livello di inflazione i cui ingredienti includono fonti che potrebbero non essere reattive a tassi di interesse più alti”.

2. I mercati 71 giorni dopo l’invasione

Le Borse europee sono partite in rialzo il 5 maggio, dopo l’annuncio della FED e la buona chiusura di Wall Street che ne è seguita. Le notizie che arrivano dal fronte ucraino, però, continuano a condizionarne l’andamento. La proposta di nuove sanzioni europee alla Russia, con divieto alle importazioni del greggio da realizzarsi in modo graduale entro sei mesi ha riacceso la corsa del petrolio e alimentato il nervosismo. Sono passati 71 giorni dall’invasione di Mosca e i mercati azionari del Vecchio continente sono scesi di quasi il 5%, quelli globali avanzano del 3,14% e Wall Street di circa il 7% (tutti i dati sono in euro al 4 maggio). Intanto il paniere dei titoli energetici (indice Morningstar global energy) sta guadagnando il 19,17% nello stesso periodo.

3. Piazza Affari tra trimestrali e quadro macro

Gli ultimi dati dell’Istat rivelano che il tasso di occupazione in Italia è salito al 59,9% a marzo, al livello record dall’inizio delle serie storiche (2004). Per contro, il tasso dei senza lavoro è sceso all’8,3%, tornando vicino a dove era nel 2010. Il quadro macro, tuttavia, rimane incerto, con l’inflazione che ad aprile è salita del 6,2% su base annua e le previsioni di crescita che sono state riviste al ribasso a causa degli effetti della guerra in Ucraina. L’agenzia DBRS Morningstar, però, ha confermato il rating sul debito sovrano, valutando positivamente gli sforzi del governo per contenere le conseguenze del conflitto e le politiche fiscali, grazie alle quali il rapporto tra debito e PIL è sceso più delle aspettative nel 2021. Piazza Affari continua a soffrire la situazione di incertezza, con l’indice Morningstar Italy che ha perso il 2,56% ad aprile e oltre il 12% da inizio anno. A essere penalizzati nell’ultimo mese, sono stati soprattutto i titoli del settore tecnologico e telecomunicazioni, mentre mostrano il segno più l’industria delle materie prime, i beni di consumo difensivi, gli industriali e le utilities (vedi il Barometro Morningstar). Nella stagione delle trimestrali, si è distinta Stellantis (STLA) che ha registrato ricavi in crescita (+12%), ma meno consegne dovute, dicono dal gruppo, ai problemi di approvvigionamento di semiconduttori. Morningstar gli assegna uno stock rating di 5 stelle. Ha superato le attese Enel (ENEL), anch’essa con giudizio di 5 stelle (entrambi i rating sono al 5 maggio).

4. Materie prime e alternativi protagonisti ad aprile

I fondi e gli ETF (Exchange traded fund) sulle commodity e le strategie alternative dominano la prima parte della classifica per rendimenti nel mese di aprile. Tra i migliori strumenti troviamo quelli sul settore agricolo (+10,14% in media) ed energetico (+9,19%). Il risultato è una conseguenza del rincaro dei prezzi causato dall’invasione russa in Ucraina. Prosegue la fase positiva dei comparti alternativi, con i systematic trend in dollari che registrano un rialzo medio superiore al 9% (in euro, +3,69% in valuta base). Sono andati bene per performance in euro anche i multistrategy e i market neutral denominati in divisa americana. Tra i best performer troviamo alcune strategie azionarie sui mercati emergenti, tra cui Turchia (+14,62%) e Indonesia (+9%), mentre l’America latina ha subito una battuta d’arresto, con perdite superiori al 6%.

5. Mercati orso, Buffett fa shopping

Il guru della finanza, Warren Buffett, non smette di stupire. La “sua” Berkshire Hathaway (BRK.A) ha riportato risultati deboli nel primo trimestre, ma lui ha continuato ad investire, destinando 41,4 miliardi di dollari all’acquisto di azioni, di cui la maggior parte per Chevron (CVX) e Occidental Petroleum (OXY), due società petrolifere. Tra le altre operazioni, segnaliamo l’aumento della quota in Apple (APPL), in alcune società di trading giapponesi e in diverse aziende tedesche. Intanto, in Borsa, il titolo ha proseguito la sua corsa con un rialzo del 18% in tre mesi e oggi le sue azioni di classe A valgono oltre 481 mila dollari, un prezzo irraggiungibile per la maggior parte degli investitori retail. Secondo Greggory Warren, analista di Morningstar, “data la natura difensiva del titolo, c’è da aspettarsi che l’acquisto di azioni proprie prosegua quando i mercati torneranno in territorio positivo, mentre ora Buffett ritiene ci siano migliori opportunità in Borsa”.

6. Clima e diversità al centro della stagione assembleare USA

Gli azionisti delle aziende americane si stanno dando un bel d’affare sulle tematiche ambientali e sociali durante le assemblee societarie. “Vediamo più risoluzioni di questo tipo rispetto agli anni passati”, dice Jackie Cook, Stewardship director di Sustainalytics (Morningstar). Ha fatto clamore il supporto del 95% degli azionisti alla proposta di imballaggi sostenibili per la catena di fast food, Jack in the Box (JACK), nonostante il management avesse chiesto di votare contro. Sono state numerose anche le richieste alle aziende petrolifere di fissare dei target climatici. “Sulle questioni sociali, il supporto è a livelli record”, spiega Cook. “Il 59% degli azionisti di Disney (DIS) ha approvato la richiesta di un report sui gap salariali etnici e di genere. La maggioranza di quelli di Apple ha dato l’ok a una proposta di auditing esterno sull’impatto dell’aziende sui diritti civili. Infine, il voto sulla revisione delle politiche sulle molestie sessuali in Microsoft (MSFT) ha ottenuto un consenso dell’80%”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.