1. L’inflazione Usa rende i mercati più nervosi

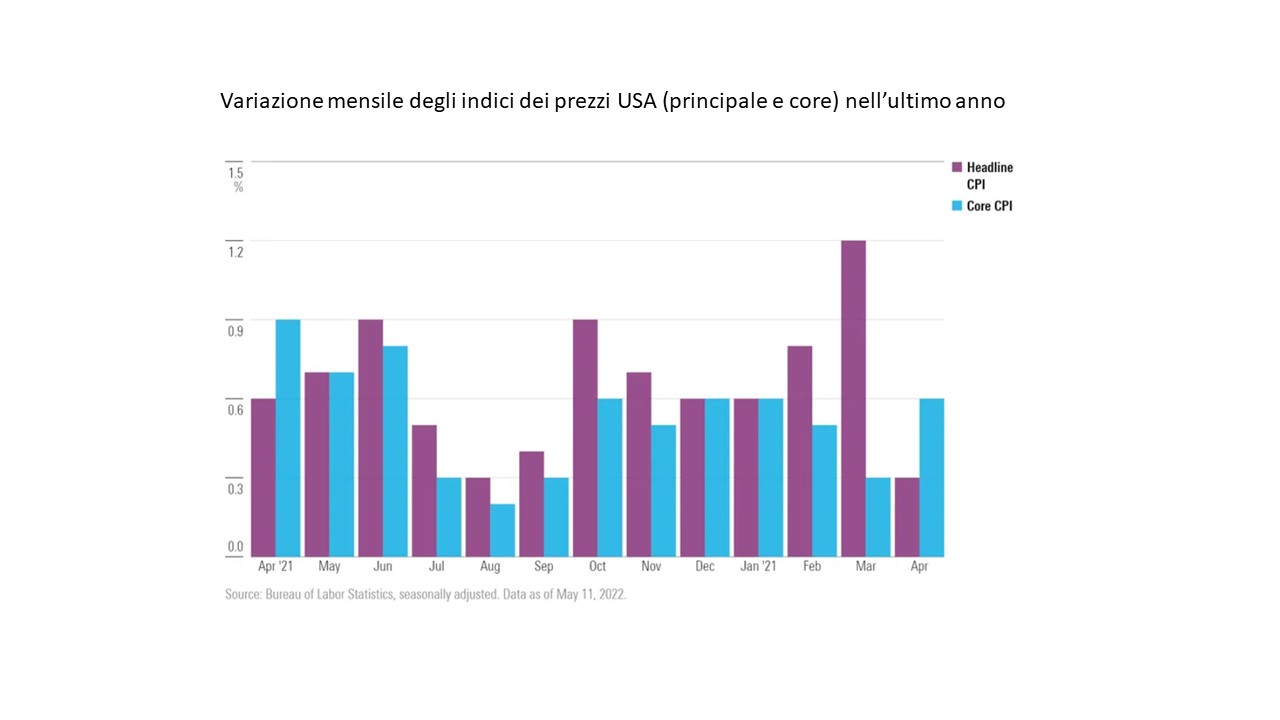

Mercoledì 11 maggio è arrivato il dato più atteso della settimana, quello sull’inflazione statunitense. Secondo quanto riportato dal Labor department, l’indice dei prezzi al consumo (CPI) è salito dello 0,3% ad aprile, sostanzialmente in linea con le attese degli economisti e in ribasso rispetto a marzo (+1,2%). Il tasso annuo è arretrato leggermente dall’8,5% all’8,3%. La buona notizia è stata, però, stemperata dal rialzo inaspettato del CPI core, che esclude le voci più volatili come cibo ed energia e ha segnato +0,6%. Questo balzo è “in qualche modo più preoccupante”, dice Preston Caldwell, capo economista di Morningstar negli Stati Uniti. Tra i fattori che hanno pesato di più ci sono le tariffe aeree, i prezzi di nuovi veicoli e degli alloggi. Questi incrementi si spiegano in parte con l’allentamento dei vincoli post-Covid. “Il rallentamento dell’inflazione non cambierà i piani della Federal Reserve, perché abbiamo ancora molta strada da fare prima di essere sicuri che l’indice dei prezzi sia tornato a livelli normali”, commenta Caldwell.

I mercati continuano a reagire in modo nervoso a tutte queste notizie, perché le forze in gioco sono notevoli: da un lato il caro-prezzi, dall’altro il timore di un rallentamento economico. A questo si aggiunge il perdurare della guerra in Ucraina. Dall’inizio dell’anno, le Borse mondiali sono in ribasso di oltre l’11% in euro (-4,24% dall’inizio del conflitto). L’Europa segna un calo superiore al 14% da gennaio e l’Italia del 13%.

2. Wall Street è tornata a sconto

La parola “sottovalutato” non veniva pronunciata da tempo a Wall Street. Dopo i cali pronunciati di aprile, che è stato il peggior mese per la Borsa americana da marzo 2020, ora gli analisti di Morningstar stimano che i titoli USA siano a sconto di circa il 12% rispetto al loro fair value. Da gennaio, l’indice Morningstar US market perde oltre il 17% in dollari (circa l’11% in euro), con i titoli growth che hanno sofferto di più, soprattutto quelli del settore tecnologico. Le vendite hanno colpito anche le azioni con ampio vantaggio competitivo (economic moat), mentre la ricerca di porti sicuri ha spinto gli investitori verso i comparti difensivi, che oggi sono diventati più costosi.

3. Non è più il momentum

Il momentum misura la tendenza di un titolo che è andato bene negli ultimi dodici mesi a continuare a fare bene in futuro. Le ricerche mostrano che è stato uno dei fattori di maggior successo sui mercati nell’ultimo decennio, ma il meccanismo sembra essersi inceppato a causa del mix di rischi geopolitici, fiammate dei prezzi e aspettative per un rialzo dei tassi di interesse. Questo è particolarmente vero per il mercato americano. Dall’inizio dell’anno, questo fattore è rimasto indietro di circa il 5% rispetto al listino nel suo complesso (al 30 aprile). Titoli orientati al momentum come Tesla (TSLA), Microsoft (MSFT) e Nvidia (NVDA), che hanno regalato ritorni a due cifre per lungo tempo ora sono in pesante calo. Gli indici basati sul momentum sovrappesano i titoli tecnologici, una caratteristica che li ha aiutati a navigare le acque difficili del 2020, ma ora sembra penalizzarli e questo si riflette sugli ETF che li replicano. “Niente dura per sempre”, commenta Amy C. Arnott, portfolio strategist di Morningstar. “Il momentum è una forza potente, ma anche il suo cambio di direzione. Questo significa che gli investitori che vogliono scommettere su questo fattore devono farlo con attenzione, ricordando che non è una strada garantita per il successo”.

4. Criptovalute, l’indice della paura a livello estremo

I Fear&Greed index, indici non regolamentati che misurano il sentiment sul mercato delle criptovalute, sono a livelli di “paura estrema” (al 12 maggio). Le ragioni non mancano. L’ultima, in ordine di tempo, riguarda Terra USD, una criptovaluta il cui valore è agganciato al dollaro (in gergo si parla di stablecoin) che è crollata, creando preoccupazione tra le autorità regolamentari per i contraccolpi che ci possono essere sul sistema finanziario tradizionale, perché le valute digitali sono sempre più usate nei sistemi bancari e di pagamento. E’ stato difficile resistere anche per il più diffuso Bitcoin, che è sceso sotto la soglia dei 30 mila dollari, lontano dal record dei 70 mila dollari sfiorato a novembre 2021. Come affermano i ricercatori di Morningstar, “ogni rally mozzafiato ha finora inaugurato un altrettanto spettacolare crollo”, rendendo il futuro delle criptovalute un rebus.

5. Risparmio, la tutela passa anche dal taglio dei costi

Nel suo intervento di apertura del Salone del Risparmio, lo scorso 10 maggio, il neo-presidente di Assogestioni, Carlo Trabattoni, ha citato l’articolo 47 della Costituzione italiana, in base al quale “La Repubblica tutela e incoraggia il risparmio in tutte le sue forme…”. Non c’è dubbio che per i risparmiatori non siano tempi facili, con l’inflazione che erode il potere di acquisto, il rallentamento congiunturale e le incognite della guerra in Ucraina. Trabattoni ha dichiarato che l’industria del risparmio gestito italiana “non è mai stata così forte con oltre 2.500 miliardi di masse a fine del 2021 e una raccolta di 93 miliardi lo scorso anno”. Ha anche ricordato la “centralità del cliente” e l’esigenza di “semplicità e trasparenza”. Vorremmo aggiungere a questa lista, sulla base delle ultime ricerche Morningstar, la necessità di ridurre i costi per gli investitori. L’Italia continua a essere all’ultimo posto su 26 mercati esaminati per le spese sostenute dai sottoscrittori di fondi.

6. Il nuovo KID sarà più informativo?

Le autorità di vigilanza europee hanno chiesto alle società che collocano strumenti di investimento e assicurativi al retail e rientrano nell’ambito dell’applicazione del regolamento PRIIPs di migliorare la descrizione dei loro prodotti nei loro documenti informativi. La richiesta arriva proprio mentre le società di gestione sono al lavoro per elaborare il nuovo KID (Key information document) che dovrà essere pubblicato da gennaio 2023. Sul fatto che quest’ultimo riesca veramente a migliorare l’esperienza dei sottoscrittori di fondi restano alcune perplessità, soprattutto per quanto riguarda la valutazione di rischi e performance.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.