Gli Exchange traded fund, strumenti una volta quasi esclusivamente riservati all’investimento azionario, sono ormai divenuti una valida alternativa anche per chi punta al reddito fisso, grazie alla loro semplicità di utilizzo. L’offerta di fondi passivi obbligazionari quotati si è notevolmente ampliata negli ultimi anni e, in un contesto di tassi in risalita, i costi contenuti dei replicanti possono fare la differenza.

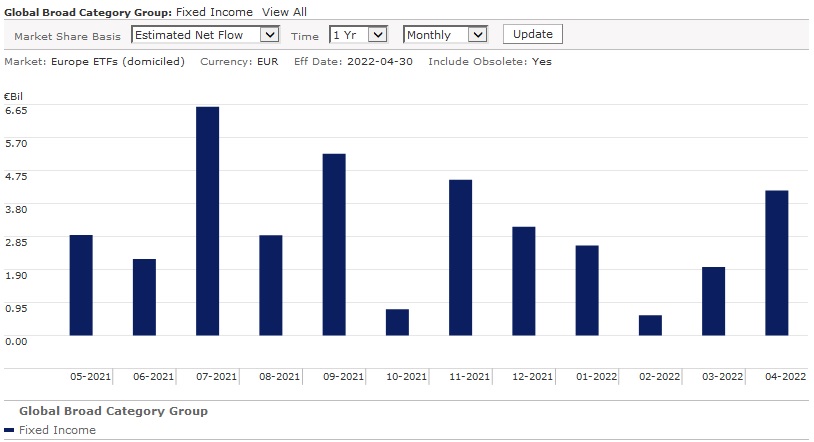

Non sorprende, quindi, che la crescita di questo tipo di fondi sia stata esponenziale: secondo i dati Morningstar, le masse gestite a fine aprile 2022 dagli ETF a reddito fisso domiciliati in Europa (306 miliardi di euro) sono quasi due volte e mezzo quelle di cinque anni prima (128 miliardi).

Nonostante l’82% circa degli asset europei a reddito fisso siano oggi in fondi attivi, in generale, la gestione obbligazionaria passiva mostra un passo più rapido di quella attiva da molto tempo. Negli ultimi 14 anni (2008-2021) c’è stata solo un’annata in cui i fondi obbligazionari gestiti attivamente hanno segnato un tasso di crescita organica superiori agli index bond fund, nel 2011. Questo trend è continuato anche nei primi quattro mesi del 2022, con un rapporto tra i due tassi di crescita organica di 2% contro -1,4%, in favore dei prodotti passivi. Il tasso di crescita organica esprime la raccolta netta in rapporto agli asset all’inizio del periodo preso in considerazione.

Basti pensare che in un inizio anno disastroso per le strategie obbligazionarie gestite attivamente (oltre 31 miliardi di euro in deflussi netti), gli ETF a reddito fisso sono stati in grado di raccogliere 9,3 miliardi.

A livello di categorie, nel 2022, gli ETF obbligazionari governativi in dollari sono stati di gran lunga i più popolari in Europa, con 4,4 miliardi di euro raccolti dall’inizio dell’anno (dati a fine aprile), seguiti dagli obbligazionari corporate in dollari (2,8 miliardi di raccolta netta) e dagli “obbligazionari altro”; questa categoria raggruppa le strategie obbligazionarie che non rientrano in nessuna della altre categorie Morningstar e che possono essere molto diverse tra loro (questi fondi non ricevono rating).

Gli investitori italiani interessati a esporsi a un paniere di obbligazioni tramite un replicante possono contare su un buon ventaglio di scelte disponibili: sul segmento ETFPlus di Borsa Italiana, infatti, sono quotati ad oggi 294 Exchange traded fund che tracciano indici a reddito fisso, spaziando in ben 36 diverse categorie Morningstar.

Il mondo obbligazionario sta vivendo un momento estremamente complesso. L’esplosione dell’inflazione, il cambio di rotta delle principali banche centrali e il rallentamento economico pesano sui rendimenti obbligazionari.

“Benché l’Ucraina rappresenti solo una parte molto esigua dell'economia globale, l'impatto del conflitto sui prezzi dell'energia continuerà a riversarsi in tutto il mondo, influenzando l'inflazione sia nelle economie avanzate, sia in quelle emergenti”, afferma in una nota Robert Tipp, responsabile obbligazionario globale di PGIM Fixed Income. “Un’ulteriore interruzione della catena di approvvigionamento dovuta alle continue misure di lockdown in Cina ha indotto le banche centrali a mantenere la rotta verso una stretta delle condizioni finanziarie. Il mercato ora si aspetta rialzi dei tassi più aggressivi da parte della Federal Reserve. La posizione della BCE dovrebbe rimanere espansiva, con pochi o nessun segno di surriscaldamento dell’inflazione generata internamente. Detto questo – continua Tipp – la BCE sembra pronta a porre fine agli acquisti di asset prima di fine anno e a iniziare ad alzare i tassi verso la fine del 2022. Né il suo programma di acquisto di asset, né i tassi negativi sono stati leve politiche decisive durante la pandemia, quindi se un grave rischio al ribasso dovesse cristallizzarsi nella regione potremmo assistere a una nuova serie di misure ad hoc”.

Con ogni probabilità, quindi, gli investitori a reddito fisso sono entrati in una nuova fase, in cui trovare valore diventa più difficile. Anche in questo caso, però, ci sono strumenti, pure tra i passivi, che sono in grado di ottenere rendimenti positivi. Certo, non è facile, tra tutti gli ETF obbligazionari quotati a Milano ce ne sono solo 37 che segnano una performance positiva da inizio anno (in euro, al 9 maggio 2022). Di seguito i primi dieci.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.