Dopo aver scalato le classifiche della popolarità tra gli investitori nel 2021, i fondi obbligazionari in valuta cinese (renminbi) hanno subito riscatti negli ultimi due mesi consecutivi.

Secondo i dati Morningstar, l’anno scorso hanno raccolto più di 12 miliardi di euro netti in tutta Europa, mentre tra febbraio e marzo i riscatti sono stati di circa 2,1 miliardi. Tra gli ETF (Exchange traded fund), la categoria dei bond in renminbi è stata la peggiore del segmento obbligazionario durante il primo trimestre, subendo deflussi per 1,4 miliardi.

Il più grande comparto europeo di questo tipo con 8,65 miliardi di asset, iShares China CNY Bond ETF, ha avuto deflussi per 2,3 miliardi da gennaio a marzo 2022. Ma il saldo è negativo per la maggior parte degli obbligazionari in divisa cinese disponibili in Italia. Tra le eccezioni che balzano agli occhi c’è Eurizon Bond Aggregate RMB che con 3,2 miliardi di patrimonio è il secondo per dimensioni nell’universo considerato. Il comparto ha ricevuto flussi netti positivi per oltre 11,8 milioni nel primo trimestre.

Quali sono le ragioni del cambiamento di atteggiamento degli investitori verso i fondi obbligazionari in renminbi?

Confronto con gli obbligazionari emergenti

In termini di rendimenti assoluti, questi strumenti non hanno subito crolli nella prima parte dell’anno da giustificare significative fuoriuscite. Le performance medie in valuta base sono negative per lo 0,6% (al 30 aprile), contro il +2,85% del 2021. In euro, i risultati sono rispettivamente del +3,67% e del +13,54%. Questi dati si confrontano con ribassi medi superiori al 10% (in dollari, -3,3% in euro) per i fondi obbligazionari emergenti in valuta base e ancora più ampi per quelli in divisa forte.

Le diverse mosse delle banche centrali

Un aspetto importante da considerare, invece, è il fatto che la Cina si trova in una fase del ciclo economico differente rispetto ad altre parti del mondo. Negli Stati Uniti e in altri stati, le banche centrali hanno iniziato ad alzare i tassi di interesse e ridurre le misure monetarie espansive perché l’inflazione ha raggiunto livelli record. Questo potrebbe rendere meno interessante per gli investitori cercare opportunità lontano dai mercati sviluppati.

“Oggi, l’idea di investire nei mercati obbligazionari cinesi genera più interrogativi che risposte”, si legge in una nota del team globale di reddito fisso di J.P. Morgan asset management. “Questi bond sono strumento di diversificazione per i portafogli, ma, al momento, considerando i rendimenti relativi, non incrementiamo ulteriormente l’esposizione verso il debito cinese. Preferiamo ricercare opportunità in altre obbligazioni locali nell’ambito dei mercati emergenti”.

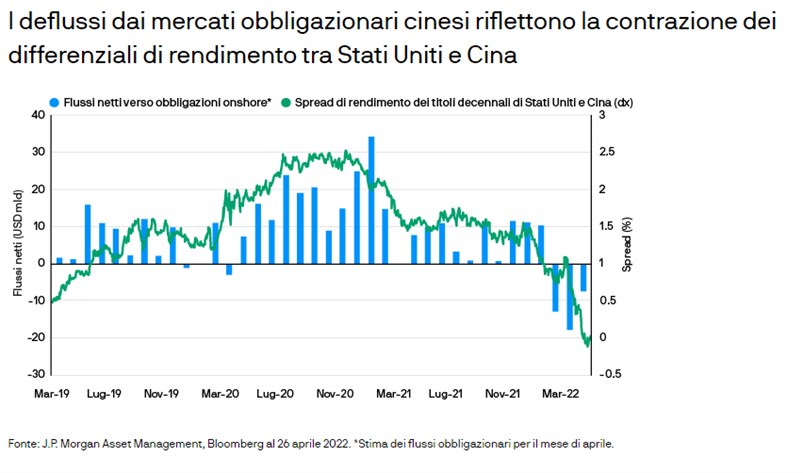

La riduzione dello spread rispetto ai Treasury

I deflussi di capitali riflettono in larga parte la riduzione degli spread tra i bond cinesi e i Treasury statunitensi. “Dall’inizio della pandemia di Covid, il differenziale di rendimento tra il Treasury decennale statunitense e l’omologo del governo cinese è crollato dal 2,5% all’attuale 0%, poiché il mercato ha scontato sempre di più un ciclo di rialzi significativi da parte della Fed”, si legge nella nota di J.P. Morgan AM. “La convergenza dei rendimenti contribuisce a spiegare perché il renminbi si sia deprezzato di oltre il 4,4% nei confronti del dollaro, dopo aver toccato i massimi pluriennali il 22 febbraio 2022. Se associato alla volatilità della valuta, questo deprezzamento diventa ancora più significativo in quanto corrisponde a una oscillazione di cinque deviazioni standard. (Tutti i dati sono aggiornati al 26 aprile 2022)”.

La politica “zero Covid”

La Cina si trova ad affrontare diverse sfide, in primo luogo la pandemia. Il Paese ha deciso di attuare una politica “zero Covid” che rischia di compromettere la crescita. “Le stime precedenti indicavano un incremento del PIL del 5%, mentre ora pensiamo a un aumento tra il 4 e il 4,5%”, dicono gli analisti di J.P. Morgan AM. In supporto alla congiuntura, ci si aspettano misure di politica fiscale più che interventi da parte della banca centrale. Un momento decisivo sarà il ventesimo congresso nazionale del partito comunista, che si svolgerà in autunno e che dovrà confermare Xi Jinping segretario generale per un terzo mandato, rendendolo il leader più longevo dai tempi di Deng Xiaoping.

Il peso nei benchmark obbligazionari

Gli investitori obbligazionari dovranno, comunque, continuare a tenere nel radar la Cina. “I bond in renminbi sono un asset da valutare con attenzione, anche per la loro crescente importanza in molti benchmark obbligazionari”, dice Roberto Rossignoli, portfolio manager di Moneyfarm. “In un solo anno, questi bond sono diventati la terza più grande allocazione nell’indice di riferimento globale per il reddito fisso (il Bloomberg Barclays Global Aggregate Index). È dunque probabile che questa tendenza attirerà più flussi di investimento su questa asset class in futuro”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.