Nell’ultimo mese alcuni ETP (Exchange traded product) sulle criptovalute hanno perso fino al 100% del loro valore.

Il crollo di TerraUSD (UST), la criptovaluta che ha perso il suo ancoraggio con il dollaro, ha travolto gli ETP che danno l’esposizione ad essa come 21Shares Terra e VanEck Terra. Ma non solo, pesanti ribassi hanno colpito anche gli strumenti specializzati in altre valute digitali come Fantom, Avalanche-Avax, Solana e il più noto Bitcoin.

Nella settimana del 9 maggio, la cosiddetta stablecoin TerraUSD (UST) è scesa a 0,26 dollari, per poi continuare il suo calo è oggi vale 0,08 dollari. Negli stessi giorni, la più anziana criptovaluta, il Bitcoin, ha perso oltre il 30%. Le azioni di Coinbase (COIN), il circuito di scambio delle divise digitali ha lasciato sul terreno più della metà del suo valore.

Perché TerraUSD è crollata

Innanzitutto, capiamo cosa è successo. TerraUSD è la criptovaluta della blockchain Terra ed è una stablecoin algoritmica (in gergo significa che il suo valore è ancorato a un altro asset, in questo caso il dollaro). In pratica, viene utilizzato un algoritmo collegato alla valuta digitale nativa di Terra, che si chiama LUNA. La sua stabilità è ottenuta attraverso la domanda e offerta di quest’ultima.

“Nelle ultime settimane, l’entità che gestisce LUNA, la cosiddetta Luna Foundation Guard (LFG), ha iniziato ad acquisire Bitcoin per formare una riserva con cui difendere l’ancoraggio di UST in caso di necessità. Al 5 maggio 2022, LFG aveva acquisito 1,5 miliardi di dollari in bitcoin”, spiega Benjamin Dean, responsabile Digital assets di WisdomTree. “L’8 maggio 2022, si sono verificate ingenti liquidazioni di UST sulla borsa decentralizzata Curve. Ciò ha messo sotto pressione l’ancoraggio. Per difenderlo, LFG ha iniziato a scambiare Bitcoin con altri token in dollari statunitensi, in modo da consentire loro d’intervenire sul mercato e supportare l’ecosistema. Ciò ha esercitato una pressione ribassista sul prezzo a pronti di Bitcoin e ha generato una reazione a catena”.

Il tonfo è stato di grandi proporzioni. A inizio aprile, LUNA era valutata l’equivalente di circa 41 miliardi di dollari, il 12 maggio valeva meno di 300 milioni e la rete Terra è stata bloccata. In pratica, è stata interrotta la produzione di blocchi dopo che la valuta nativa ha toccato lo zero. L’ancoraggio con il dollaro è saltato, con conseguenze su tutto l’ecosistema degli asset digitali.

Un campo inesplorato

Questo episodio non è il primo fallimento nel mondo delle criptovalute e testimonia come sia i fornitori sia i clienti si trovino in un campo ancora nuovo, non testato e volubile. “C’è stata una corsa agli investimenti in nuovi protocolli e applicazioni decentralizzate nel periodo 2020-2021”, dice Dean. Una quantità maggiore di capitale di rischio è stata allocata in questo segmento nel 2021, rispetto a tutti i sei anni precedenti nel loro insieme. Queste tecnologie e società di nuova concezione non sono state perfettamente sperimentate in un ambiente software estremamente avverso”.

Dal punto di vista degli investitori valgono tre tipi di considerazioni.

1) Lo strumento di investimento

In primo luogo, coloro che hanno deciso di investire in criptovalute attraverso gli ETP devono ricordare che questi sono strumenti di debito di durata lunghissima o illimitata e che non pagano interessi. Sono progettati per replicare la performance di un’attività sottostante, come le valute digitali, per cui se il valore del crypto asset scende a zero, lo stesso succederà per quello dell’ETP. Più in generale è bene ricordare che questi strumenti differiscono dagli ETF (Exchange traded fund) che, invece, sono organismi di investimento collettivo del risparmio (OICR) a gestione passiva, ossia fondi comuni e di conseguenza hanno un patrimonio separato.

2. Le cripto sono un investimento?

In secondo luogo, negli investimenti bisogna mettere in conto la possibilità di subire delle perdite. Accade anche con classi di attività tradizionali come le azioni e le obbligazioni. Tuttavia, come ha scritto John Rekenthaler, vice president della ricerca Morningstar, “poiché l'invenzione delle criptovalute è un mistero avvolto in un velo, non sappiamo fino a che punto le criptovalute fossero destinate a essere un investimento”. Inizialmente erano probabilmente state pensate come un sistema di pagamento, poi i trader hanno visto che potevano fare dei profitti e, in certi momenti, li hanno sicuramente fatti, ma in altri hanno subito pesanti perdite.

3. Quella correlazione con i titoli tecnologici

In terzo luogo, le criptovalute sono spesso considerate uno strumento di diversificazione del portafoglio, alternativo all’oro per proteggersi durante le fasi di discesa dei mercati azionari o di elevata inflazione. In realtà, stanno dimostrando tutti i loro limiti.

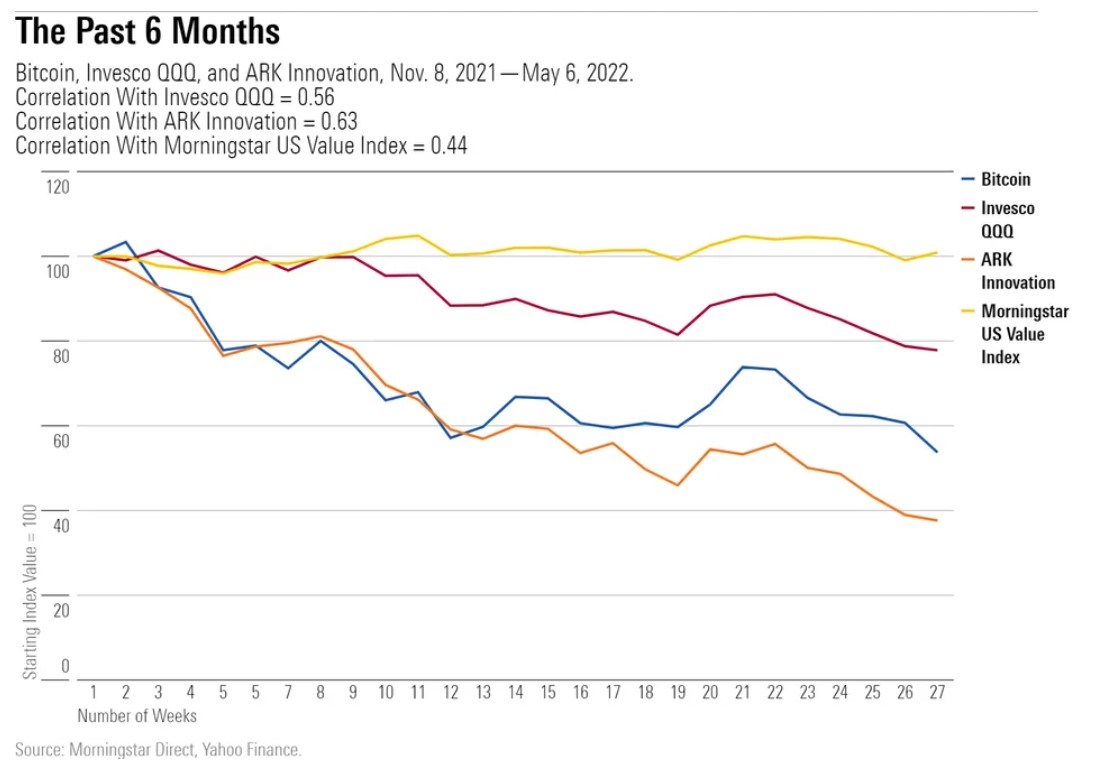

Confronto tra Bitcoin, ETF sui titoli tecnologici e indice Morningstar US Value

“Negli ultimi sei mesi, le valute digitali non sono state in grado di migliorare la performance di un portafoglio di titoli growth”, dice Rekenthaler. “Avere avuto titoli value nel periodo considerato sarebbe sicuramente stato un miglior strumento di diversificazione rispetto al Bitcoin”. Il grafico qui sopra mette a confronto un ETF che replica l’indice tecnologico Nasdaq 100 (Invesco QQQ) con il Bitcoin, l’indice Morningstar US Value e l’ETF ARK Innovation, considerato il più rischioso tra i fondi tecnologici. La correlazione tra il Bitcoin e i titoli del Nasdaq si è rafforzata proprio quando la criptovaluta avrebbe dovuto, invece, produrre un effetto di diversificazione. In pratica sono scesi entrambi e ad andare controcorrente è stato l’indice delle società value.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.