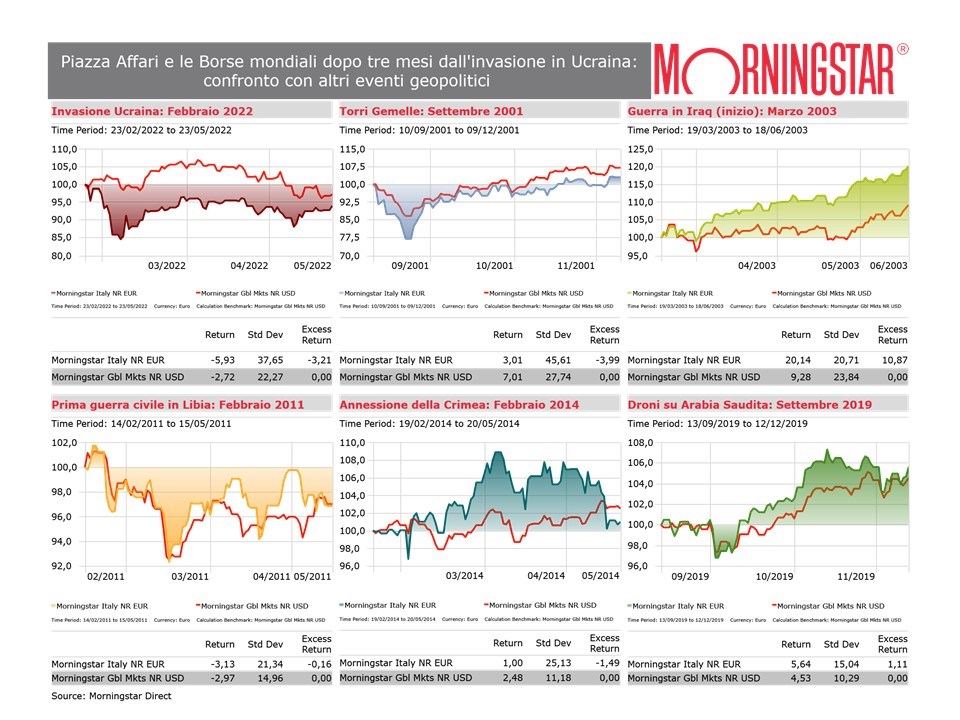

Il terzo mese di guerra in Ucraina è stato segnato da ribassi generalizzati sui mercati azionari globali.

L’indice Morningstar global markets ha perso quasi il 3%, portando il passivo dall’inizio del conflitto (24 febbraio) al 3,3% (in euro al 23 maggio 2022). Le piazze finanziarie europee hanno lasciato sul terreno l’1,3% in trenta giorni (-5,9% da febbraio). Per Wall Street aprile è stato il peggior mese da marzo 2020 e negli ultimi tre mesi ha perso oltre l’8% in dollari (-2,65% in euro).

A tre mesi dal conflitto, l’indice Morningstar Italy perde oltre l’8% (-2,6% negli ultimi trenta giorni), penalizzato soprattutto dall’andamento dei titoli finanziari e dai beni di consumo ciclici. Sul settore bancario si fanno sentire gli effetti dell’invasione russa in Ucraina.

Effetto guerra sulle banche italiane

Le principali banche italiane, incluse Unicredit e Intesa Sanpaolo, hanno riportato nel primo trimestre 2022 profitti netti aggregati inferiori del 48% rispetto allo stesso periodo dell’anno scorso, principalmente a causa di maggiori accantonamenti per perdite su crediti (LLP) attribuibili ai rischi connessi alla guerra, nonché al peggioramento delle aspettative macroeconomiche dovute al conflitto.

Secondo le stime di DBRS Morningstar, se si escludesse questa voce, i profitti netti sarebbero saliti del 4% su base annua. “L’esposizione diretta alla Russia è tra le più alte in Europa, ma gestibile anche nello scenario peggiore”, scrivono Andrea Costanzo e Nicola De Caro, ricercatori dell’agenzia di rating. “In questa fase, tuttavia, le implicazioni indirette (pressioni inflazionistiche, problemi negli approvvigionamenti, ecc.) restano difficili da quantificare”.

Chi punta su Piazza Affari

Alcune case di gestione, però, puntano sul mercato italiano. Nel suo ultimo rapporto del mese di maggio, Credit Suisse ha “confermato la sua preferenza per le azioni italiane”, perché “offrono un potenziale di rimbalzo e valutazioni interessanti, abbinate a un quadro robusto degli utili”.

Massimo Trabattoni, capo dell’Azionario Italia di Kairos, sottolinea come Piazza Affari abbia sovraperformato leggermente il mercato europeo da inizio anno (anche se il saldo è negativo), grazie al peso che hanno nel paniere i titoli che sono andati meglio di altri come le banche o addirittura sono stati positivi come l’energia e le utility. Il sell-off globale, tuttavia, ha colpito pesantemente le small e mid cap.

Occhio alle IPO italiane

Per i prossimi mesi, Trabattoni guarda con interesse al mercato primario, dove sono attesi diversi collocamenti (IPO) di una certa dimensione, tra cui Plenitude, spin-off parziale della parte rinnovabili e distribuzione del gruppo Eni, De Nora, uno dei leader tecnologici europei nel mondo dell’idrogeno, Chiorino (produzione nastri di trasporto e cinghie di trasmissione) e Selle Royal (selle da bici di alta gamma).

“Queste società operano in mercati in crescita strutturale e hanno un vantaggio competitivo di natura tecnologica che rende i loro utili sostenibili nel tempo”, dice Trabattoni. “Inoltre, dovrebbero arrivare sul mercato con valutazioni ragionevoli, essendoci appena stato un rilevante repricing generale dei multipli al ribasso”.

Le due facce dei rincari alimentari

L’impatto della guerra sulle commodity rimane elevato, soprattutto per quanto riguarda quelle agricole. I prezzi di grano e mais quotati negli Stati Uniti sono vicini ai massimi storici dopo essere cresciuti tra il 40% e 50% da inizio anno, mettendo a rischio la sicurezza alimentare di milioni di persone nel mondo. Secondo gli economisti di Goldman Sachs, “l’incremento è ampio, ma non senza precedenti”. Inoltre, il contributo all’inflazione è inferiore nei paesi sviluppati rispetto a quelli emergenti. Ulteriori aumenti metteranno pressioni sulle politiche monetarie globali, soprattutto delle economie di frontiera.

L’altra faccia della medaglia è il rally dei titoli del settore agricolo e alimentare. L’indice Morningstar global food innovation, che ha un paniere di aziende ben posizionate per trarre vantaggio dai miglioramenti nelle pratiche produttive, nella sicurezza alimentare e nella sostenibilità, perde poco più del 2% in dollari da inizio anno, contro oltre il 16% dell’azionario globale.

Le previsioni per gas e petrolio

Per quanto riguarda le materie prime energetiche, nell’ultimo mese il prezzo del gas europeo in consegna a giugno ha segnato una decisa correzione al ribasso, tornando ai livelli pre-invasione e mostrando un calo di quasi il 70% dai picchi raggiunti a inizio marzo. Le quotazioni del Brent, invece, hanno continuato a oscillare tra i 100 e i 110 dollari al barile.

“La situazione è però meno rosea guardando le scadenze più lunghe dei contratti trattati sui mercati finanziari”, dice Filippo Casagrande, Head of Insurance Investment Solutions di Generali Asset & Wealth Management. “I prezzi del gas in consegna a fine 2022 sono pressoché stabili, mentre per quelli in consegna nel 2023 e gli anni a venire si registrano nuovi massimi, a testimonianza che il mercato sta riprezzando al rialzo la possibilità di una prolungata fase di problemi alle forniture. Le tensioni sui prezzi del gas si stanno espandendo fuori dall’Europa e colpiscono anche gli Stati Uniti in misura sempre più marcata”.

I timori di stagflazione

La guerra non è l’unico fattore di preoccupazione sui mercati. Una parola che circola sempre di più tra gli operatori è “stagflazione”, un mix pericoloso di inflazione e rallentamento della crescita. “Le azioni globali tendono a soffrire in questo contesto perché le aziende devono affrontare simultaneamente il calo delle entrate e l'aumento dei costi, elemento che comprime i margini di profitto”, spiega Sean Markowicz, CFA Strategist dello Strategic research group di Schroders. Non tutti i settori, tuttavia, soffrono allo stesso modo. “La stagflazione tende a favorire le società più difensive i cui prodotti e servizi sono essenziali per la vita quotidiana delle persone”, dice Markowicz. Al contrario, i settori ciclici tendono ad essere più penalizzati.

Come devono comportarsi gli investitori in questa fase di volatilità con l’inflazione in salita, i mercati in fase di correzione e la guerra in Ucraina? Secondo il Premio Nobel, Richard H. Thaler, ospite ai Morningstar Awards for investing excellence a Milano, un “investitore smart” dovrebbe “ignorare il mercato e guardare al portafoglio”. Si può sempre valutare un ribilanciamento, ma provare a indovinare il momento in cui è stato raggiunto il minimo dalle Borse e quindi può convenire acquistare azioni è un gioco pericoloso.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.