A maggio, Piazza Affari e gli altri listini azionari dell’Eurozona hanno provato a riscattarsi, grazie al buon andamento del settore finanziario ed energetico, ma il rimbalzo è riuscito solo a metà.

L’indice Morningstar Italy ha guadagnato quasi l’1%, mentre quello dell’area euro è passato appena sotto la parità a fine mese. Il segno meno ha dominato l’azionario globale (-1,73% in euro), con Wall Street ancora debole (-0,39% in dollari).

1. La fiammata dell’inflazione

La doccia fredda sui mercati, però, è arrivata alla fine del mese, con la comunicazione dei dati sull’inflazione di maggio. In Italia, l’indice dei prezzi al consumo, monitorato dall’Istat, è aumentato dello 0,9% su base mensile e del 6,9% su base annua, a causa principalmente della componente energetica. In Germania, il caro-vita è salito del 7,9% annuo (+8,7% il dato armonizzato), il livello più alto dall’inverno del 1973 (fonte Destatis). Nell’area euro, l’incremento è stato dell’8,1% (fonte Eurostat).

I dati sono superiori alle attese degli analisti e fanno pensare che un aumento dei tassi da parte della Banca centrale europea non sia più rimandabile. Gli occhi sono puntati sulla riunione del 9 giugno. “È probabile che la Bce mantenga una serie di rialzi di 25 punti base fino alla fine dell'anno”, dice Ipek Ozkardeskaya, senior analyst di Swissquote, “ma vi è una crescente aspettativa che possa accrescere i tassi di 50 pb nella riunione di giugno”.

2. Embargo parziale al petrolio russo

La situazione potrebbe peggiorare nei prossimi mesi, dopo che i leader europei hanno annunciato il 30 maggio di voler vietare parzialmente il petrolio russo. Le forniture via mare non verranno più acquistate, mentre quelle degli oleodotti abbandonate gradualmente. Siccome i prezzi energetici sono la causa principale dell’incremento dell’inflazione nell’Eurozona, potremmo avere ancora fiammate nei prossimi mesi. Secondo Ozkardeskaya, difficilmente i Paesi dell’Opec+ (l’organizzazione degli stati esportatori di greggio) accresceranno la produzione, sia perché la Russia fa parte della coalizione, sia perché da mesi lottano per mantenere i loro livelli.

3. Le Considerazioni del governatore della Banca d’Italia

In questo contesto, si è tenuta l’annuale relazione del governatore della Banca d’Italia, Ignazio Visco, lo scorso 31 maggio. “L’economia italiana è, con quella tedesca, tra le più colpite dall’aumento del prezzo del gas, per la quota elevata di importazioni dalla Russia e per la rilevanza dell’industria manifatturiera, che ne fa ampio uso”, si legge nel documento. “In gennaio ci attendevamo che il prodotto tornasse sul livello precedente lo scoppio della pandemia intorno alla metà di quest’anno e prefiguravamo una solida espansione, superiore in media al 3%, nel biennio 2022-23. La guerra ha radicalmente accentuato l’incertezza su queste prospettive”.

Visco ha messo in guardia dai possibili “sviluppi avversi” di un prolungamento del conflitto in Ucraina e sulla “fragilità strutturale rappresentata dall’alto livello del debito pubblico” che conferma “la necessità di proseguire senza incertezze sul sentiero di graduale rafforzamento dei conti pubblici”. Il fatto che nelle ultime settimane sia cresciuto il differenziale tra i titoli di Stato decennali italiani e tedeschi, superando anche i 200 punti, mostra chiaramente quanto l’elevato debito pubblico esponga l’economia italiana a molti rischi, inclusa la volatilità dei mercati.

4. L’estate che verrà

Un vecchio detto di Borsa recita “Vendi a maggio e vai via”. E’ un suggerimento da seguire? Secondo Antonio Cesarano, chief global strategist di Intermonte, “giugno potrebbe essere mediamente soleggiato, prima di un’estate più piovosa”, perché nel mese appena iniziato non ci sono grandi aggiornamenti sul fronte aziendale, dal momento che si è appena conclusa la stagione delle trimestrali negli Stati Uniti e i rialzi dei tassi di interesse sono già scontati dai mercati (anche se le indicazioni prospettiche di Bce e Federal Reserve potrebbero generare turbolenze).

Nella seconda parte di giugno, inoltre, i mercati saranno movimentati dai flussi di ribilanciamento trimestrale e semestrale dei fondi sovrani e pensione globali, che JPM stima potrebbero raggiungere i 207 miliardi di dollari.

A luglio, invece, la discesa dei corsi azionari potrebbe essere scatenata dalla revisione al ribasso del consensus sui margini aziendali e da un rapporto più equilibrato tra capitalizzazione di mercato e liquidità in circolazione. Quest’ultima, infatti, calerà per effetto del cambiamento nelle politiche monetarie.

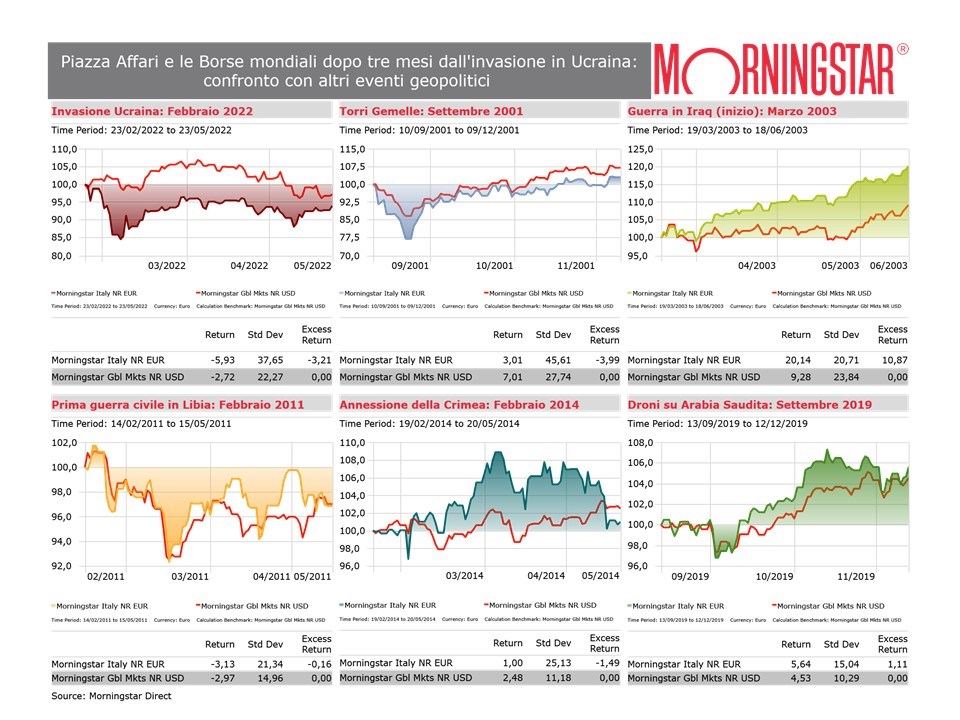

5. Keep calm

Ampliando l’orizzonte, gli ultimi decenni sono stati caratterizzati da tassi di interesse in discesa e inflazione bassa, che hanno favorito sia le azioni sia le obbligazioni. Oggi lo scenario sta cambiando e ci potrebbe volere un po’ di tempo perché i mercati si adeguino. Tuttavia, come suggerisce Amy C. Arnott, portfolio strategist di Morningstar, “sebbene le turbolenze del mercato possano essere spiacevoli, in ultima analisi non hanno molta importanza per la maggior parte degli investitori a lungo termine. Coloro che sono turbati dalla volatilità potrebbero voler verificare se i loro piani di investimento originari hanno ancora senso. Ma se il mix di asset del portafoglio continua ad essere adatto al proprio orizzonte temporale e alla capacità di assumersi i rischi, è meglio evitare di apportare modifiche sostanziali: Keep calm and carry on”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.