Una delle argomentazioni preferite dei sostenitori dei fondi a gestione attiva è che nelle fasi di rally del mercato, come quelle sperimentate negli ultimi anni, è difficile battere i comparti a gestione passiva (fondi indicizzati o ETF).

Questo è quanto ha dimostrato anno dopo anno il Barometro Morningstar degli investimenti attivi e passivi, attraverso il quale confrontiamo i fondi gestiti attivamente con la media dei fondi passivi.

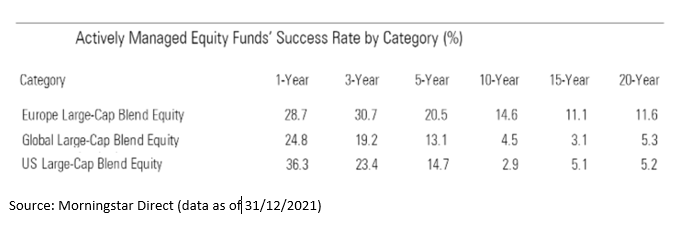

Per le principali categorie azionarie di Morningstar (Azionari Europa Large Cap Blend, Azionari Internazionali Large Cap Blend e Azionari USA Large Cap Blend), il tasso di sopravvivenza, ovvero la percentuale di fondi attivi che batte quelli passivi in tutti i periodi analizzati (un anno, tre anni, cinque anni, 10 anni, 15 anni e 20 anni) è sempre stata ben al di sotto del 50%.

Figura 1: Tasso di successo delle strategie attive per categoria

In teoria i fondi attivi sono da preferire quando il mercato è ribassista

Ma cosa succede quando i mercati sono ribassisti? I fondi attivi sono in grado di battere i fondi passivi? Una delle principali tesi a favore dei comparti a gestione attiva è il fatto che possono essere più difensivi di quelli passivi poiché in grado di destinare parte del proprio portafoglio alla componente di liquidità, cosa che i fondi passivi non possono fare (un fondo azionario potrebbe benissimo avere il 20% del proprio portafoglio in cash, ma non un indicizzato o un ETF).

I fondi attivi hanno anche la possibilità di ruotare i loro portafogli verso società più difensive in misura molto maggiore rispetto a quanto possano fare i fondi passivi. Anche questi ultimi ruotano i loro portafogli, ma in modo più graduale. Nel grafico sottostante, ad esempio, vediamo come il peso del settore tecnologia all’interno dell’S&P 500 sia diminuito nel corso del 2022, ma semplicemente perché il comparto ha sottoperformato l'indice.

Figura 2: Il peso del settore tecnologia sull'indice S&P 500

Fonte: Morningstar Direct, dati in euro al 31/05/2022

I fondi attivi alla prova dei fatti

Possiamo verificare nella pratica se queste ipotesi teoriche sono valide o meno. Possiamo, ad esempio, confrontare l'andamento della media delle 3 categorie citate nei primi 5 mesi di quest'anno con quello degli ETF che replicano indici rappresentativi degli stessi segmenti di mercato. È vero che si tratta di un periodo breve, ma è una fase in cui le Borse sono scese drasticamente e, in teoria, è stato sufficientemente ampio da concedere ai gestori il tempo di ridurre i propri livelli di rischio se lo avessero ritenuto opportuno.

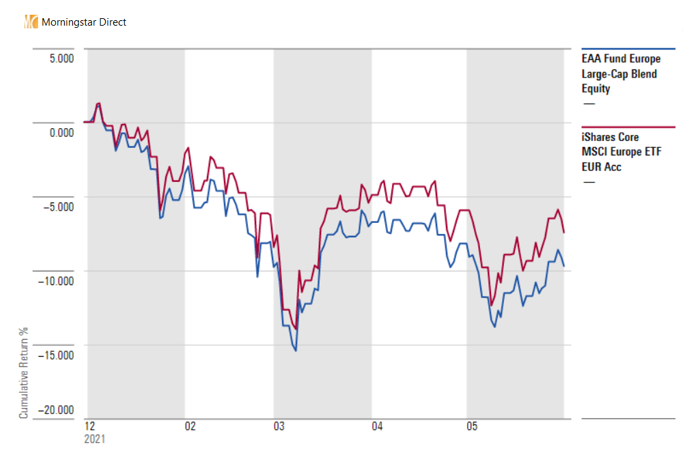

Nel caso della categoria Azionari Europa Large Cap Blend, abbiamo confrontato la media della categoria (in blu) con l'iShares Core MSCI Europe ETF EUR Acc (in rosso). Da gennaio a maggio, la categorie è scesa del 9,2% (in euro) contro il -6,6% dell'ETF.

Figura 3: La categoria Azionari Europa Large Cap Blend vs ETF

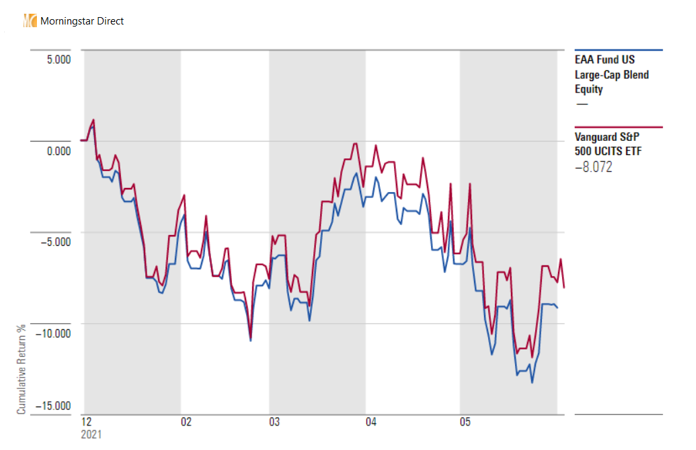

Per gli Azionari USA Large Cap Blend, il confrontato è stato fatto con il Vanguard S&P 500 UCITS ETF (in rosso). Nei primi cinque mesi dell'anno la categoria è scesa dell'8,8%, a fronte di un calo del 7,5% dell'ETF.

Figura 4: La categoria Azionari USA Large Cap Blend vs ETF

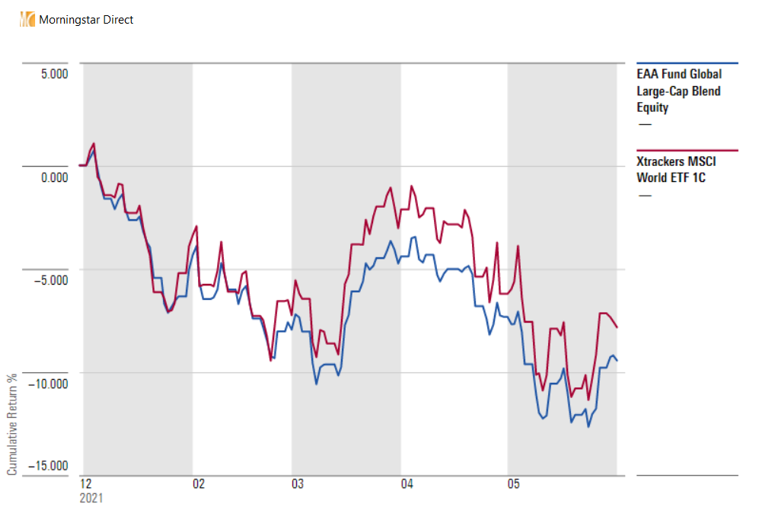

Infine, per gli Azionari Internazionali Large Cap Blend, abbiamo confrontato la media della categoria (in blu) con l'Xtrackers MSCI World ETF 1C (in rosso). Mentre la prima è scesa del 9,2%, l’ETF ha ceduto il 7,6%.

Figura 5: La categoria Azionari Internazionali Large Cap Blend vs ETF

La conclusione è chiara. I fondi attivi, nel complesso, non hanno fatto meglio delle loro controparti passive in questa fase di flessione del mercato. Potremmo sostenere che i fondi attivi sono più costosi dei fondi passivi, e lo sono, ma le differenze di rendimento superano le differenze di costo.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.