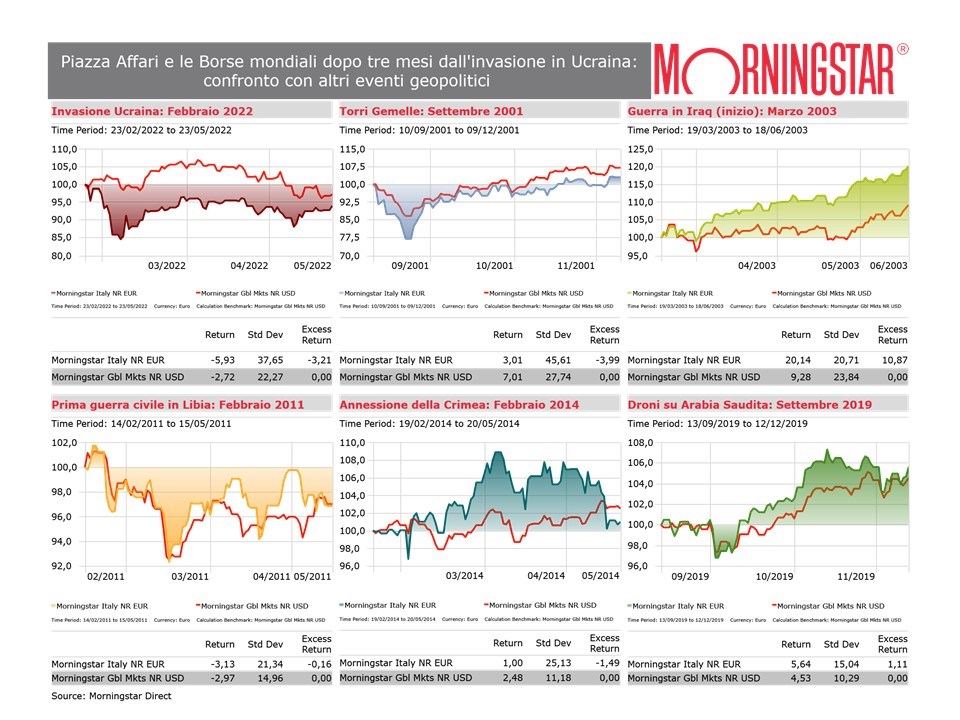

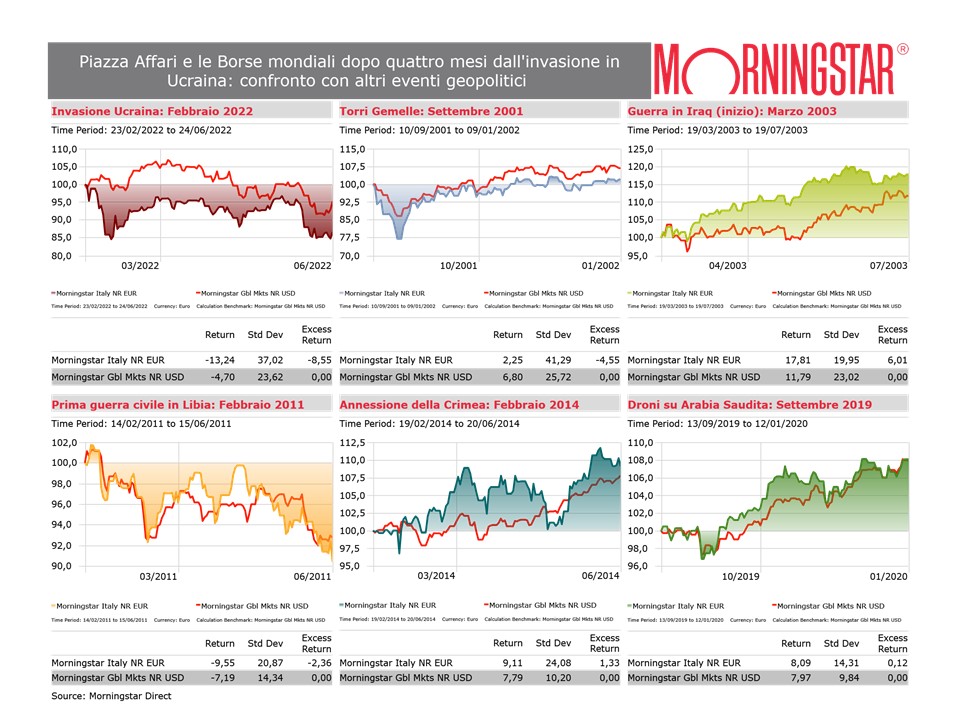

Il quarto mese di guerra in Ucraina è stato caratterizzato da pesanti ribassi sui mercati azionari, che hanno aggravato il bilancio da quando è iniziata l’invasione russa il 24 febbraio.

Intanto, Mosca ha fatto default sul debito estero per la prima volta dal 1918, perché inadempiente verso i creditori di due obbligazioni (una in dollari e una in euro) in scadenza nel 2026 e nel 2036, per le quali non ha pagato 100 milioni di dollari di interessi lo scorso 26 giugno.

L’indice Morningstar global markets ha perso circa il 5% in euro in quattro mesi, quello europeo il 9,6% e Wall Street segna -9,5% in dollari (-3% in euro). Il paniere Morningstar Italy arretra ancora di più (-13,2%, dati al 24 giugno).

Dopo aver sovraperformato il mercato europeo a maggio, Piazza Affari ha subito una battuta d’arresto a giugno, a seguito dell’annuncio della Banca centrale europea della fine del Quantiative easing e del progressivo rialzo dei tassi a partire da luglio. Le vendite hanno colpito soprattutto il settore finanziario, ma anche i servizi di pubblica utilità, da sempre percepiti come alternativa azionaria ai bond.

Perché i mercati scendono

“La guerra, con i suoi costi in termini di vite umane e rischi per la catena di approvvigionamento alimentare ed energetico, si è imposta nella mente degli investitori”, dice Mark Preskett, senior portfolio manager di Morningstar Investment Management (MIM). Ma le cause dei ribassi sono anche altre, prima fra tutte l’inflazione che ha raggiunto livelli che non si vedevano da quarant’anni e ha determinato un’accelerazione nelle politiche di normalizzazione monetaria delle Banche centrali. I timori per il rallentamento dell’economia, infine, hanno acceso la speculazione sulla temuta stagflazione.

Le incognite sul rally dell’energia

La maggior parte dei mercati azionari e obbligazionari accusa pesanti perdite dall’inizio dell’anno, con l’eccezione dei titoli energetici, che hanno tratto vantaggio dall’aumento dei prezzi del petrolio e del gas naturale generato dalla ripresa post-Covid e dagli effetti del conflitto in Ucraina, in particolare dal taglio delle forniture a molti paesi europei, inclusa l’Italia. L’indice Morningstar global energy guadagna oltre il 22% in euro da gennaio 2022.

Attenzione, però, a voler saltare sul carro dell’energia. “I corsi azionari delle compagnie petrolifere sono legate alle oscillazioni del prezzo della materia prima, un fattore su cui gli investitori non hanno visibilità”, avverte Gilles Guibout, gestore del fondo AXA WF Framlington Italy. “Basterebbe che si sistemasse un po’ la situazione geopolitica e che l’Arabia Saudita aprisse i rubinetti e il prezzo del petrolio tornerebbe sotto i 100 dollari. Per un gestore, è difficile dire quando questo potrà accadere, perché sono variabili al di fuori del suo controllo”.

Sul gas, poi, esistono altre incognite, tra cui le probabilità di successo della proposta italiana all’Unione europea di mettere un tetto ai prezzi, un’ipotesi sulla quale il Consiglio Ue ha preso tempo e rinviato ogni decisione. Intanto, il G7 (gruppo delle nazioni più industrializzate) intende lavorare a un limite massimo per il costo del greggio ed esplorare soluzioni simili anche per il gas naturale.

Strada in salita per i tecnologici

Tutt’altra storia per i big della tecnologia (Alphabet-Google GOOGL, Apple AAPL, Meta-Facebook META, Netflix NFLX, ecc.), che hanno dominato la scena nell’ultimo decennio con un rally che sembrava senza fine. Nella prima parte dell’anno, sono stati l’epicentro delle vendite azionarie, con l’indice Morningstar U.S. Technology che ha perso oltre il 20% in euro da gennaio. Questi titoli sono più sensibili al doppio effetto dell’aumento dei tassi di interesse e della prospettiva di un rallentamento economico, dal momento che la duration dei loro flussi di cassa è più lunga, ossia generalmente è necessario più tempo perché ripaghino, con i dividendi, il capitale investito.

Fragilità della catena alimentare e speculazione

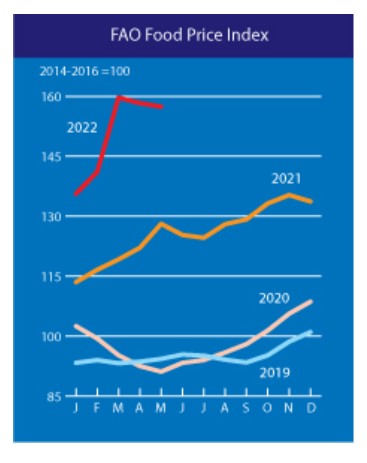

Intanto, la guerra ha fatto emergere la fragilità della catena alimentare, che in Italia è aggravata dalla siccità. Distruzioni e sanzioni in due dei principali esportatori al mondo hanno spinto i prezzi dei prodotti agricoli a livelli che non si vedevano da almeno trent’anni con contraccolpi soprattutto per gli importatori più poveri dell’Africa subsahariana, dell’Asia e del Medio Oriente. Inoltre, l’aumento del costo dei carburanti e fertilizzanti è un pericolo per i coltivatori di tutto il mondo.

L’indice dei prezzi del cibo, calcolato dalla Food and Agriculture Organization (FAO) delle Nazioni Unite, ha toccato livelli mai visti prima tra febbraio e marzo, successivamente è sceso leggermente, per il calo delle quotazioni degli oli vegetali e dei prodotti lattiero-caseari, mentre quelle dei cereali e della carne hanno continuato a salire. Rispetto a maggio 2021, l’incremento complessivo dell’indice è di circa il 23%. Nello stesso periodo, i cereali segnano aumenti superiori al 56%.

L’indice dei prezzi del cibo della FAO

Fonte: Food and Agriculture Organization (FAO) of the United Nations.

L’altra faccia della medaglia è la speculazione, che è cominciata ben prima della guerra. “Secondo i dati della Commodity Futures Trading Commission (CFTC), le posizioni speculative nette sulle commodity agricole sono salite considerevolmente da quando è iniziato il periodo pandemico”, spiega Aneeka Gupta, responsabile della ricerca macroeconomica di WisdomTree. “L’esiguità dell’offerta, in combinazione con l’accumulo di scorte da parte dei governi nazionali preoccupati per la sicurezza alimentare, ha determinato un aumento dei prezzi. “Le posizioni nette speculative su tali materie prime sono cresciute non solo rispetto al proprio livello storico, ma anche in confronto ad altri segmenti dei prodotti di base”. Dall’inizio dell’anno, i rendimenti degli ETC (Exchange traded commodities) sui cereali quotati in Europa sfiorano in media il 30% in euro.

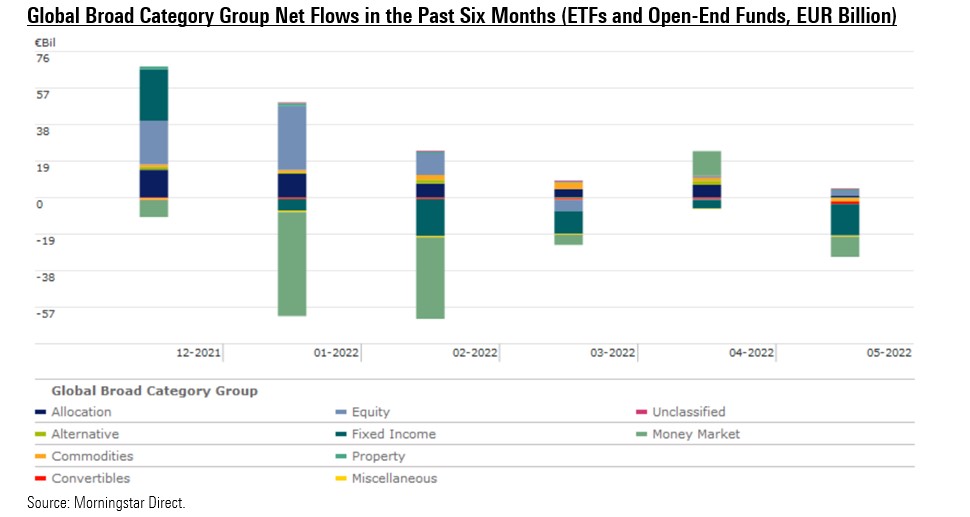

Investitori fuori dai fondi obbligazionari

Il mix di impennata dell’inflazione, rischio di recessione e conseguenze della guerra ha affossato il sentiment degli investitori. A maggio, i fondi a lungo termine domiciliati in Europa hanno subito riscatti per 15,8 miliardi di euro, il peggior risultato mensile da marzo 2020. I comparti obbligazionari sono stati i più penalizzati (-16,5 miliardi). In questo segmento, tuttavia, i deflussi hanno colpito soprattutto i prodotti specializzati sui bond in valuta cinese e in sterline, oltre a quelli a breve termine in euro. Per contro, i governativi in dollari e in divisa comunitaria hanno avuto una raccolta netta positiva.

Flussi netti nei fondi europei negli ultimi sei mesi (ETF e fondi aperti, in miliardi di euro)

La performance dei fondi si tinge di rosso

Per gli investitori in fondi, si chiude un semestre con poche soddisfazioni. La maggior parte delle categorie Morningstar è in perdita, con ribassi più accentuati per gli azionari tecnologia (-25,7%), le small e mid cap europee (-25%) e gli obbligazionari a lungo termine in euro (-24,6%). Sono esclusi dalla classifica i comparti specializzati sull’azionario russo e dell’est Europa, in gran parte sospesi o liquidati. Tra i pochi segni più, troviamo gli azionari energia (+22%) e una serie di strategie alternative, tra cui systematic trend, market neutral e multistrategy.

A breve continuerà a regnare l’incertezza

“Il primo semestre dell’anno è stato caratterizzato da molti eventi inaspettati, come la guerra e i lockdown in Cina, che hanno fatto temere la stagflazione, la combinazione di elevata inflazione in assenza di crescita”, dice Matteo Ramenghi, responsabile investimenti di UBS WM Italy. “La stagflazione penalizza sia le azioni che le obbligazioni, ma si tratta di un fenomeno raro che in passato si è manifestato in presenza di uno shock di offerta, come negli anni ’70 per via dell’impennata del prezzo del petrolio, oppure per via di un aumento troppo consistente della liquidità in circolazione”.

“A nostro avviso, lo scenario più probabile è quello di un rallentamento controllato di inflazione e crescita, quindi senza recessione”, continua Ramenghi. “Ci sembra che il mercato sconti in modo eccessivo il rischio di recessione o di rialzi esagerati dei tassi d’interesse. Le valutazioni delle azioni sono tornate in linea con le medie storiche e nel comparto obbligazionario sta emergendo qualche opportunità, soprattutto sulle scadenze brevi. Ma per un recupero significativo serve maggiore visibilità sull’andamento economico e sulla geopolitica; a breve quindi continuerà a regnare l’incertezza”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.