Le obbligazioni indicizzate all’inflazione sono concepite per aiutare gli investitori a proteggersi dall’impatto negativo dell’inflazione collegando contrattualmente il capitale e gli interessi dei bond a una misura dell’inflazione riconosciuta su scala nazionale, continentale o globale (come in questo caso). I rendimenti mensili di questo tipo di bond evidenziano storicamente una correlazione positiva con le variazioni mensili dell’inflazione, mentre molte delle altre principali classi di attivo, come azioni, obbligazioni governative nominali e obbligazioni societarie, hanno una correlazione negativa o nulla con l’inflazione nell’arco di un periodo prolungato.

Il mercato delle obbligazioni indicizzate all'inflazione è generalmente orientato all'emissione di scadenze a lungo termine per soddisfare le esigenze di corrispondenza tra attività e passività dei grandi investitori istituzionali, quali fondi pensione e compagnie di assicurazione, di gran lunga i principali acquirenti di questo tipo di bond.

Di conseguenza, la strategia ha una durata elevata (10-12 anni). Ciò potrebbe rappresentare un freno alla performance in periodi di aumento dei tassi di interesse; qualcosa che i fondi attivi possono affrontare riducendo la durata. Ma anche tenendo conto di ciò, è comunque probabile che un approccio passivo a basso costo produca rendimenti superiori alla media rispetto a tutti i concorrenti, inclusi quelli attivi, nella categoria Morningstar Obbligazionari Inflation-Linked Globali per un intero ciclo di mercato. Gli Sharpe ratio degli ETF sono stati al di sopra della media della categoria negli ultimi 3, 5 e 10 anni, sebbene non con un ampio margine.

Detto ciò, non tutti i governi emettono obbligazioni indicizzate all'inflazione, il che spiega il grande peso degli Stati Uniti e del Regno Unito negli indici dedicati. Il numero ridotto di Paesi emittenti limita il potenziale di aggiungere valore sostanziale tramite la diversificazione geografica, sebbene in un contesto in cui i cicli di politica monetaria e/o inflazionistici divergono, potrebbe essere possibile aggiungere valore sovrappesando o sottopesando alcuni Paesi.

Dopo molti anni di assenza l’inflazione è tornata prepotentemente al centro del dibattito politico, oltre che delle preoccupazioni degli investitori.

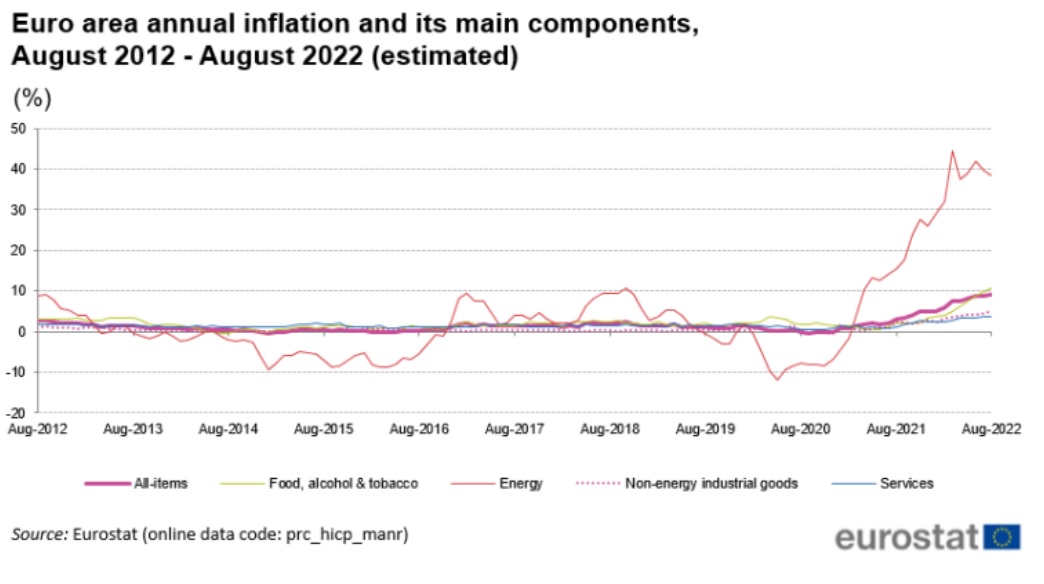

A inizio mese, l’Eurostat ha diffuso la stima flash sull'andamento dei prezzi al consumo in area euro ad agosto 2022. L'inflazione ha registrato nell'area euro un incremento annuale del 9,1%, rispetto al +8,9% di luglio e al +3% dello stesso mese del 2021. Come avviene ormai da mesi è la componente energetica ad aver avuto la più rapida crescita (+38,3% rispetto a luglio 2021). Sempre secondo le stime flash, su base mensile, i prezzi al consumo nell'area euro hanno registrato un incremento dello 0,5%.

Il tasso di inflazione annuale negli Stati Uniti è invece rallentato più del previsto, all’8,5% a luglio del 2022 dal massimo in oltre 40 anni raggiunto a giugno (9,1%) e al di sotto delle previsioni di mercato dell'8,7%. L’indice dei prezzi al consumo energetici è aumentato del 32,9% su base annua a luglio, in discesa dopo aver toccato il massimo da 42 anni del 41,6% a giugno.

Nel Regno Unito l’indice dei prezzi al consumo è aumentato del 10,1% su base annuale a luglio 2022, rispetto al 9,4% di giugno. Su base mensile, il costo della vita è aumentato dello 0,6% a luglio 2022, rispetto a una variazione nulla a luglio 2021. Da notare però che in UK tra giugno e luglio 2022, è stato il balzo dei prezzi dei generi alimentari che ha contribuito maggiormente alla variazione dei tassi di inflazione annuali.

L’offerta italiana

Per gli investitori del Belpaese, sono disponibili due Exchange traded fund (ETF) che offrono un’esposizione alla categoria Obbligazionari Inflation-Linked Globali.

L’iShares Global Inflation Linked Govt Bond UCITS ETF (IGIL) mira a tracciare la performance del Bloomberg Barclays World Government Inflation-Linked Bond Index attraverso la replica fisica a campione; il fondo acquista cioè un insieme di titoli scelti in modo da creare un portafoglio sufficientemente simile a quello del benchmark ma con un numero di componenti inferiore, in modo da ottimizzare i costi di transazione. Gli emittenti sono ponderati in base alla capitalizzazione di mercato e devono avere un rating investment-grade e una dimensione minima di mercato di 4 miliardi di dollari in obbligazioni indicizzate all'inflazione. Le obbligazioni devono avere una scadenza residua minima di un anno al momento dell'inclusione, essere emesse in valuta locale ed essere legate a un indice di inflazione nazionale comunemente utilizzato. L'unica eccezione è rappresentata dall’Eurozona, per i quali sono ammessi anche gli indici di inflazione dell’intera area.

Il fondo rispecchia la ripartizione per Paese dell'indice. Gli Stati Uniti rappresentano in genere il 45% del paniere, seguiti dal Regno Unito con quasi il 30%. Il peso combinato degli unici quattro emittenti di obbligazioni indicizzate all'inflazione della zona euro ammonta a circa il 20%, con Francia e Italia a farla da padrone. In termini di distribuzione delle scadenze, un terzo del paniere è costituito da obbligazioni con vita residua superiore ai 15 anni.

Nell'ultimo decennio, la strategia ha conseguito rendimenti costantemente superiori alla media della categoria su base corretta per il rischio, sia a breve che a lungo termine. I rendimenti si sono tipicamente posizionati nella prima o nella parte superiore del secondo quartile. Questo, assieme ai costi contenuti, ha convinto gli analisti di Morningstar ad assegnare un Analyst Rating pari a Silver.

Il Lyxor Core Global Inflation-Linked 1-10Y Bond DR UCITS ETF (GIST), invece, per il momento non è coperto dalla ricerca qualitativa di Morningstar (in compenso il suo Morningstar Quantitative Rating – un rating quantitativo che cerca di emulare l’Analyst Rating attraverso l’uso di modelli di machine learning – è pari a Silver). Il fondo replica l’andamento del Bloomberg Barclays Global Inflation-Linked 1-10 Year Index, il quale fornisce un’esposizione ai titoli di Stato indicizzati all’inflazione con scadenza tra 1 e 10 anni emessi in valuta locale da Paesi sviluppati.

La notevole differenza tra i rendimenti dei due ETF (vedi tabella) è data proprio dalla duration di portafoglio. “L'ETF di iShares copre l'intero spettro di scadenze del mercato globale delle obbligazioni indicizzate all'inflazione emesse dai mercati sviluppati, mentre quello di Lyxor limita la copertura al segmento 1-10 anni”, spiega Jose Garcia-Zarate, responsabile ricerca sulla gestione passiva di Morningstar in Europa. “La duration modificata dell'ETF di iShares è di circa 10,2 anni, mentre quella del fondo Lyxor è di soli 4,8 anni. E dato che la duration è la sensibilità di un portafoglio a un aumento dei tassi d'interesse, maggiore è la duration, maggiore sarà il calo quando i tassi d'interesse salgono. I tassi sono aumentati in tutto il mondo e quindi l’ETF iShares ha subito un impatto più negativo rispetto al replicante di Lyxor”.

È importante anche notare che entrambi i fondi tracciano un indice denominato in dollari USA, mentre agli investitori europei interessano i rendimenti in euro. “Se andiamo a vedere le performance ‘originali’ degli indici, quindi in dollari, entrambi gli ETF registrano rendimenti negativi, sebbene molto più profondi per l'iShares (-18% vs -7,9%)”, continua Garzia-Zarate. “Questo dipende dal forte deprezzamento dell’euro verso il dollaro, che ha compensato le perdite - nel caso del fondo di Lyxor facendolo addirittura passare dal negativo al positivo. Tuttavia, il fattore principale che guida i rendimenti resta la duration”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.