-Ad agosto, l’inflazione è aumentata dello 0,1% mensile e dell’8,3% annuo.

-L’indice azionario USA ha perso oltre il 4% in un solo giorno e si sono impennati i rendimenti dei Treasury. Ora Wall Street è a sconto di circa il 15%.

-La maggior parte degli analisti prevede un rialzo dei tassi di 75 punti base nella riunione della FED del 21 settembre.

-Lo scenario inflazionistico futuro è meno preoccupante di quello che sembra.

I mercati sono stati troppo ottimisti sull’inflazione negli Stati Uniti.

Le previsioni della maggior parte degli analisti finanziari indicavano un calo mensile ad agosto dello 0,1% rispetto al mese precedente e un dato annuale dell’8,1%. Invece, i prezzi al consumo, comunicati il 13 settembre dal Bureau of Labor Statistics, sono aumentati dello 0,1% su base mensile e dell’8,3% annuo. Quest’ultimo valore è, comunque, inferiore a quello di luglio (+8,5%) e giugno (+9,1%).

La Borsa americana ha reagito con un pesante ribasso. L’indice Morningstar U.S. market ha perso il 4,28% in un solo giorno, mentre si sono impennati i rendimenti dei titoli di Stato (Treasury) con il decennale che ha raggiunto il 3,44% e il biennale il 3,73%.

La violenta reazione del mercato si spiega con il fatto che il dato a sorpresa sull’indice dei prezzi al consumo (CPI) di agosto significa che la Federal Reserve rimarrà aggressiva nel rialzo dei tassi di interesse almeno fino alla fine dell’anno e comunque fino a quando l’economia statunitense non comincerà a mostrare segni duraturi di rallentamento.

L’inflazione di agosto è davvero così preoccupante per gli investitori?

“Non c’è alcuna ragione per andare in panico”, dice Preston Caldwell, capo economista di Morningstar negli Stati Uniti. “I numeri possono essere volatili su base mensile”.

“La reazione dei mercati è stata esagerata. Ci sono buoni motivi per credere che il trend discendente continuerà”, continua Caldwell. “L’allentamento delle pressioni sulle catene di approvvigionamento e il raffreddamento dell’economia per effetto dall’aumento dei tassi di interesse faranno scendere l’inflazione nel 2023”.

I fattori che fanno propendere per un quadro meno preoccupante di quello che oggi appare sono diversi. In primo luogo, va citato il calo dei prezzi di alcune materie prime, tra cui il petrolio, che è sceso di quasi un terzo da giugno, azzerando i guadagni dall’invasione russa in Ucraina.

“Penso che nei prossimi due mesi si inizierà a vedere una diminuzione dei prezzi legati all'energia, che dovrebbe poi filtrare nel resto del mercato”, dice Dave Sekera, chief U.S. strategist di Morningstar.

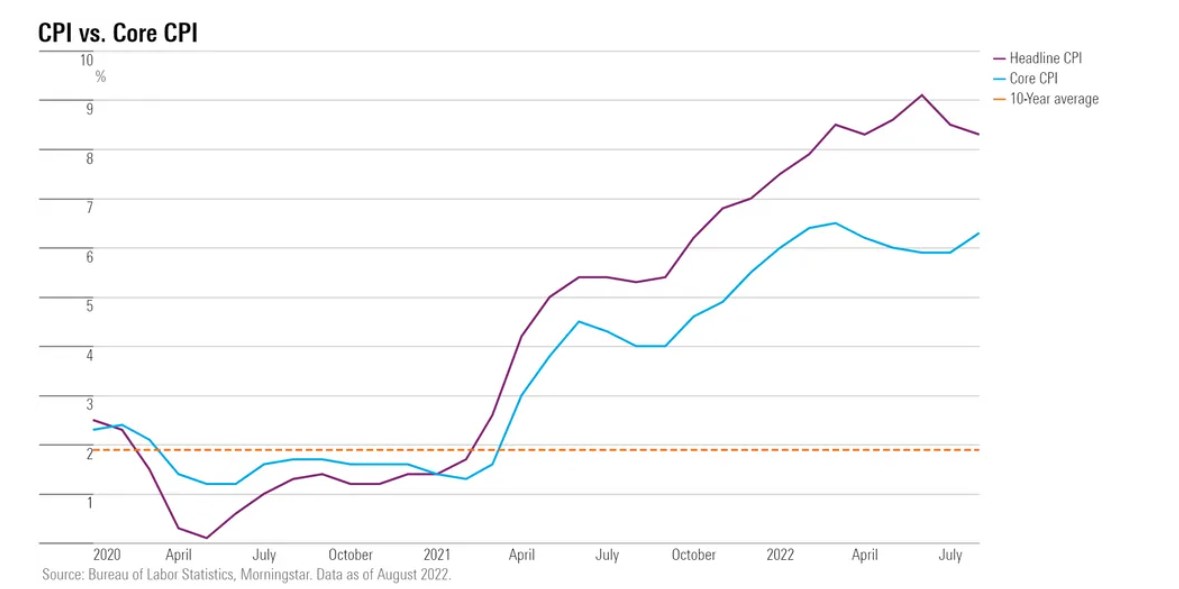

Il calo dei prezzi dell’energia potrebbe diffondersi alle componenti core (esclusa la spesa alimentare ed energetica) dell’indice dei prezzi al consumo, che sono state l’elemento di maggior preoccupazione dei dati di agosto, con un incremento mensile dello 0,6% (+6,3% annuo), contro attese di +0,3% (+6% annuo).

Andamento dell’indice dei prezzi al consumo (CPI) e core negli Stati Uniti

Cosa devono aspettarsi gli investitori

Gli ultimi dati sull’inflazione USA consolidano l’ipotesi di un rialzo dei tassi di 75 punti base da parte della Federal Reserve nella riunione del 21 settembre. Una parte minoritaria degli analisti si aspetta addirittura un incremento di un punto percentuale.

“Guardando al futuro, le aspettative del mercato vedono la Fed molto probabilmente avere un obiettivo di tassi di interesse tra il 4,00% e il 4,25% nella riunione di dicembre, in aumento rispetto a un mese fa, quando le aspettative della maggioranza si attestavano tra il 3,50% e il 3,75%. Ciò implicherebbe un ulteriore incremento di un punto percentuale entro la fine dell'anno”, scrive Lauren Solberg, data journalist di Morningstar, in base ai dati di CME FedWatch.

“Ma per la riunione di marzo 2023, il mercato vede un rallentamento del ritmo dei rialzi dei tassi: la maggior parte sul mercato dei futures si aspetta che i tassi non superino il 4,25%-4,50%”, conclude Solberg.

Le opportunità sul mercato azionario

Nei prossimi mesi, gli investitori devono attendersi una certa volatilità sui mercati, dettata dalle notizie economiche. Quando queste sono negative, è possibile che ci siano forti vendite, quando sono positive significativi rialzi.

“Penso che questi movimenti indichino le reazioni dei trader più che grandi cambiamenti nei portafogli degli investitori con un orizzonte di lungo periodo”, commenta Sekera.

Per questi ultimi, i ribassi possono diventare un’opportunità. Dopo il sell-off del 13 settembre, il mercato azionario statunitense risulta a sconto di circa il 15% rispetto al fair value (il dato è basato sull’analisi Morningstar di circa 700 società).

“Ritengo che ciò offra agli investitori un buon margine di sicurezza per investire nei mercati attuali”, afferma Sekera. “Detto questo, ci aspettiamo certamente una certa volatilità nel prossimo futuro”.

Le aree più sottovalutate sono quelle dei titoli orientati al valore (value) e alla crescita (growth), mentre le azioni core sono più vicine al fair value. A livello settoriale, i ciclici sono i più scontati, avendo pagato il prezzo più alto dei ribassi di quest’anno. Per contro i difensivi hanno resistito meglio e sono oggi valutati in linea o leggermente sopra il fair value.

Tra le società sottovalutate, Sekera suggerisce di prediligere quelle con un ampio vantaggio competitivo (Economic moat).

“Riteniamo che saranno nella posizione migliore per poter imporre i propri aumenti di costi ai clienti. Pertanto, potranno mantenere i loro margini e, naturalmente, le loro valutazioni”, conclude lo strategist.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.