-Gli ETF azionari hanno subito 6,6 miliardi di euro di riscatti netti.

-Gli ETF obbligazionari hanno registrato una raccolta positiva per 8,11 miliardi.

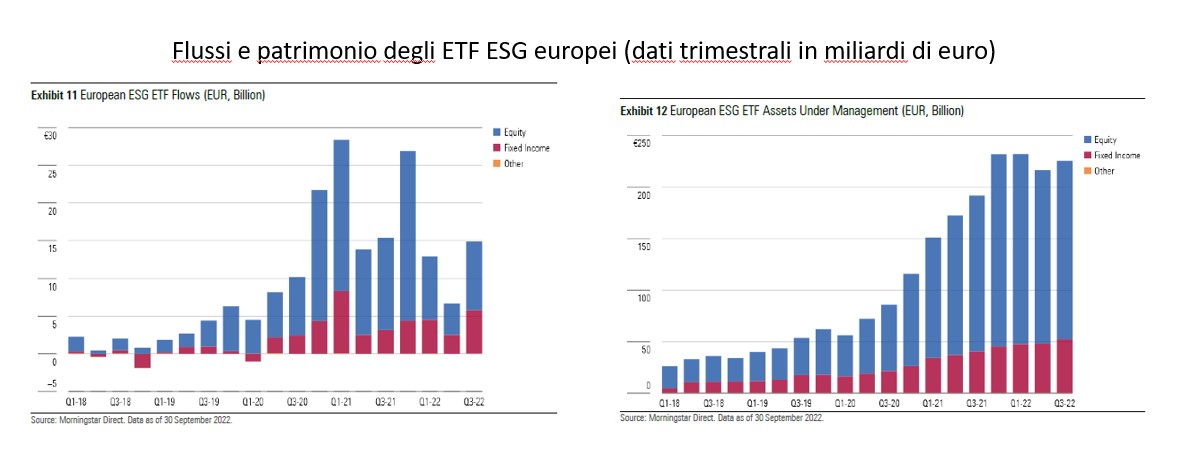

-Le strategie sostenibili guadagnano quote di mercato.

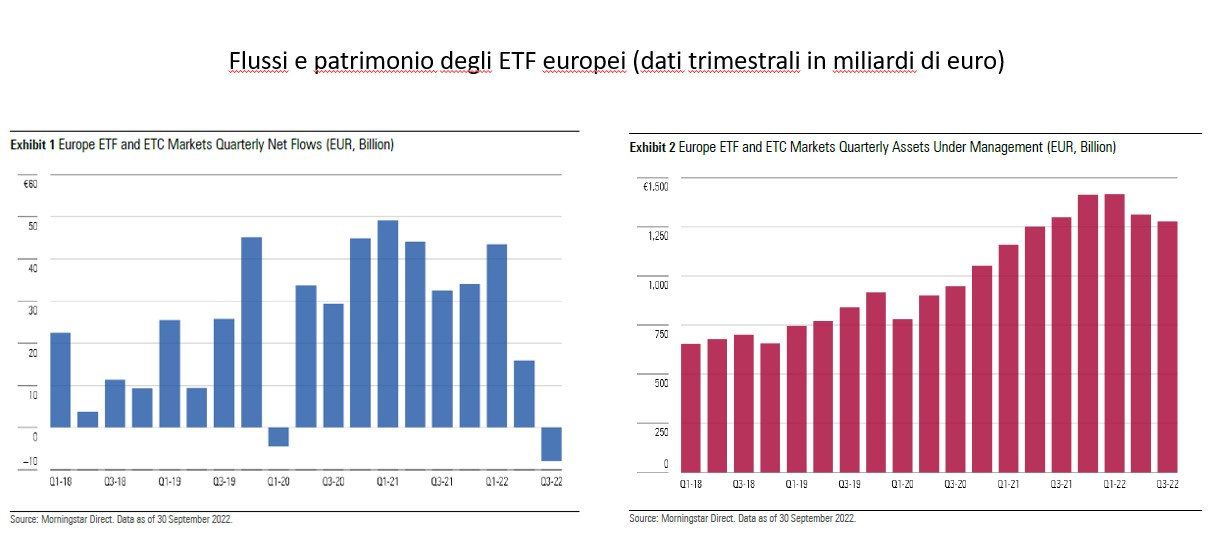

Gli ETF (Exchange traded fund) europei hanno subito 7,9 miliardi di euro di deflussi netti nel terzo trimestre 2022. Non accadeva dal marzo 2020, quando è esplosa nel mondo la pandemia di Covid 19.

I ribassi dei mercati azionari e obbligazionari, insieme ai riscatti, hanno causato una contrazione del patrimonio gestito in Europa da 1,31 mila miliardi a 1,28 mila miliardi.

I dati sono contenuti nell’ultimo report trimestrale di Morningstar, curato da Jose Garcia-Zarate, associate director per la ricerca sulle strategie passive.

Gli investitori europei in ETF non sono usciti in modo indistinto da tutte le asset class. Le strategie azionarie hanno subito deflussi netti per 6,6 miliardi, mentre quelle obbligazionarie hanno avuto una raccolta positiva per 8,11 miliardi, probabilmente perché percepite più sicure in tempi di incertezza economica e geopolitica.

Chi ha vinto e chi ha perso tra gli azionari

Analizzando in profondità i dati sugli ETF azionari non mancano le sorprese.

In primo luogo, vediamo che i riscatti hanno colpito i fondi azionari area euro large-cap (-3 miliardi) e diverse categorie equity orientate al valore. Per contro, gli investitori hanno puntato sugli azionari globali in stile blend (+3,49 miliardi) e sulle Borse dei mercati emergenti (+1,12 miliardi).

In secondo luogo, gli investitori non hanno abbandonato le strategie sostenibili. “Sebbene il terzo trimestre sia stato complessivamente negativo per gli ETF azionari in termini di flussi, si è registrata una netta divisione tra strategie mainstream e ESG, con queste ultime che hanno raccolto 9,1 miliardi di euro di nuovi capitali”, spiega Garcia-Zarate.

“In effetti, l'ETF azionario che ha registrato la maggiore raccolta nel terzo trimestre è stato l'iShares MSCI USA ESG Enhanced ETF (+5,4 miliardi di euro). Nel complesso, il gruppo degli ETF azionari mainstream ha registrato 15,8 miliardi di euro di deflussi”.

ETF governativi tra i preferiti

Nel segmento obbligazionario, gli investitori hanno puntato sui governativi in dollari (+2,8 miliardi) e sui governativi e corporate in euro.

“I flussi verso gli ETF sui Treasury sono stati pari a 2,8 miliardi di euro, con la maggior parte del denaro diretto verso strategie che offrono un'esposizione ai segmenti a media e lunga scadenza della curva dei rendimenti”, afferma il ricercatore di Morningstar. “Ciò indica che, nonostante la retorica da falco della Fed statunitense, gli investitori sono consapevoli del fatto che la banca centrale americana è molto più avanti rispetto ad altri paesi, in particolare all’Eurozona, nel rialzo dei tassi”.

L’allargamento nel divario tra i tassi di interesse negli Stati Uniti e nei mercati emergenti e il conseguente rafforzamento del dollaro hanno penalizzato gli ETF sul debito emergente sia in valuta forte che locale.

“Un caso emblematico è la Cina. Molto apprezzati dagli investitori nel 2020 e nel 2021, gli ETF che offrono un'esposizione alle obbligazioni denominate in yuan hanno registrato finora 8,2 miliardi di euro di deflussi nel 2022”, spiega Garcia-Zarate.

Raccolta positiva per gli ETF sostenibili

In un trimestre in cui sono prevalsi i riscatti, fanno eccezione gli ETF sostenibili che hanno raccolto poco meno di 15 miliardi netti, in aumento rispetto ai 6,7 miliardi dei tre mesi precedenti. Il patrimonio ha toccato i 225,6 miliardi (da 216,4 miliardi) e rappresenta il 17,7% degli asset totali del mercato europeo degli ETF ed ETC (Exchange traded commodity), in crescita dal 16,5% del periodo aprile-giugno. L’aumento è guidato non solo dai flussi di capitali, ma anche dalla riproposizione di strategie tradizionali in chiave sostenibile.

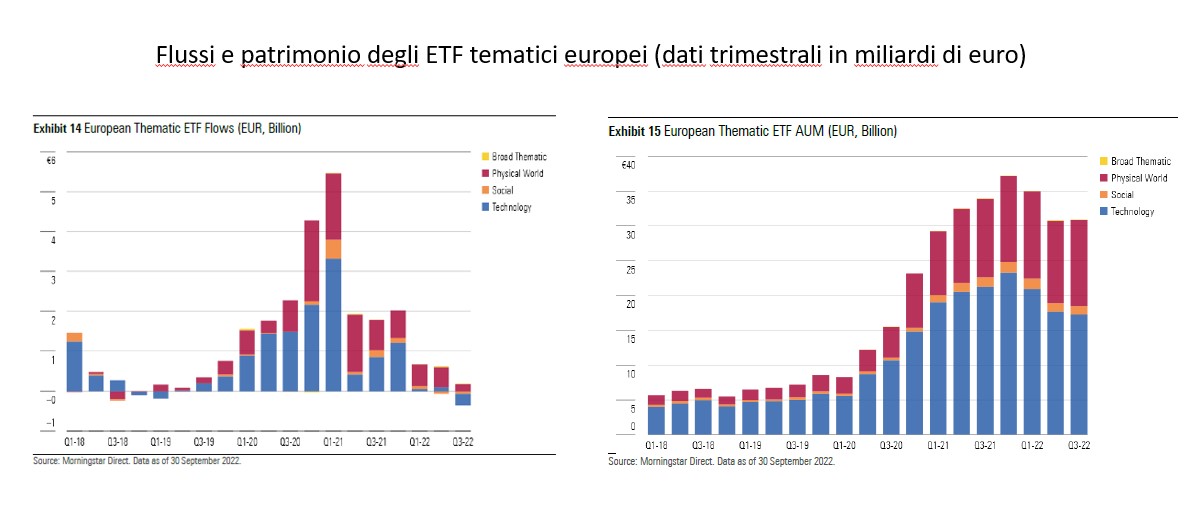

Deflussi da tematici, strategic beta e commodity

Non è stato, invece, un trimestre positivo per i fondi passivi tematici, che hanno registrato deflussi netti per 200 milioni di euro, principalmente a causa delle fuoriuscite dai tecnologici. E’ la prima volta in oltre tre anni che i riscatti superano le sottoscrizioni, anche se il bilancio da inizio anno resta positivo.

Il segno meno è apparso anche davanti alla raccolta degli ETF strategic beta (smart beta), che hanno subito deflussi netti per 7,7 miliardi, contro i +2,7 miliardi del periodo precedente. Sono state particolarmente colpite le strategie orientate al valore (-3,4 miliardi).

Gli investitori non hanno risparmiato gli ETC ed ETF sulle materie prime, che hanno registrato riscatti netti per quasi 9 miliardi di euro, a causa soprattutto delle fuoriuscite da quelli specializzati sui metalli preziosi.

Tra i big, solo Vanguard è in positivo

Il terzo trimestre è stato difficile per la maggior parte degli emittenti di ETF. Tra i più grandi, solo Vanguard ha chiuso il periodo con flussi netti positivi (+2 miliardi). Sono stati colpiti dai riscatti i tre più grandi operatori in Europa, iShares (-2,82 miliardi), Amundi (-4,67) e Xtrackers (-2,62).

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.