Il 2022 è un anno molto difficile per tutte le asset class e il mercato azionario degli Stati Uniti non fa eccezione: l’indice Morningstar US Market NR è sceso del 19,2% da inizio anno in dollari e del 7,7% in euro, grazie all’effetto valutario favorevole agli investitori europei (dati al 25 ottobre).

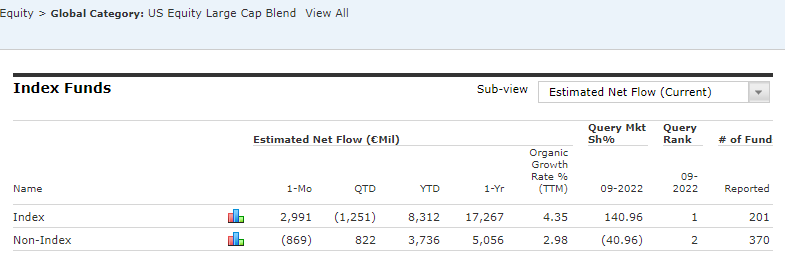

Se in termini di performance il vento è cambiato, non è però cambiato in termini di preferenze degli investitori riguardo il tipo di gestione. Se prendiamo la più importante categoria Morningstar all’interno dell’universo azionario statunitense (quella dei fondi large cap blend), vediamo che le strategie passive hanno raccolto in Europa 8,3 miliardi di euro nei primi nove mesi del 2022, contro i 3,7 miliardi di quelle attive.

Inoltre, la categoria dei fondi attivi azionari Usa large cap blend è ormai territorio dei prodotti indicizzati, con quasi tre quarti degli asset di categoria gestiti passivamente (397 miliardi di euro sui 562 miliardi totali).

Fonte: Morningstar Direct (dati al 30 settembre 2022).

Gli analisti di Morningstar assegnano un Analyst Rating pari a Gold (il giudizio più alto) a otto fondi appartenenti a questa categoria e si tratta esclusivamente di fondi passivi (per essere precisi, tutti ETF eccezion fatta per il fondo Vanguard U.S. 500 Stock Index Fund USD Acc).

All’interno di questo gruppo di strumenti, infatti, i replicanti hanno costantemente sovraperformato la media della categoria di un intervallo compreso tra lo 0 e il 4% su base annua. Con oltre 51 miliardi di euro di masse gestiti, l’iShares Core S&P 500 UCITS ETF USD (Acc) è di gran lunga il più grande tra i fondi esposti all’equity Usa, con oltre 50 miliardi in gestione; segue il Vanguard S&P 500 UCITS ETF,con 31 miliardi.

I migliori ETF alla prova del mercato orso

Ma come si sono comportati gli Exchange traded fund con miglior rating qualitativo in questi mesi così difficili? Nella tabella sottostante abbiamo elencato gli ETF azionari large cap blend Usa con Analyst Rating pari a Gold o Silver per rendimento da inizio anno.

Si nota che i replicanti degli indici principali – S&P 500 e MSCI USA –hanno sofferto, ma che in particolare l’UBS Factor MSCI USA Quality UCITS ETF è scivolato del 13,4% (dati in euro al 25 ottobre). L’indice replicato – l‘MSCI USA Quality Index – seleziona un portafoglio di azioni statunitensi a grande e media capitalizzazione attraverso metriche quali la crescita stabile degli utili, i bilanci solidi e margini di redditività duraturi. Insomma, l’ETF punta su società che hanno spesso valutazioni superiori alla media e, poiché il fondo non impone una disciplina relativa alla valutazione, tende a mostrare un'inclinazione allo stile growth.

“Il risultato è che il fondo ha ottenuto una buona performance aggiustata per il rischio rispetto ai pari della categoria Morningstar nell'ultimo quinquennio”, si legge nell’analisi Morningstar del 14 ottobre 2022 a cura di Alan Tang. “Detto questo, è importante notare che la mancanza di vincoli settoriali fa sì che il fondo possa effettuare scommesse settoriali significative che probabilmente determineranno periodi di sottoperformance e sovraperformance”. I nomi più pesanti in portafoglio sono infatti tutti tecnologici (Apple, Microsoft, Johnson&Johnson e Meta), uno dei comparti più sottopressione in quest’ultimo periodo.

Sono andati invece meglio l’iShares Edge S&P 500 Minimum Volatility UCITS ETF, il cui obiettivo è proprio quello di abbassare il livello di rischio di portafoglio, e l’UBS MSCI USA Select Factor Mix UCITS ETF, il quale segue un indice costruito utilizzando una combinazione di sei sottoindici ed è progettato per rappresentare la performance equiponderata di fattori di rischio a lungo termine come Momentum, Value, Quality, Shareholder Yield, Volatility e Size, includendo anche titoli a bassa e media capitalizzazione.

“In generale, l'investimento multifattoriale è un approccio ragionevole”, afferma l’analista di Morningstar Briegel Leitao, nella sua nota del 15 marzo 2022. “Sebbene numerose ricerche accademiche suggeriscano che i singoli fattori a cui questo fondo è esposto battano il mercato nel lungo periodo, ciascuno di essi può registrare lunghi periodi di sottoperformance. Combinando i fattori, il fondo è in grado di offrire un andamento meno volatile durante l'intero ciclo di mercato. Sin dall'inizio, l’ETF si è generalmente orientato verso value e high-yield, offrendo al contempo un'esposizione più varia ai fattori momentum e quality”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.