Dopo un 2022 da dimenticare, gli investitori si domandano quali strategie adottare nel 2023.

In effetti, l’anno che sta per chiudersi ha inanellato una serie di record negativi. Per le obbligazioni è stato il peggiore degli ultimi nove decenni. Per le azioni, uno dei più neri. L’inflazione è ai massimi storici nell’Eurozona e al livello più alto dal 1984 in Italia. Negli USA ha raggiunto soglie che non vedeva da 40 anni.

E ora si è aggiunto lo spettro della recessione o comunque di un rallentamento molto significativo dell’economia mondiale. Secondo le ultime stime dell’OCSE (Organizzazione per la cooperazione e lo sviluppo), la crescita globale sarà del 2,2% nel 2023, contro le precedenti previsioni di un +2,8%, formulate a giugno. Il Regno Unito subirà il colpo più duro, ma anche la Germania vedrà una contrazione del Prodotto interno lordo (PIL). L’Italia registrerà una crescita irrisoria dello 0,2%, mentre gli Stati Uniti dovrebbero avere un’espansione dello 0,5%.

Le incognite futureI gestori, interpellati da Morningstar, considerano più preoccupante la situazione economica dell’Europa rispetto a quella degli Stati Uniti, a causa della crisi energetica. Ma un tema chiave per decidere le strategie di investimento per 2023 sarà quello delle politiche monetarie delle banche centrali.

Nei verbali pubblicati il 24 novembre, la Banca centrale europea ha detto che “potrebbe mettere in pausa la stretta monetaria in caso di recessione prolungata e profonda”. I fund manager prevedono ulteriori rialzi dei tassi almeno fino al primo trimestre 2023. Negli Stati Uniti, la Federal Reserve potrebbe cambiare rotta nella prima parte dell’anno.

La situazione geopolitica rimane una grande incognita. Sono numerosi i fronti aperti, tra cui la guerra in Ucraina e le tensioni in Cina.

Gli investitori non possono ignorare l’ex celeste impero, perché è aperta la questione su “come” e “quando” verrà archiviata la politica “zero Covid”, anche alla luce delle proteste della popolazione. Inoltre, l’economia sembra andare nella direzione di una gestione sempre più centralizzata, dopo i risultati del Congresso del Partito comunista ad ottobre, che hanno dato il terzo mandato al presidente Xi Jinping. D’altra parte, dice Lan Wang Simond, Senior Investment Manager di Pictet Asset Management, “la Cina è troppo estesa e troppo profondamente radicata nel sistema economico-finanziario globale per poter essere ignorata”.

Il 2023 sarà l’anno delle obbligazioni?Per gli investitori in bond, il 2022 è stato il peggiore da quasi un secolo. Le principali categorie di fondi obbligazionari registrano rendimenti negativi, incluse quelle sui titoli governativi in euro e dollari.

Per impostare le strategie per il 2023, gli investitori si domandano se le cose cambieranno. “Con la probabile normalizzazione dell’inflazione il prossimo anno, le attività a reddito fisso dovrebbero diventare più allettanti e offrire nuovi benefici di diversificazione nei portafogli”, si legge in una nota di Credit Suisse.

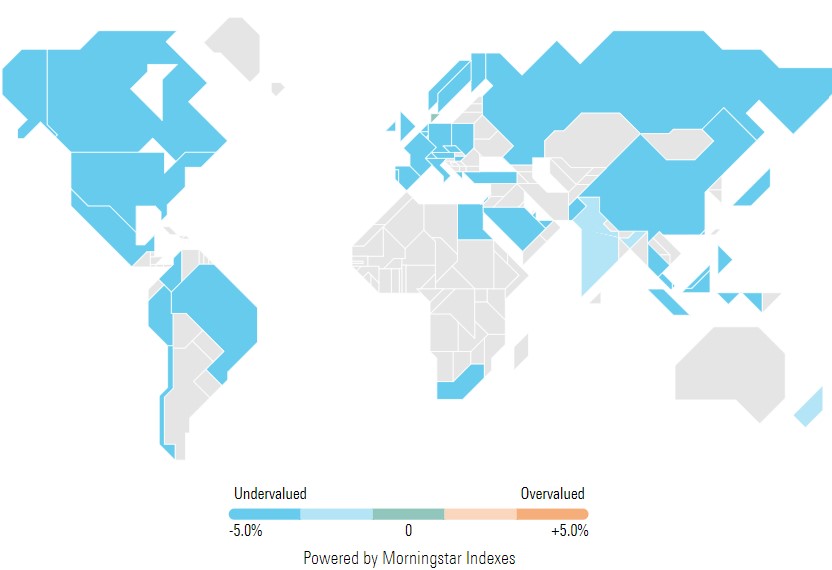

Ancora volatilità sui mercati azionariNel 2022, i fondi specializzati sui principali mercati azionari hanno registrato perdite a due cifre. Il rovescio della medaglia è che oggi la maggior parte delle Borse ha valutazioni attraenti. Tuttavia, i gestori patrimoniali sono convinti che ci sarà ancora volatilità nel 2023.

Le valutazioni dei titoli azionari sono attraenti in tutto il mondo

Dati in valuta base al 6 dicembre 2022.

“Nel complesso, anche in considerazione della situazione geopolitica, forse non ci sono ancora le condizioni necessarie per un rally duraturo dei mercati. Ma sono possibili dei recuperi periodici e per questo non ci sembra opportuno assumere posizioni nette, mentre un’attenta selezione qualitativa può mitigare la volatilità”, afferma Matteo Ramenghi, Chief Investment Officer di UBS GWM Italy.

Morningstar dedica l’intera settimana alle strategie di investimento per il 2023, partendo dall’analisi dei trend che hanno caratterizzato i mercati e gli strumenti finanziari (fondi ed ETF) nel 2022.

Lunedì 12 dicembre2023, l’anno delle svolte sui mercati azionariI nuovi ETF a 5 stelle del 2022

Martedì 13 dicembre3 idee di investimento in Europa per il 2023Piazza Affari, ecco quale sarà la rotta per il 2023

Mercoledì 14 dicembreTabarelli: gas, il razionamento vero ancora non c'è, ma potrebbe arrivareIl bilancio del 2022 delle Borse globaliInvestimenti: 4 errori da evitare nel 2023

Giovedì 15 dicembreDividendo sotto l’alberoCina, il 2023 è l’anno giusto per il rimbalzo?Il calendario finanziario del 2023

Venerdì 16 dicembreLe tre commodity da avere in portafoglio nel 20236 minacce agli investimenti sostenibili nel 2023Meglio fare gli investitori non gli indovini nel 2023Leggi la precedente Settimana Speciale dedicata agli Stati Uniti.

L'autore o gli autori non possiedono posizioni nei titoli menzionati in questo articolo. Leggi la policy editoriale di Morningstar.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.