Punti chiave

-La speranza ha recentemente alimentato un rimbalzo dei mercati azionari a livello globale, trainato da multipli di mercato più elevati.

-I mercati finanziari si aspettano che la Fed sia prossima alla fine del suo ciclo di inasprimento, sulla scia del rallentamento dei dati sull'inflazione.

-Attualmente i mercati scontano una lieve recessione. In questo scenario, dopo un paio di trimestri in cui gli utili sono stati rivisti al ribasso, le revisioni degli utili potrebbero stabilizzarsi a un certo punto nel 2023.

-Il consenso tra gli strategist, che al momento è alquanto ribassista, è che i mercati azionari raggiungeranno probabilmente un minimo nel primo semestre prima di iniziare un rimbalzo nella parte successiva dell'anno.

-Le azioni dei mercati emergenti ed europei sono attualmente le asset class più sottovalutate.

Un anno difficile

Nel giro di poche settimane, il destino del 2022 per i mercati azionari globali è passato da "cupo e poco entusiasmante" a "ok ma inquietante".

La "fase della speranza" coniata dagli strateghi di Goldman Sachs sembra essere già iniziata.

Nel frattempo, l'anno è stato difficile sia per gli investitori azionari che per quelli obbligazionari. I mercati azionari mondiali hanno perso il 13% da inizio anno, mentre i mercati obbligazionari sono scesi del 12%.

Tuttavia, invece di crollare a picco, i mercati finanziari hanno registrato diversi rally durante questa fase ribassista, l'ultimo dei quali è iniziato ad ottobre.

Nel corso del 2022, i mercati finanziari hanno dovuto digerire tassi di inflazione più alti, politiche monetarie restrittive, la guerra in Ucraina, crescenti timori di recessione globale e le peggiori condizioni finanziarie dal 2020.

Sui mercati azionari, solo un paio di settori (energia) e paesi (Brasile) hanno registrato finora una performance positiva.

Di recente è entrata in scena una nuova narrativa: grazie al rallentamento dei dati sull'inflazione, il lavoro della Fed sarà presto terminato, con solo due aumenti di 50 punti base nei prossimi mesi. Con i tassi dei Fed Fund vicini alla fascia del 5-5,5%, la banca centrale potrebbe interrompere la serie di strette monetarie durante il primo trimestre del 2023.

Questa narrazione ha alimentato un balzo dei multipli azionari, aiutato da una stagione degli utili del terzo trimestre migliore di quanto era stato previsto.

Il VIX, soprannominato da alcuni "l'indicatore della paura", è ora intorno ai 20 dopo un picco annuale a 35 all'inizio di marzo.

Eppure, il quadro macroeconomico si sta deteriorando in molte parti del mondo e le prospettive per gli utili restano quelle di un calo nei prossimi trimestri.

Come ha recentemente affermato The Economist, questo è il "ciclo economico più strano a memoria d'uomo".

Un ciclo “strano”

Il mondo post-COVID potrebbe non essere così chiaro come lo era solo un anno fa.

I lockdown sono finiti nella maggior parte del mondo (tranne in Cina), ma ci sono ancora problemi nelle catene di approvvigionamento globali.

La necessità di rifornirsi di alcune attività, il cambiamento climatico e il lavoro ibrido stanno modificando in una certa misura le abitudini dei consumatori.

Nel mondo sviluppato, l'aumento dei costi di tutto, alimentato in parte dalla guerra in Ucraina, grava sul potere d'acquisto sia dei consumatori che delle aziende.

Tuttavia, i tassi di disoccupazione sono relativamente bassi in molti paesi e i lavoratori sembrano in grado di contrattare per salari più alti. Questo probabilmente manterrà l'inflazione a livelli più elevati un po' più a lungo del previsto.

Anche se i bilanci delle famiglie e delle imprese sono solidi nella maggior parte del mondo sviluppato, la crescita economica globale sta rallentando, come confermato dall'ultimo indice Global Manufacturing PMI (vedi grafico) o dal Leading indicator dell’OCSE.

Source: S&P Global Market Intelligence

Gli indicatori macro non sono gli unici a lampeggiare rosso.

Le curve dei rendimenti negli Stati Uniti e nell’area euro si sono invertite nel corso dell'anno, il che indica un rischio di recessione più elevato.

Infine, alcuni modelli statistici considerano la recessione un rischio più probabile in diversi paesi, a cominciare dall'area euro, a causa della crisi energetica, ma anche in Cina (dove i lockdown stanno alimentando i disordini sociali) e negli Stati Uniti (nel corso del 2023).

Source: UBS

L'analista di Morningstar, Preston Caldwell, stima che ci sia una probabilità del 30-35% di una recessione negli Stati Uniti il prossimo anno, ma che "qualsiasi recessione sarà probabilmente di breve durata".

In poche parole, è probabile che l'inflazione rallenti il prossimo anno e che anche la crescita rallenti, con il rischio di una recessione globale. L'unica domanda è: quanto grave sarà?

Le carte in mano alla Fed

Come in passato sui mercati azionari, la maggior parte di ciò che accadrà nel 2023 dipenderà dalle decisioni della Federal Reserve.

La banca centrale è stata lenta nel reagire all'inflazione, ma da allora ha recuperato.

I mercati si chiedono se sarà abbastanza, con altri 2 aumenti dei tassi di 50 punti base previsti entro la prima parte del 2023.

Eppure, c'è il rischio che il lavoro della Fed non sia finito.

Alcuni economisti ritengono che portare i tassi sui Fed Fund intorno al 5% sia sufficiente per controllare l'inflazione. Altri sono più cauti.

"La Fed potrebbe essere costretta a spingere l'economia in una recessione più profonda per frenare l'inflazione", scrive Savita Subramanian, strategist azionaria statunitense presso Bank of America Securities, in un recente report.

"Le banche centrali possono debellare l'inflazione, ma ci vuole tempo per abbattere quella salariale", hanno scritto gli analisti di BCA Research in una nota datata 27 ottobre.

"Se il 2022 è stato l'anno in cui l'inasprimento delle banche centrali ha penalizzato le obbligazioni e le azioni, il 2023 potrebbe essere l’anno in cui queste strette toccheranno l'economia, mettendo a rischio profitti e posti di lavoro", hanno aggiunto.

L'altro problema per i mercati azionari è che anche la Fed sta riducendo la liquidità in circolazione, come mostra il suo bilancio. Quando ciò è accaduto in passato, ha coinciso con mercati volatili e rendimenti azionari più bassi.

Source: Federal Reserve of St Louis, FRED database.

Guadagni, sicuramente in calo, ma di quanto?

In una tipica recessione, gli utili societari tendono a diminuire del 20%, secondo Bank of America.

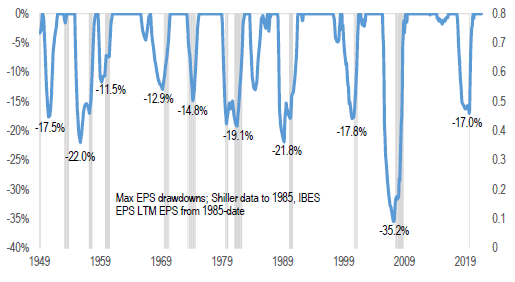

Finora, il consensus prevede ancora una bassa crescita a una cifra nel 2023, ma alcuni broker (come Credit Suisse) ipotizzano una potenziale contrazione del 15% nel 2023 se l'EPS (earning per share) dovesse allinearsi alla tendenza di lungo termine (grafico).

Di fronte a un'economia in rallentamento, le aziende dovranno fare i conti con il calo delle vendite. La crescita dei ricavi potrebbe essere aiutata dall'inflazione, ma i minori volumi e l'aumento dei costi (materie prime e salari) dovrebbero pesare sui margini.

Si prevede inoltre un costo del debito più elevato e anche le tasse potrebbero aumentare, in particolare nei paesi in cui la pressione fiscale potrebbe intensificarsi (la Cina con il suo programma di prosperità comune ne è un esempio).

E’ probabile che ci siano nuove revisioni nelle stime sugli utili nel corso del 2023.

Source: Deutsche Bank

Le recessioni non sono tutte uguali.

I fattori alla base di ogni recessione variano nel tempo: l'ultimo caso, all'inizio del 2020, è stato dovuta alla pandemia di COVID e ai successivi lockdown.

Se cerchiamo precedenti storici caratterizzati da rallentamento della crescita e alta inflazione, dobbiamo guardare indietro fino agli anni '70.

Il grafico seguente elaborato da Credit Suisse mostra che gli utili all'epoca erano diminuiti del 19%. Ma bisogna tenere presenta che la struttura e le dinamiche odierne dell'economia sono molto diverse da quelle degli anni '70.

Source: Credit Suisse

Anche i settori non reagiscono allo stesso modo alla recessione.

Negli Stati Uniti, Bank of America vede il maggior rischio di ribasso per i beni di consumo discrezionali, più colpiti dall’inflazione.

Anche il settore tecnologico potrebbe essere sotto pressione poiché anni di solida crescita dei ricavi saranno seguiti da un andamento più tiepido. Goldman Sachs stima che i titoli tecnologici large cap dovrebbero crescere dell'8% nel 2022, rispetto al 13% del mercato nel suo complesso.

Source: Credit Suisse

A livello globale, "gli investitori sposteranno sempre più la loro attenzione verso le prospettive degli utili, in particolare, sulla resilienza degli utili aziendali di fronte a un forte rallentamento dell'attività economica unito alla pressione inflazionistica", secondo gli strategist di Julius Baer.

In un mondo in recessione, la qualità e la visibilità dei flussi di cassa sono probabilmente caratteristiche che gli investitori cercheranno nella selezione dei titoli.

Anche le valutazioni contano.

Quando ci sarà il rimbalzo

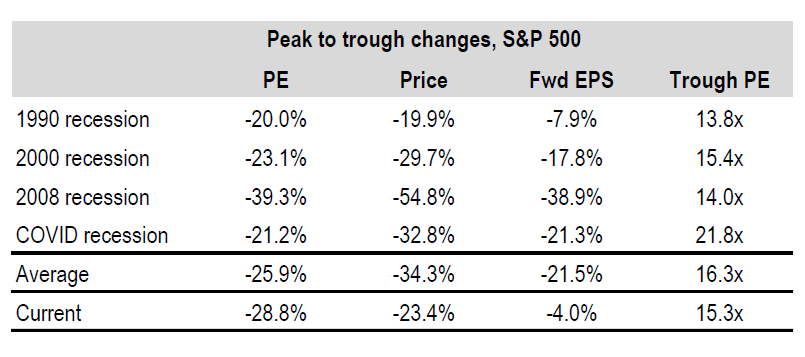

Finora, nel 2022, il calo del mercato azionario è stato guidato quasi esclusivamente da una discesa dei multipli di mercato.

Le stime sugli utili, invece, sono rimaste relativamente stabili, aiutate in parte dal settore energetico e dalla capacità di alcune società di trasferire ai propri clienti più inflazione di quanta ne avrebbero dovuto sopportare con maggiori costi di produzione.

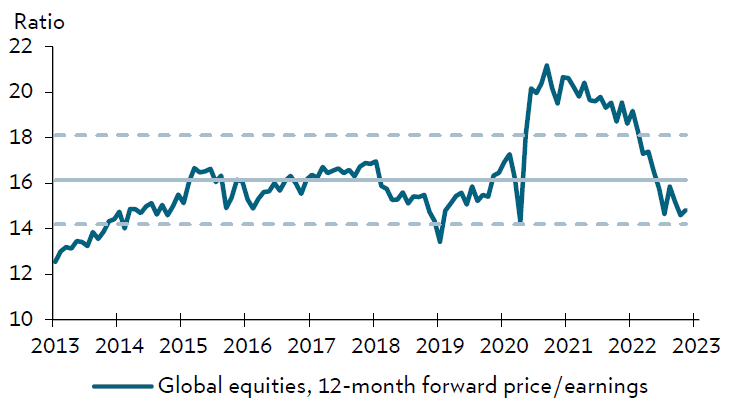

Per il prossimo anno, c'è la possibilità che i multipli rimangano determinanti. Tuttavia, con valutazioni al di sotto della loro media di lungo termine, gli investitori azionari hanno la possibilità di iniziare l'anno con il vento favorevole.

Secondo Bank of America, gli investitori azionari statunitensi hanno l'opportunità di investire e realizzare un rendimento decente su un orizzonte temporale di 10 anni: "L'attuale P/E (prezzo/utili) normalizzato, pari a 22x (volte), implica un rendimento annualizzato del 5,1%/anno nei prossimi 10 anni sulla base della relazione storica”, dicono.

Al di fuori degli Stati Uniti, le azioni emergenti ed europee sono attualmente più sottovalutate rispetto a quelle americane.

Le azioni globali, infatti vengono scambiate al di sotto della loro media di lungo termine (grafico).

Source: Julius Baer

Oggi, il calo dei multipli mostra che il mercato sta già scontando una riduzione degli utili nei prossimi mesi.

L'altro driver di una correzione del mercato, vale a dire l'aumento del premio per il rischio azionario (ERP), non si è ancora mosso.

Se l'attenzione del mercato si sposta dalla Fed all'economia reale e agli utili, ci si potrebbe aspettare un calo dei mercati azionari nei prossimi mesi.

E se la storia si ripeterà, i mercati probabilmente rimbalzeranno prima che venga raggiunto il punto minimo degli utili e prima che la recessione venga annunciata ufficialmente.

Conclusioni

Nel tentativo di tracciare gli scenari in cui il mercato potrebbe andare l'anno prossimo, dobbiamo anche considerare ulteriori sorprese al rialzo/al ribasso per i mercati azionari.

Chiaramente, nel breve periodo, un problema importante sarebbe un tasso di inflazione più alto a lungo, nonostante il calo dei prezzi dell'energia e dei generi alimentari.

Un altro rischio al ribasso sarebbe che la Fed interrompesse troppo presto il suo ciclo di rialzi e ripetesse gli errori degli anni '70, perché potrebbe poi essere costretta a ricominciare le strette, confondendo gli investitori e l'economia.

La mancanza di liquidità in alcuni segmenti di mercato potrebbe peggiorare il sentiment degli investitori e provocare un aumento della volatilità (che è stata piuttosto bassa di recente).

Finora, le crepe nei mercati finanziari sono emerse al di fuori dello spazio azionario (titoli di Stato inglesi e criptovalute) e sono state contenute con successo dalle banche centrali.

Anche la guerra in Ucraina e le tensioni politiche in Cina (Covid e rapporto con Taiwan) potrebbero generare incertezza e richiedere un premio per il rischio più elevato per possedere azioni.

I rischi al rialzo per i mercati potrebbero essere a nostro avviso: la fine della guerra in Ucraina, la risoluzione dei problemi di approvvigionamento e una recessione di così breve durata che potrebbe essere scambiata per una battuta d'arresto nel ciclo economico.

In effetti è un momento particolare per detenere azioni e, ancora una volta, gli investitori potrebbero trarre dei vantaggi dalla situazione se manterranno una prospettiva di lungo termine e l’attenzione sulla qualità e sugli utili aziendali.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.