Mentre gli investitori guardano avanti al 2023, ci sono molteplici visioni sulle prospettive d'inflazione, le possibilità di recessione e la politica della Federal Reserve sui tassi di interesse.

E non possono avere tutti ragione.

La prima visione è quella del mercato azionario, in cui, sulla base delle valutazioni, le aspettative sembrano essere che l'economia scivoli in una recessione breve e poco profonda o la eviti del tutto con un “atterraggio morbido”. Di conseguenza, con l'inflazione sotto controllo, gli operatori di mercato prevedono che la Fed sarà in grado di abbassare i tassi di interesse entro la fine del prossimo anno. (Sebbene la scorsa settimana sia stata un banco di prova con le azioni che sono scese del 2,1%).

Il mercato obbligazionario, nel frattempo, sta lampeggiando in rosso con il suo principale indicatore di recessione, la curva dei rendimenti del Tesoro statunitense, che segnala una recessione come estremamente probabile.

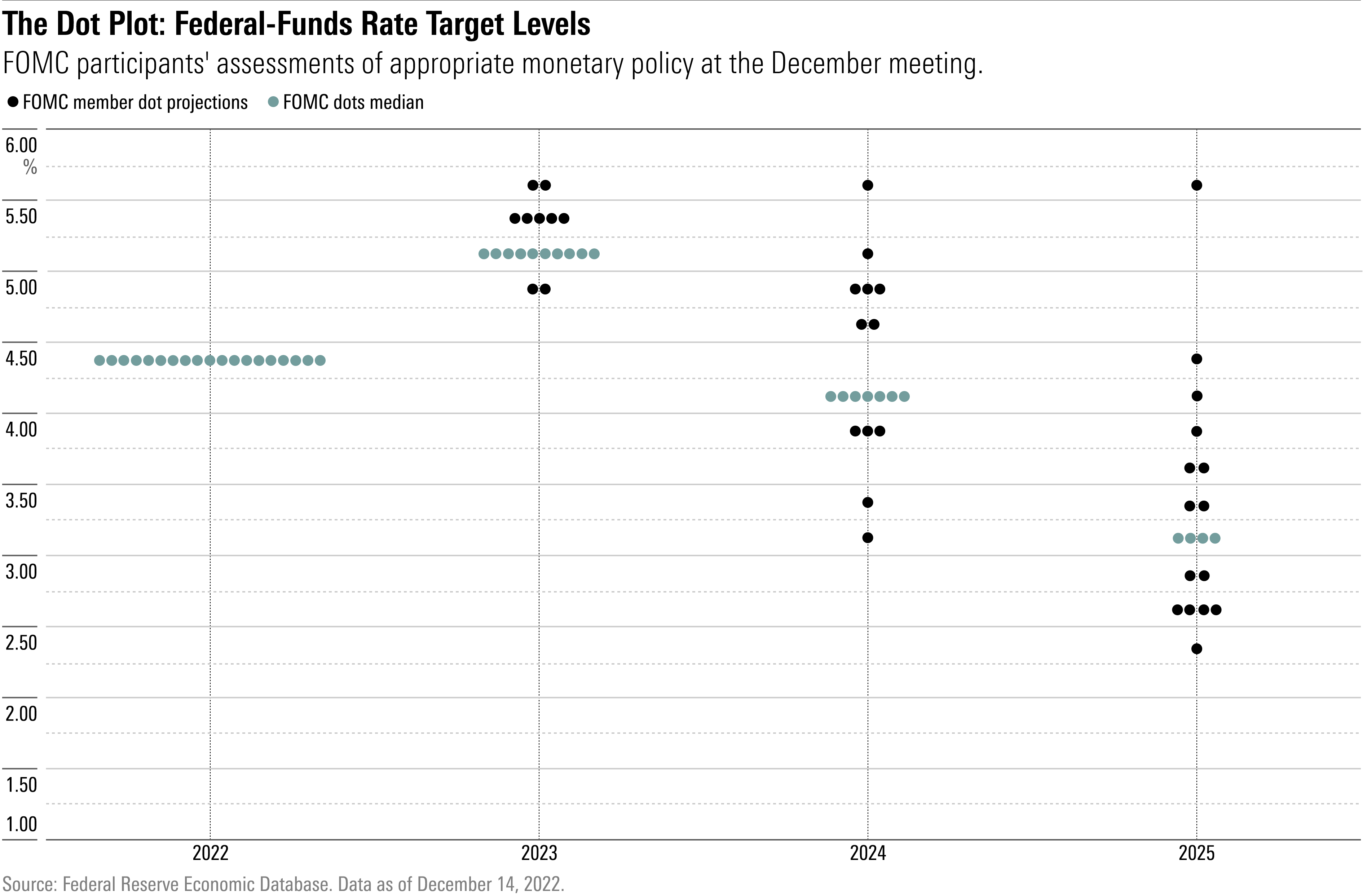

Poi ci sono le previsioni della Fed, che non indicano alcuna recessione, nonostante l'aumento della disoccupazione. Inoltre, parlano di un calo dell'inflazione nel corso dell’anno, ma non fanno cenno ad alcun taglio dei tassi.

“È in qualche modo un pensiero che può essere visto come magico o contraddittorio”, afferma Steve Sosnick, chief strategist di Interactive Brokers.

Una possibilità è che ci sia qualche forma di pressione da parte della Fed. Il capo economista statunitense di Morningstar, Preston Caldwell, ha scritto la scorsa settimana che la banca centrale potrebbe essere preoccupata che l'ottimismo del mercato sul calo dell'inflazione, con il conseguente abbassamento dei rendimenti obbligazionari, provochi una ripresa troppo rapida dell’attività economica e quindi impedisca all’inflazione di tornare su livelli di normalità. “Pensiamo che questo sia il motivo per cui le proiezioni della Fed attualmente sono così aggressive, poiché la banca centrale sta chiaramente cercando di ‘dissuadere’ il mercato dal lasciare che le condizioni finanziarie si allentino troppo”, dice Caldwell.

In ogni caso, l'evoluzione di queste variabili nei prossimi mesi sarà cruciale per i percorsi che i mercati e i portafogli intraprenderanno.

L’esperto osservatore della Fed, Robert Brusca, di FAO Economics è perplesso per le contraddizioni che vede emergere dalla Fed e sui mercati.

“Il mercato sembra essere dell'opinione che le politiche della Fed siano molto efficaci e funzionino rapidamente”, afferma Brusca. Inoltre, “il mercato pensa che la Fed avrà più successo - e la sua politica sarà più efficace - di quanto pensi la stessa banca centrale”.

Da un lato, afferma Brusca, è certamente possibile che l'inflazione scenda al 2,1% entro il 2025, come prevede la Fed. “Ma la cosa che mi preoccupa è che ci sono cose che la Fed dovrebbe prevedere, ma non lo sta facendo”. Nel suo outlook, la banca centrale non prevede una recessione, ma solo una crescita molto lenta per il prossimo anno.

Inoltre, le previsioni per fine 2023 della Fed indicano un tasso per i fed-funds del 5,1%, che potrebbe essere superiore a quanto si aspetta il mercato, ma potrebbe anche non essere abbastanza restrittivo in termini "reali", se confrontato con il tasso di inflazione . “Sono i tassi di interesse reali che contano”, afferma Brusca. “E devono essere restrittivi”, nell'ordine del 2% al di sopra del tasso di inflazione.

Ciò significherebbe, ad esempio, che il tasso sui fed-funds dovrebbe probabilmente essere spinto al di sopra del 5% l'anno prossimo per raggiungere un tasso reale del 2%.

Sosnick di Interactive afferma che mentre gli investitori sono “per definizione ottimisti” riguardo alle prospettive, “dobbiamo decidere tra ottimismo e realismo, ed è qui che emergono le potenziali contraddizioni”.

In definitiva, "spetterà ai dati dirci se la Fed potrà realizzare ciò che il mercato spera, ossia un atterraggio morbido e un ritorno dell’inflazione al 2%”, afferma Sosnick.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.