Ho compiuto 50 anni il 23 marzo 2022, un mese dopo l’invasione russa in Ucraina. Da allora, la crisi energetica ha messo in difficoltà l’economia, l’inflazione ha toccato livelli record e le banche centrali hanno alzato i tassi di interesse, ponendo fine al lungo periodo di politiche monetarie espansive.

Da quando ho festeggiato i miei 50 anni, i mercati azionari globali hanno perso oltre il 9% in euro e quelli obbligazionari circa il 7% (al 21 dicembre). La mia situazione economica e finanziaria è diventata decisamente più complessa. Fare la spesa costa di più, le bollette sono aumentate, i soldi sul conto corrente hanno perso valore a causa dell’inflazione e gli investimenti sono in rosso da inizio anno.

Ora, guardando al 2023 e oltre mi domando:

-Avrò sufficienti risorse per raggiungere i miei obiettivi finanziari?

-Come posso ottenere il meglio dai miei risparmi in condizioni di mercato così sfidanti?

-La mia pensione è a rischio?

Se condividete le mie stesse preoccupazioni, seguitemi in alcune riflessioni.

Avrò sufficienti risorse per raggiungere i miei obiettivi finanziari?

Partiamo dal 2022. E’ vero, è stato un brutto anno per chi ha dovuto disinvestire (e fortunatamente non è il mio caso), però se non avete toccato il vostro portafoglio, le perdite sono rimaste sulla carta. Ma il futuro cosa ci riserva?

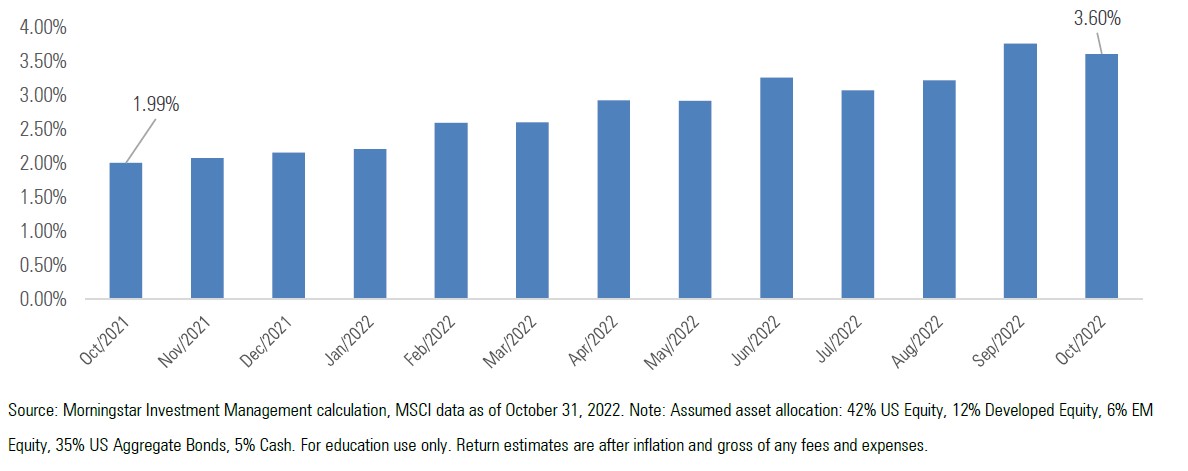

Prendiamo il classico esempio di un portafoglio 60/40, ossia con il 60% di azioni e il 40% di obbligazioni. Secondo Dan Kemp, responsabile degli investimenti globali di Morningstar Investment Management (MIM), il 2022 ha creato delle opportunità per gli investitori con un orizzonte di lungo termine, perché i titoli hanno valutazioni più basse, quindi possono essere acquistati a un prezzo inferiore rispetto a un anno fa e generare potenzialmente ritorni maggiori in futuro.

Ad esempio, dodici mesi fa tutti i mercati azionari sviluppati erano sopravvalutati, in base ai modelli di valutazione di Morningstar, mentre a ottobre 2022, circa il 30% era a sconto.

Nel reddito fisso, i rendimenti reali dei titoli di Stato statunitensi hanno toccato i livelli più alti dal 2009, per cui le prospettive di ritorno al netto dell’inflazione sono migliorate dopo un lungo periodo di tassi bassi. Secondo gli esperti di MIM, le quotazioni sui principali mercati obbligazionari investment-grade fanno pensare a rendimenti reali tra l’1,5% e il 2% nel prossimo decennio.

“Considerando i miglioramenti delle valutazioni azionarie e del reddito fisso nel corso del 2022, i nostri modelli di valutazione suggeriscono che il portafoglio 60/40 è in grado di offrire un rendimento al netto dell'inflazione del 3,6% nei prossimi due decenni. Si tratta di un miglioramento dell'1,6% rispetto a un anno fa”, commenta Philip Straehl, Global Head of Research di MIM.

Ritorni reali attesi di un portafoglio 60/40 nei prossimi 20 anni

Come posso ottenere il meglio dai miei risparmi in condizioni di mercato così sfidanti?

La recessione o un forte rallentamento della crescita appaiono lo scenario più probabile in molti paesi, compresa l’Italia, nel 2023.

Non abbiamo la sfera di cristallo e non sappiamo come reagiranno i mercati, ma per gestire al meglio i nostri risparmi non dobbiamo fare gli indovini.

In fondo, le recessioni ricorrono “in media” ogni sette o dieci anni (e in 50 anni ne ho già viste molte). Sottolineo “in media”, perché noi ne abbiamo vissuta una recentemente a causa del Covid-19, che è stata breve, ma intensa e globalizzata. Secondo la Banca Mondiale, è stata la peggiore dalla Seconda guerra mondiale. Ne è però seguito un poderoso rimbalzo quando i lockdown sono terminati.

Oltre ad essere comuni, le recessioni tendenzialmente possono durare qualche anno, ma non decenni interi e sono generalmente seguite dalla ripresa dell’economia.

E con l’inflazione come la mettiamo? Può avere effetti distruttivi sui miei investimenti, perché ho bisogno di rendimenti più elevati per raggiungere i miei obiettivi finanziari e allo stesso tempo faccio fatica ad ottenerli perché il caro-vita fa perdere valore al denaro ed erode i guadagni delle aziende.

Dunque, per ottenere il meglio dai miei risparmi cercherò di fare tesoro di alcune considerazioni sugli investimenti in tempi di recessione e inflazione.

1) Il motivo principale per cui potrei non raggiungere i miei obiettivi finanziari è una perdita permanente di denaro nel mio portafoglio, ad esempio perché ho un titolo di un’azienda che fallisce o uno strumento finanziario non regolamentato, come sono attualmente le criptovalute (il crack di FTX è troppo grande per essere ignorato).

“Tre killer generano perdite permanenti: gli investimenti speculativi che non hanno nulla che giustifica le loro valutazioni, gli asset troppo indebitati e vendere ai minimi sulla base delle emozioni”, afferma Mike Coop, capo investimenti di MIM per l’Europa.

2) In finanza non ci sono “pasti gratuiti”. Per far rendere i miei risparmi devo accettare di assumere dei rischi. Tenere i soldi su un conto corrente o di deposito, oppure in altri strumenti monetari non mi mette al riparo dall’inflazione e difficilmente mi genera la ricchezza di cui ho bisogno per raggiungere i miei obiettivi finanziari.

3) Devo tenere i nervi saldi. I mercati azionari tendono a scendere prima e durante le recessioni, ma storicamente anticipano la ripresa economica. Tuttavia, più che concentrarmi sul trovare il momento giusto per entrare in Borsa, preferisco focalizzarmi sul fatto che in fasi Orso le azioni sono a sconto rispetto al valore equo basato sui fondamentali.

La mia pensione è a rischio?

Mentre in Italia, il governo pensa a una nuova riforma delle pensioni (da quando ho cominciato a lavorare ne sono state fatte almeno cinque), io preferisco concentrarmi sulla parte previdenziale che posso costruirmi nel tempo con i miei risparmi. Il rendimento 2022 del mio fondo pensione non mi preoccupa perché ho 50 anni e mancano ancora molti anni al ritiro dalla vita lavorativa. Per quanto riguarda il resto del mio portafoglio, farò una valutazione dei miei obiettivi e della loro rilevanza in un contesto economico e finanziario che è cambiato.

“Invece di esagerare con la cautela ogni volta che c'è un periodo di incertezza, controlla di correre il giusto rischio per raggiungere i tuoi obiettivi”, suggerisce Coop. “Scegli un livello di rischio con cui riesci a convivere nei momenti difficili e che, allo stesso tempo, sarà sufficiente per tenere il passo con l'inflazione. Per fare questo, spesso ha senso investire in un portafoglio diversificato con asset che si comportano in modo diverso dagli altri in caso di recessione, come azioni e obbligazioni di alta qualità”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.