Foto di Myriam Zilles - Unsplash

L’influenza “australiana” sta colpendo molti italiani, con febbre alta, tosse, mal di testa, debolezza e dolori muscolari. Secondo l’ultimo rapporto InfluNet dell’Istituto superiore di sanità, l’incidenza è pari a 15 casi ogni mille assistiti, che coincide con una “fascia di intensità alta” (al 18 dicembre).

Quest’anno, per i malati c’è un problema in più: trovare i medicinali. L’ultimo bollettino dell’AIFA (Agenzia italiana del farmaco) riporta la carenza di oltre 3 mila farmaci, di cui 554 per problemi produttivi e distributivi, elevata richiesta, discontinuità nelle forniture e ridotta disponibilità (al 23 dicembre 2022).

Naturalmente non tutti questi farmaci servono per curare l’influenza, tuttavia il campanello d’allarme per la mancanza di medicinali è già suonato. Non solo in Italia.

Secondo DBRS Morningstar, alla fine di settembre 2022, solo negli Stati Uniti c'erano 260 carenze di farmaci. Allo stesso modo in Canada, la scarsa disponibilità si è estesa a quelli per il dolore e la febbre dei bambini. La situazione è simile in Europa, con il governo del Regno Unito che ha emesso diverse notifiche di carenza di farmaci, tra cui alcuni trattamenti per il cancro alla prostata. In Irlanda, Medicines for Ireland, organizzazione sanitaria nazionale, ha recentemente elencato 186 medicinali come scarseggianti a causa dei crescenti problemi della catena di approvvigionamento globale. In Romania, più di 2.000 medicinali sono scomparsi dal mercato e in Belgio uno su cinque farmaci disponibili l'anno scorso non lo è più.

Perché mancano i farmaci

I problemi alle catene di approvvigionamento, che interessano anche altri settori come l’energetico, i semiconduttori e l’auto, stanno pesando sull’industria farmaceutica e potrebbero perdurare nel 2023 e oltre.

L’attuale quadro macroeconomico, le tensioni geopolitiche, le nuove ondate di Covid-19 e le misure in Cina per contenerle, l’influenza stagionale a livelli record, le sanzioni commerciali contro la Russia e i prezzi elevati dell'energia hanno messo a dura prova le catene di approvvigionamento dell'industria farmaceutica a livello globale.

I ricercatori di DBRS Morningstar hanno individuato quattro grandi criticità nel settore:

1) I colli di bottiglia nelle materie prime

2) La pesante dipendenza dall’estero

3) I costi e le difficoltà a riportare in patria le produzioni

4) L’esitazione dei produttori di farmaci ad intraprendere i necessari investimenti

1) I colli di bottiglia nelle materie prime

“I produttori di principi attivi farmaceutici (API), ossia delle materie prime farmacologicamente attive alla base dei medicinali, stanno affrontando un aumento dei costi a causa dei loro impianti di produzione ad alta intensità energetica”, dice Vikas Munjal, Vice President del team di ricerca su retail, beni di consumo e comunicazioni di DBRS Morningstar. “Ciò ha costretto alcune aziende a ridurre le attività, amplificando i problemi di approvvigionamento. Un rapporto del produttore di farmaci, Teva Pharmaceutical Industries Limited (Teva), spiega che la recente carenza del farmaco contro il cancro al seno, il tamoxifene, in Europa era dovuta alla chiusura di un impianto, poiché la struttura era diventata economicamente non redditizia. Inoltre, le spese energetiche elevate hanno portato molti produttori di farmaci generici europei a basso margine a cercare località alternative dopo l'invasione russa dell'Ucraina”.

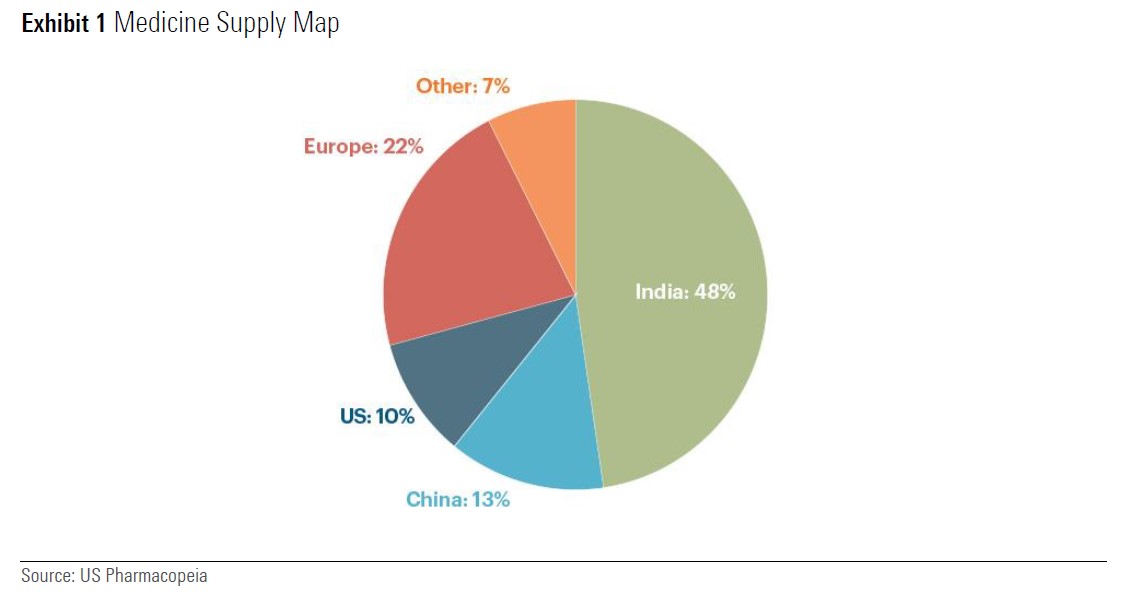

2) La pesante dipendenza dall’estero

Molti ricorderanno la difficoltà a trovare le mascherine quando è scoppiata la pandemia in Italia, perché dipendevamo largamente dall’estero. Ma le mascherine sono solo uno degli esempi dei rischi associati alla forte dipendenza dall’estero per i prodotti di cura della salute. “Nel corso degli anni, la maggior parte delle aziende farmaceutiche ha esternalizzato la produzione di medicine e API in regioni a basso costo di produzione, principalmente in India e Cina. Inoltre, i big del pharma, tra cui Johnson & Johnson, AstraZeneca, Pfizer, Novartis e GSK, hanno ceduto asset non strategici per concentrarsi sul loro portafoglio di prodotti core”, si legge nel report di DBRS Morningstar. Il risultato è che blocchi e chiusure in queste regioni possono compromettere le forniture nei paesi occidentali.

“In Europa, ci sono attualmente 93 API, per le quali, però, nessuna azienda europea detiene le autorizzazioni normative per la produzione”, esemplifica Munjal.

La mappa delle forniture di medicine

3) I costi e le difficoltà a riportare in patria le produzioni

Proprio come sta accadendo in Europa per l’approvvigionamento energetico, anche nel settore farmaceutico i governi in tutto il globo vorrebbero rendersi più indipendenti. Ma la strada è in salita, perché costruire nuovi stabilimenti in loco richiede investimenti, tempi lunghi, infrastrutture e cambiamenti lungo la catena di fornitura che non avvengono dall’oggi al domani. Poi c’è il problema della mancanza di personale, che sta già mettendo in difficoltà i produttori dell’Eurozona. Infine, i processi autorizzativi sono rigorosi e complessi in molte parti del mondo.

4) L’esitazione dei produttori di farmaci ad intraprendere i necessari investimenti

L’industria farmaceutica ragiona come tutte le altre: con tassi di interesse in rialzo e l’inflazione alle stelle esita a fare nuovi investimenti.

“Il settore richiede investimenti cospicui sia nella ricerca sia nelle infrastrutture. Tuttavia, oggi i rischi sono significativi e dissuadono dal farli”, si legge nel report di DBRS Morningstar. “Anche per quelle aziende che non si fanno spaventare dall’alto costo del capitale causato dagli elevati tassi di interesse, significativi investimenti a leva nelle catene di approvvigionamento, che non riescano a generare i rendimenti attesi, potrebbero comportare un aumento dell’indebitamento con conseguenze sulla solidità finanziaria”.

L’inflazione rappresenta un altro freno. Al di fuori degli Stati Uniti, i prezzi sono soggetti a meccanismi di controllo governativo, per cui c'è una capacità limitata di trasferire i costi più elevati sui consumatori finali e le autorità internazionali sono lente nell’adeguare i prezzi. “Se da un lato, la carenza globale di farmaci-chiave ha comportato aumenti di prezzo significativi per alcuni di essi, dall’altro, il controllo pubblico su questo settore ha solitamente rallentato il tasso medio di aumento dei prezzi di listino per diverse aree terapeutiche. Pertanto, l'aumento complessivo dei prezzi dei farmaci è in ritardo rispetto agli attuali tassi di inflazione nei principali mercati”, afferma Munjal.

Cosa significa per gli investitori

Secondo i ricercatori di DBRS Morningstar, questa situazione durerà nel tempo e potrebbe incidere negativamente sui margini operativi delle aziende e sul loro profilo di rischio creditizio. Questo vale soprattutto per i produttori di piccole e medie dimensioni.

Nel 2022, il settore farmaceutico ha avuto un andamento negativo in Borsa, ma migliore del mercato nel suo complesso. L’indice Morningstar global healthcare ha perso poco più del 2% in euro, contro il -12,4% del paniere azionario globale (per effetto del rapporto di cambio, le performance in dollari sono molto più negative).

“Pensiamo che la natura difensiva e relativamente sicura dei titoli dell’healthcare spieghi le minori perdite del settore”, si legge nell’ultimo report degli analisti azionari di Morningstar (fine settembre 2022). “Per quanto riguarda i pericoli di recessione, è bene ricordare che la domanda di medicinali è relativamente anaelastica e quindi risente meno delle battute d’arresto dell’economia”.

“Consideriamo i titoli leggermente sottovalutati in base alla nostra metodologia, con un rapporto prezzo/fair value di 0,94”, continuano i ricercatori di Morningstar. “Il segmento biofarmaceutico è quello più a sconto e con il maggior potenziale di crescita”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.