-Gli investitori si sono diretti soprattutto verso le obbligazioni societarie nell’ultima parte del 2022.

-Oggi sul mercato dei bond non devi prendere troppo rischio per avere rendimenti interessanti.

-Le obbligazioni possono tornare ad avere un ruolo di diversificazione rispetto alle azioni.

Gli investitori non riescono a stare senza i bond. Ci hanno provato nel 2022, riscattando dai fondi obbligazionari 84,4 miliardi di euro in tutta Europa, ma nel quarto trimestre qualcosa è cambiato.

Secondo gli ultimi dati di Morningstar, i fondi obbligazionari europei hanno raccolto 19,4 miliardi netti tra ottobre e dicembre 2022, con un’accelerazione significativa a fine anno.

Il 2022 rimarrà negli annali come il peggior anno in termini di raccolta dei fondi obbligazionari dal 2008, epoca della grande depressione scatenata dalla crisi dei mutui subprime negli Stati Uniti. Il 2023, però, potrebbe essere diverso.

Perché il reddito fisso è di nuovo allettante

I rendimenti dei bond sono saliti nei principali mercati obbligazionari nel 2022. Questa è una buona notizia per gli investitori. L’indice Morningstar Global Core Bond, che misura l’andamento delle obbligazioni globali investment-grade, ha accresciuto lo yield dall’1,05% di inizio 2022 al 3,65% di fine dicembre.

E’ vero i prezzi delle obbligazioni, che si muovono in direzione opposta ai rendimenti, sono pesantemente scesi nel 2022 a causa del rapido aumento dei tassi di interesse, ma – per dirlo con le parole di Marta Norton, responsabile investimenti per le Americhe di Morningstar Investment Management (MIM) – “Il reddito fisso oggi sembra più allettante di quanto non lo sia stato da lungo tempo”.

Secondo Norton, sia i titoli governativi, sia i corporate bond e il debito investment-grade e high yield presentano aree di opportunità. “Non devi prendere troppo rischio per avere un certo ritorno”, dice. “Questo è un cambio di mentalità rispetto al passato”.

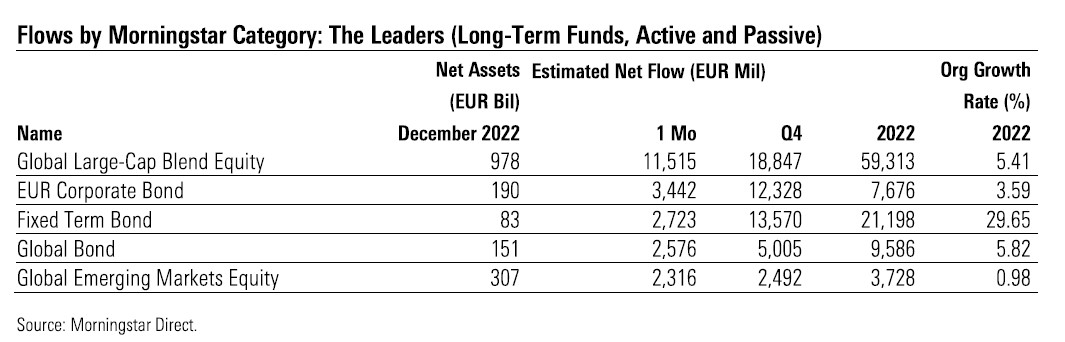

Dove vanno i soldi degli investitori in obbligazioni

A dicembre, gli investitori europei sembrano aver scelto soprattutto i fondi obbligazionari corporate in euro, che hanno raccolto 3,44 miliardi netti e sono stati la seconda migliore categoria in assoluto (dietro gli azionari globali large-cap blend). Al terzo posto si sono collocati gli obbligazionari a scadenza, ossia quelli che hanno un ciclo di investimento predeterminato, ad esempio cinque anni, e una durata media dei titoli in portafoglio compatibile con tale periodo.

Sempre nella top 5 della raccolta delle categorie Morningstar a dicembre 2022 troviamo un altro gruppo di comparti obbligazionari, i global bond, che investono generalmente in titoli investment grade (di qualità) denominati in valute diverse.

Le categorie Morningstar che hanno raccolto di più in Europa a dicembre 2022

Insomma, gli investitori sono tornati sulle obbligazioni, ma hanno scelto il credito di qualità piuttosto che il più rischioso high yield o il debito emergente. D’altra parte, gli attuali livelli delle obbligazioni societarie fanno sì che gli investitori non debbano spingersi verso segmenti rischiosi per avere rendimenti accettabili.

Cosa dobbiamo aspettarci nei prossimi mesi?

“L’attività economica si è rivelata più resiliente del previsto, ma le prospettive si sono deteriorate”, si legge nel Cyclical Outlook di PIMCO. “Le condizioni finanziarie sono inasprite e nel nostro scenario di base prevediamo modeste recessioni nei mercati sviluppati”. PIMCO identifica tre principali temi economici:

1) L’inflazione dovrebbe moderarsi e i rischi per le prospettive d’inflazione appaiono più bilanciati rispetto a qualche mese fa.

2) Le banche centrali sono più vicine a mantenere la politica monetaria a livelli restrittivi che a inasprirla.

3) Le recessioni poco profonde non saranno indolori in quanto probabilmente aumenterà la disoccupazione.

“Il Regno Unito verosimilmente è già in recessione”, dicono Tiffany Wilding, economista in nord America, e Andrew Balls, capo globale degli investimenti nel reddito fisso di PIMCO. “Ci aspettiamo che sia seguito dall’area euro e che gli Stati Uniti e il Canada scivolino in recessione più avanti nella prima metà del 2023. Crediamo che l’inflazione complessiva nell’area euro e nel Regno Unito, dove sembra seguire l’andamento di quella americana con uno scarto temporale, abbia raggiunto il picco poco sopra il 10% nel quarto trimestre del 2022 mentre quella americana (CPI) verosimilmente lo ha toccato intorno al 9% a metà 2022”.

“Ci aspettiamo che le banche centrali dei mercati sviluppati continuino ad alzare i tassi nel prossimo trimestre. Addentrandoci nel 2023, con il moderarsi dell’inflazione e l’aumento della disoccupazione la necessità di una politica restrittiva diverrà più sfumata. Considerando che gli Stati Uniti sembrano essere in testa nei trend inflazionistici dei mercati sviluppati e che nel Paese a stelle e strisce l’inflazione potrebbe calare più velocemente che altrove, la Federal Reserve americana potrebbe essere la prima banca centrale a discutere di riduzione dei tassi nella seconda metà del 2023. La riapertura della Cina potrebbe, inoltre, fornire una spinta positiva all’economia globale e accelerare l’allentamento dei colli di bottiglia nelle filiere produttive”.

In questo contesto PIMCO preferisce focalizzarsi su investimenti obbligazionari di alta qualità, in grado di resistere anche in uno scenario di contrazione più significativo.

Corporate bond, primi mesi difficili

I corporate bond potrebbero essere in acque agitate nei primi mesi del 2023, ma poi il mare dovrebbe tornare calmo.

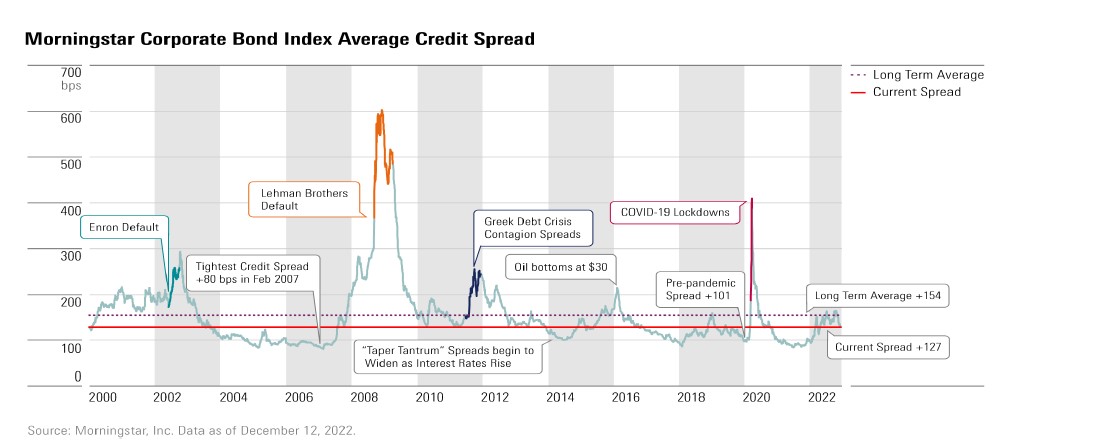

“Gli spread del credito societario potrebbero essere sotto pressione nella prima metà del 2023 poiché i parametri economici indicano stagnazione”, dice Dave Sekera, capo dei market strategist di Morningstar negli Usa. “A nostro avviso, questa situazione sarà di breve durata. Nell'ultimo anno, la maggior parte delle aziende ha esteso le scadenze del debito, quindi il rifinanziamento non sarà un problema significativo. Inoltre, se la recessione sarà breve, la maggior parte delle imprese avrà liquidità sufficiente per superarla”.

I dati storici mostrano che negli ultimi 20 anni, gli spread del credito societario sono stati inferiori a quelli attuali circa il 30% delle volte. “A nostro avviso, i corporate bond sono destinati a ottenere risultati migliori nel 2023 poiché gli spread creditizi incorporano già un rallentamento dell’economia e i tassi a interesse a lungo termine dovrebbero iniziare a diminuire nella seconda metà dell'anno”, spiega Sekera.

Lo spread creditizio medio dell'indice Morningstar Corporate Bond

Bentornata diversificazione

Nel complesso, molte case di gestione si aspettano che le obbligazioni tornino a svolgere il loro ruolo di diversificazione di un portafoglio azionario.

“Non appena la Fed allenterà la propria politica monetaria, le obbligazioni di elevata qualità dovrebbero tornare a offrire una relativa stabilità e un reddito maggiore”, spiega Flavio Carpenzano, Investment Director per il reddito fisso di Capital Group. “I titoli obbligazionari potrebbero offrire un po’ di sollievo dalla volatilità dei mercati azionari. Intravediamo maggiori opportunità in questo momento in cui le obbligazioni hanno registrato un repricing e le valutazioni sono interessanti. Anche se i prezzi dovessero scendere ulteriormente, i bond offrono ora un flusso di reddito molto più solido, che dovrebbe contribuire a compensare eventuali cali delle quotazioni”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.