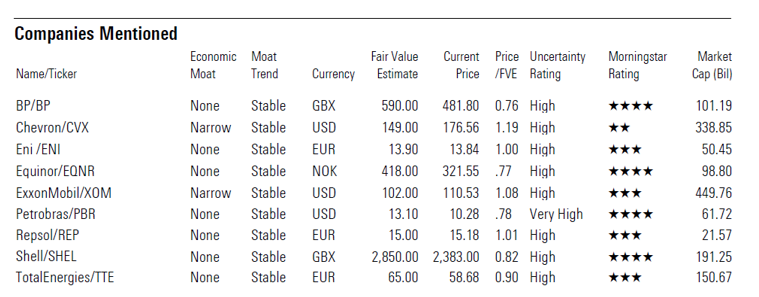

Morningstar ha messo a confronto alcune delle più grandi compagnie petrolifere del mondo per monitorarne l'andamento e la variazione anno su anno delle loro emissioni. Per quale motivo? Gli analisti sono convinti che fissare (e raggiungere) degli obiettivi di riduzione delle emissioni a lungo termine stia influenzando le decisioni odierne di allocazione del capitale delle società del comparto oil&gas, decisioni che a loro volta si ripercuotono sulla valutazione dei titoli e sul Moat delle aziende.

Le società europee sono più ambiziose di quelle statunitensi

Gli obiettivi delle società europee sulle emissioni di CO2 sono più ambiziosi di quelli fissati dai competitor americani. Il motivo è che tutte le compagnie petrolifere integrate europee hanno aderito al Net-Zero Emissions 2050 che include tutte le emissioni (comprese le emissioni scope 3*), mentre le aziende statunitensi come Chevron ed Exxon hanno firmato la Net-Zero Emissions 2050, ma solo per le emissioni scope 1 e 2.

L’obiettivo Net-Zero che include anche le emissioni scope 3 può essere raggiunto solo attraverso un cambiamento nel tipo di energia fornita. Ciò significa che le aziende prevedono di farlo in gran parte con fonti rinnovabili come l'eolico e il solare. I target fissati dalle aziende integrate europee sulla capacità di generare energia da fonti rinnovabili entro il 2025 e il 2030 riflettono i loro piani di investimento. Exxon, Chevron e Petrobras, invece, non hanno obiettivi simili in quanto non hanno intenzione di entrare nel business delle energie rinnovabili.

Equinor è la migliore

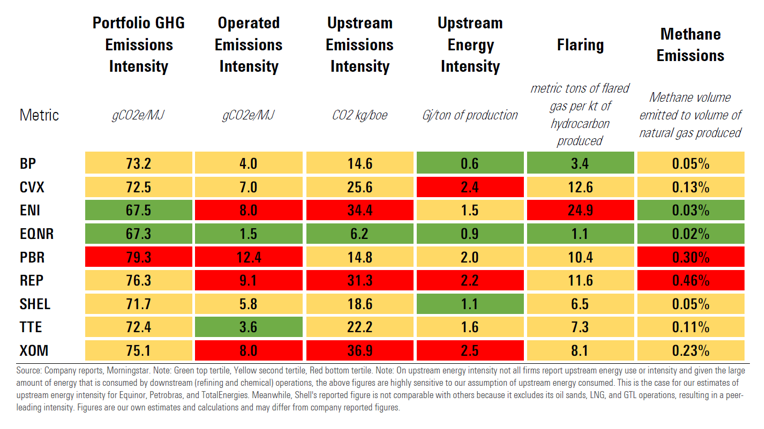

In generale, le aziende del comparto oil&gas hanno dimostrato ampi progressi nel 2021 rispetto al 2020. Dalla valutazione fatta attraverso l’analisi di sei parametri, Equinor risulta essere la compagnia energetica ad avere le emissioni più basse, mentre Exxon, Repsol e Petrobras sono le peggiori in base a molti parametri. Tuttavia, questi numeri hanno a che fare con l'asset mix delle società. Pertanto, le basse o alte emissioni non possono essere considerate un motivo per investire o non investire in un’azienda, ma piuttosto qualcosa di cui essere consapevoli e monitorare nel tempo.

Intensità delle emissioni di gas serra

La metrica relativa all'intensità dei gas serra è una misura utilizzata per confrontare le emissioni totali del portafoglio rispetto ad altre aziende e rispetto a se stessa nel tempo. L'intensità delle emissioni varia tra le compagnie energetiche in ragione della loro struttura e composizione. Ad esempio, l’intensità di Eni è bassa a causa della rilevanza del business legato alla distribuzione di gas naturale. Al contrario, Petrobras ottiene un punteggio scarso a causa della sua produzione di gas naturale relativamente bassa e delle elevate emissioni.

Il miglioramento nella riduzione delle emissioni è stato lento e irregolare e probabilmente continuerà ad essere così perché le aziende hanno scarso controllo sulle emissioni di scope 3. Le compagnie europee hanno fissato un obiettivo di riduzione delle emissioni del 20% entro il 2030, ma il 90% delle emissioni integrate di petrolio sono scope 3, poiché si verificano durante la combustione di petrolio e gas naturale.

L’intensità delle emissioni relative alla gestione operativa

Questa metrica include solo le emissioni scope 1 e 2, ma è anche influenzata dalle differenze nell'informativa dei dati e dalla diversa struttura operativa delle aziende. Ad esempio, Petrobras ottiene un punteggio scarso a causa delle elevate emissioni dei suoi segmenti midstream e dowstream. Al contrario, Equinor ottiene buoni risultati perché si concentra principalmente su quello upstream e ha una bassa intensità di emissioni in queste attività.

Intensità delle emissioni “a monte”

L'intensità delle emissioni upstream è in gran parte una funzione del tipo di prodotto e varia notevolmente da società a società. Exxon, Chevron, Repsol ed Eni hanno ottenuto risultati scarsi, mentre BP, TotalEnergies, Shell e Petrobras sono in linea con le medie del settore. Solo Equinor eccelle con un'intensità inferiore alla media.

Intensità energetica del segmento upstream

L'uso di energia è responsabile per circa il 60% delle emissioni di gas serra del segmento upstream. Per questo motivo, le aziende del settore possono concentrarsi sugli sforzi per elettrificare e incorporare le energie rinnovabili nelle operazioni di produzione di greggio al fine di ridurre le emissioni. Equinor si distingue per la sua scelta di elettrificare le piattaforme offshore, ma ci sono operatori che hanno provveduto al disinvestimento di asset ad alta intensità energetica. TotalEnergies, ad esempio, quest’anno sta lavorando per trasformare le sue attività nel segmento delle sabbie bituminose in una nuova società.

Flaring intensity

Una condizione importante al fine di abbassare le emissioni per le compagnie petrolifere integrate è la riduzione del flaring, che consiste nel bruciare senza recupero energetico il gas naturale in eccesso estratto insieme al petrolio. Questa attività rappresenta circa un quarto delle emissioni di gas serra del settore. Le differenze nell'intensità di tale combustione sono in gran parte riconducibili alla localizzazione dei siti produttivi. Storicamente, Eni e Chevron hanno un basso punteggio in questa metrica a causa della loro vasta base produttiva in Africa.

Intensità del metano

Ridurre le emissioni di metano è un obiettivo cruciale se si vuole far fronte al problema del riscaldamento globale. Tutte le aziende menzionate in questo report hanno aderito alla Oil and Gas Climate Initiative, che ha l'obiettivo di raggiungere un'intensità delle emissioni di metano ben al di sotto dello 0,20% entro il 2025 e di quasi lo 0% entro il 2030 (la media di riferimento era dello 0,30% nel 2017).

Repsol è stata storicamente penalizzata in questa metrica a causa degli asset upstream acquisiti in Malesia nel 2015. Tuttavia, dopo la loro cessione nel 2021, l’azienda ha fatto un passo in avanti sotto questo aspetto e dovrebbe ulteriormente migliorare nei prossimi anni.

*: le emissioni scope 1 sono emissioni dirette da fonti di proprietà dell'azienda o controllate, le emissioni scope 2 sono emissioni indirette da energia acquistata e le emissioni di scope 3 sono tutte le emissioni indirette nella catena del valore dell'azienda, comprese le operazioni upstream e downstream.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.