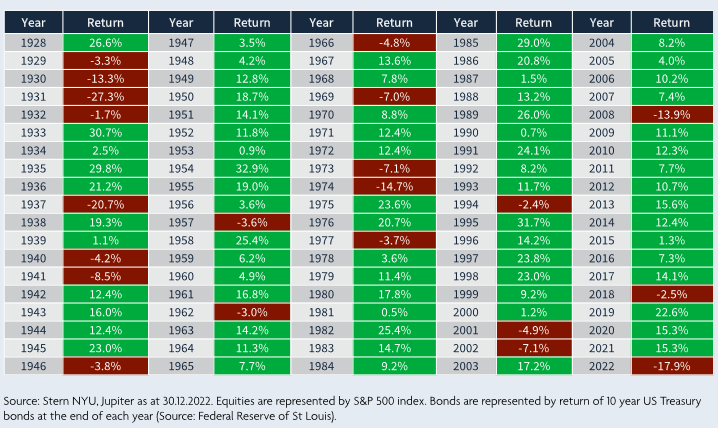

Il 2022 verrà ricordato come uno degli anni più difficili in assoluto per gli investitori, un anno in cui quasi tutte le asset class hanno sofferto. Guardando indietro, infatti, negli ultimi 95 anni il 2022 è stato il terzo peggior anno per il classico portafoglio 60-40 , preceduto dal 1931 e 1937.

In questo studio (curato dalla NYU Stern School of Business e da Jupiter AM) è stato utilizzato un portafoglio allocato per il 60% all'indice S&P 500 e per il 40% al rendimento del titolo del Tesoro USA a 10 anni.

Tuttavia, gli ultimi dati sull’inflazione sono stati incoraggianti e in grado di suscitare ottimismo; di conseguenze, le azioni e le obbligazioni hanno ritrovato un certo dinamismo in questa prima parte dell’anno, dopo un periodo che ha lasciato la maggior parte degli investitori con il morale a terra.

Sebbene i mercati abbiano guadagnato slancio, comunque, i problemi all’orizzonte sembrano tutt’altro che dissipati. Per la Federal Reserve, contenere l'inflazione senza bloccare la crescita economica è un vero grattacapo. La Banca centrale europea si trova in una situazione molto simile.

“Il blocco dell’Eurozona si è dimostrato molto resiliente quest’anno”, commenta in una nota Guillermo Felices, Global Investment Strategist di PGIM Fixed Income: “I dati sull'attività economica hanno sorpreso al rialzo e l'inflazione core ha raggiunto nuovi massimi ciclici e ha mostrato segni di persistenza. La notizia si è già riflessa sui mercati dei tassi. I mercati dei tassi front end hanno rivalutato il tasso terminale della BCE al 4% circa e i rendimenti tedeschi sono saliti lungo la curva con una chiara dinamica di appiattimento”.

“Ciò è coerente con la nostra opinione secondo cui, con l'ulteriore inasprimento della BCE, l'economia dovrebbe indebolirsi”, prosegue Felices. “Ciò lascia i mercati esposti a una BCE aggressiva e, soprattutto, a qualsiasi notizia sulla sua volontà di accelerare i piani di Quantitative Tightening”.

Se gli sforzi delle banche centrali per raffreddare l'economia dovessero rivelarsi pesanti, potrebbe profilarsi una recessione nel corso del 2023 e forse anche oltre. Ciò non significa che gli investitori debbano correre ai ripari. L’economia e i mercati non si muovono sempre di pari passo e cercare di sincronizzarli raramente porta a risultati positivi.

Ci sono però delle strategie d’investimento che per loro natura potrebbero essere in grado di resistere a una recessione meglio di altri. Di seguito tre ETF (Exchange traded fund) particolarmente adatti per affrontare una recessione.

iShares Edge MSCI World Minimum Volatility UCITS ETF (MVOL)

Il benchmark di questo ETF cerca di costruire il portafoglio meno volatile possibile partendo dai titoli dell’indice MSCI World sotto una serie di vincoli. Questi riguardano la limitazione del turnover, l’esposizione a singoli nomi e le inclinazioni settoriali, il che migliora la diversificazione ma riduce anche la purezza dello stile. Mentre i portafogli puri a bassa volatilità contengono solo titoli a bassa volatilità, questo può includere anche titoli a media e alta volatilità in ragione dei benefici di diversificazione del rischio.

Secondo gli analisti di Morningstar, la posizione difensiva del fondo dovrebbe aiutarlo a resistere alle flessioni del mercato meglio dei suoi pari, mentre probabilmente lo frenerà durante le fasi rialziste (nel corso del 2022 ha battuto la media di categoria di 9,2 punti percentuali). Questo fondo ha le caratteristiche per offrire un andamento più fluido e nel lungo periodo sovraperformare la maggior parte dei suoi concorrenti facenti parte della categoria Morningstar azionari Europa large cap blend su una base corretta per il rischio, grazie anche a dei costi tra i più bassi della categoria (0,30% le spese correnti). Gli analisti di Morningstar assegnano un Analyst Rating pari a Silver.

SPDR® S&P US Dividend Aristocrats UCITS ETF (USDV)

Il fondo applica la metodologia Dividend Aristocrats al mercato azionario statunitense per creare un portafoglio di società orientate allo stacco di dividendi. L’indice seleziona società con una lunga storia di aumento dei dividendi e quindi favorisce naturalmente le aziende con vantaggi competitivi, prospettive di utili stabili e alti rendimenti da dividendo. Le società sono ponderate in base al rendimento da dividendo e il portafoglio ha una marcata inclinazione verso le mid-cap value. Questi titoli presentano caratteristiche di crescita del capitale e di reddito da dividendi, a differenza dei titoli che sono puramente orientati allo yield o al capitale.

Secondo l’analisi Morningstar il fondo continuerà a offrire interessanti rendimenti corretti per il rischio, ma a volte potrebbe essere soggetto a periodi di forte volatilità a causa del suo stile. Per limitare il rischio, questa strategia seleziona società che hanno aumentato i loro dividendi per 20 anni consecutivi. Tuttavia, poiché le società non hanno l’obbligo di pagare i dividendi, non è garantito che questi continuino ad aumentare.

Le spese correnti (0,35%) sono tra le più basse di categoria. Il fondo ottiene un Morningstar Quantitative Rating pari a Silver.

Xtrackers II Eurozone Government Bond UCITS ETF 1C (XGLE)

Gli investitori in cerca di stabilità si sono riversati sui titoli di Stato nel 2022 e la storia si è ripetuta con l’inizio dell’anno nuovo. In Europa, la categoria di fondi obbligazionari governativi in euro (ETF inclusi) ha raccolto 16,7 miliardi l’anno scorso e 2,5 miliardi nel mese di gennaio 2023.

In un contesto in cui i tassi d’interesse sono già saliti molto ma sembrano destinati a rimanere a livelli elevati a lungo, i bond governativi di alta qualità rappresentano infatti un’ottima opzione in termini di rapporto rischio-rendimento. Il replicante targato Xtrackers è una delle migliori opzioni in questo spazio e dovrebbe contrastare al meglio la recessione economica, si guadagna infatti un Morningstar Analyst Rating pari a Gold.

La strategia utilizza la replica fisica a campione per tracciare l’iBoxx EUR Sovereigns Eurozone TR Index, che misura la performance dei bond governativi di tipo investment grade emessi in euro, una scadenza residua minima di almeno un anno e con un ammontare minimo di capitale in circolazione di due miliardi di euro. I quattro maggiori emittenti della zona euro (Italia, Francia, Germania e Spagna) rappresentano l’80% del valore dell'indice. La ripartizione per scadenze si rivela piuttosto equilibrata, con circa il 25-30% di emissioni a breve scadenza, il 40-50% a media e il 25-30% in obbligazioni a lunga scadenza. Le spese correnti sono pari allo 0,15%, al di sotto della media di categoria.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.