La finanza per il clima ha acquisito importanza negli ultimi anni, in quanto le nazioni di tutto il mondo sono alle prese con gli impatti del cambiamento climatico.

Secondo l'ultimo rapporto del Gruppo intergovernativo di esperti sul cambiamento climatico (IPCC), il capitale globale è sufficiente per ridurre rapidamente le emissioni di gas serra se si abbattono le barriere esistenti. I governi e le autorità di regolamentazione, attraverso finanziamenti pubblici e segnali chiari agli investitori, sono fondamentali in questo processo.

Gli investitori riconoscono sempre più il cambiamento climatico come un rischio e un'opportunità per i loro portafogli. Esistono rischi di transizione associati al passaggio a un'economia a basse emissioni di carbonio, come i cambiamenti nella regolamentazione, nella tecnologia e nel comportamento dei consumatori. Esistono anche rischi fisici, che si riferiscono alla vulnerabilità della catena di approvvigionamento, delle operazioni e degli asset di un'azienda a causa della crescente frequenza di eventi meteorologici estremi come inondazioni o uragani.

Allo stesso tempo, un numero sempre maggiore di investitori cerca di capitalizzare le opportunità derivanti dalla transizione, compresi gli investimenti in società che sviluppano soluzioni innovative per mitigare il cambiamento climatico, come l'energia pulita, i veicoli elettrici e la cattura e lo stoccaggio del carbonio.

I gestori stanno rispondendo a questa domanda lanciando nuovi fondi con un mandato legato al clima e riproponendo vecchie strategie in chiave sostenibile. Alla fine del 2022, c'erano ben 1.206 fondi comuni ed ETF (Exchange traded fund) a livello globale con un mandato legato al clima, rispetto ai circa 950 della fine dell'anno precedente.

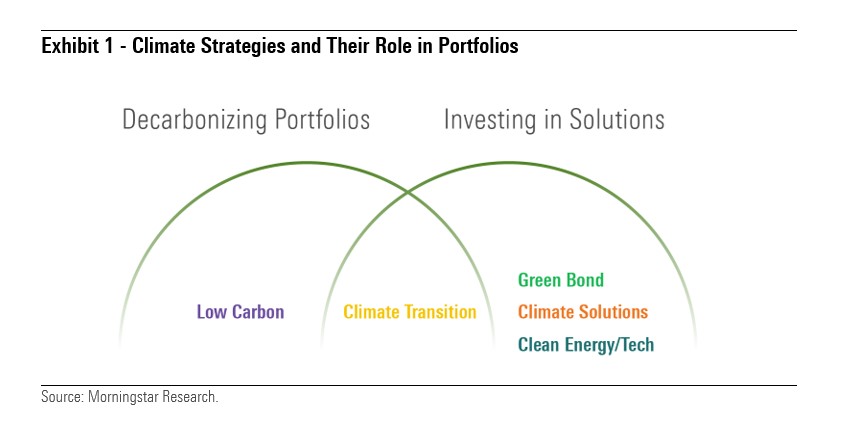

Questo universo di fondi climatici comprende un'ampia e crescente gamma di strategie che mirano a soddisfare le diverse esigenze e preferenze degli investitori. Per aiutare gli investitori a orientarsi in quello che può essere un mix confuso di offerte, abbiamo suddiviso l'universo in cinque categorie mutuamente esclusive, illustrate nella figura seguente.

- I fondi low carbon puntano a una minore intensità di carbonio rispetto a un benchmark.

- I fondi per la transizione climatica selezionano o orientano i loro portafogli verso società che tengono conto dei cambiamenti climatici nella loro strategia aziendale e sono quindi meglio preparate per la transizione verso un'economia a basse emissioni di carbonio.

- I fondi Climate-solutions investono in società che forniscono prodotti e servizi che contribuiscono alla transizione a basse emissioni di carbonio.

- I fondi Clean-energy/tech investono in società che contribuiscono o facilitano in modo specifico la transizione verso l'energia pulita.

- I fondi sui green bond investono in strumenti di debito che finanziano progetti che facilitano la transizione verso un'economia verde.

Patrimonio in leggero calo, ma i fondi climatici resistono meglio dei tradizionali

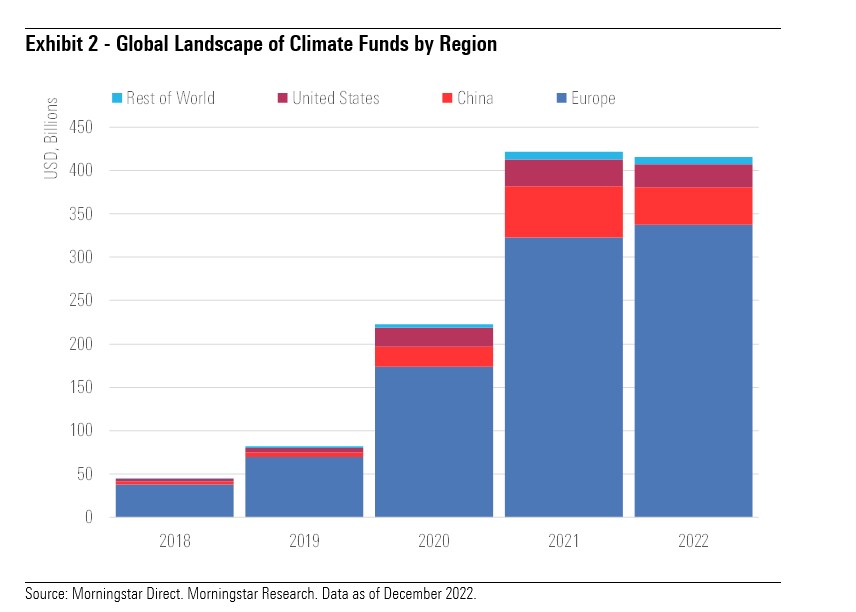

Su scala globale, a dicembre 2022, abbiamo identificato 1.206 fondi che rientrano nella nostra definizione di strategia climatiche, con un patrimonio collettivo in gestione di 415 miliardi di dollari. Gli asset sono leggermente diminuiti rispetto ai 421 miliardi di dollari di un anno fa.

I fondi climatici non sono stati immuni dal difficile contesto macro, caratterizzato da pressioni inflazionistiche, aumento dei tassi di interesse, timori di recessione e conflitto in Ucraina. Tuttavia, queste strategie hanno mostrato una certa resistenza se confrontati con la performance del mercato globale dei fondi. Nel 2022 il patrimonio dei fondi globali tradizionali si è ridotto del 18%.

Gli asset dei fondi climatici hanno resistito meglio, grazie ai continui flussi di raccolta e all'accelerazione nello sviluppo dei prodotti.

Non sorprende che, dato il suo maggiore impegno sul clima, l'Europa rimanga il mercato dei fondi climatici più grande e più diversificato, seguita dalla Cina, che due anni fa ha superato gli Stati Uniti.

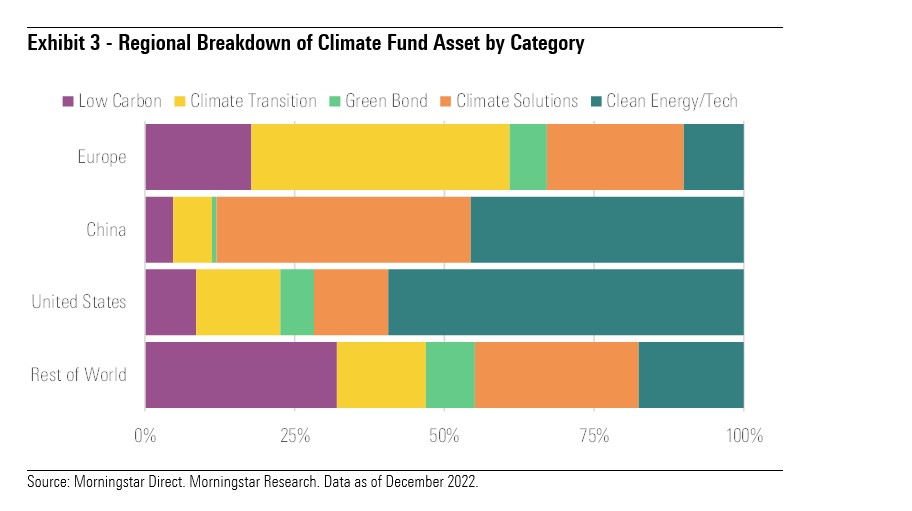

Tuttavia, la ripartizione degli asset per strategie (Grafico 3) rivela differenze significative nelle preferenze degli investitori tra le varie regioni.

Gli investitori europei tendono a privilegiare le strategie di decarbonizzazione e i fondi che si concentrano sia sul rischio che sulle opportunità rispetto a quelli che offrono esclusivamente accesso alle opportunità. Ciò è dimostrato dalla predominanza dei Climate transition fund. Queste strategie rappresentano il 43% del patrimonio dei fondi climatici europei, rispetto al 23% e al 10% rispettivamente dei Climate Solutions e Clean Energy/Tech.

Al contrario, gli investitori cinesi e statunitensi hanno una forte preferenza per le strategie incentrate sulle opportunità climatiche. Insieme, i fondi Climate Solutions e Clean Energy/Tech rappresentano rispettivamente l'88% e il 71% del patrimonio totale dei fondi di questo tipo in Cina e negli Stati Uniti. Mentre gli investitori cinesi hanno una predilezione quasi uguale per i due tipi di strategia, gli investitori statunitensi mostrano un chiaro orientamento verso i fondi Clean Energy/Tech, che rappresentano il 60% del patrimonio totale dei fondi climatici.

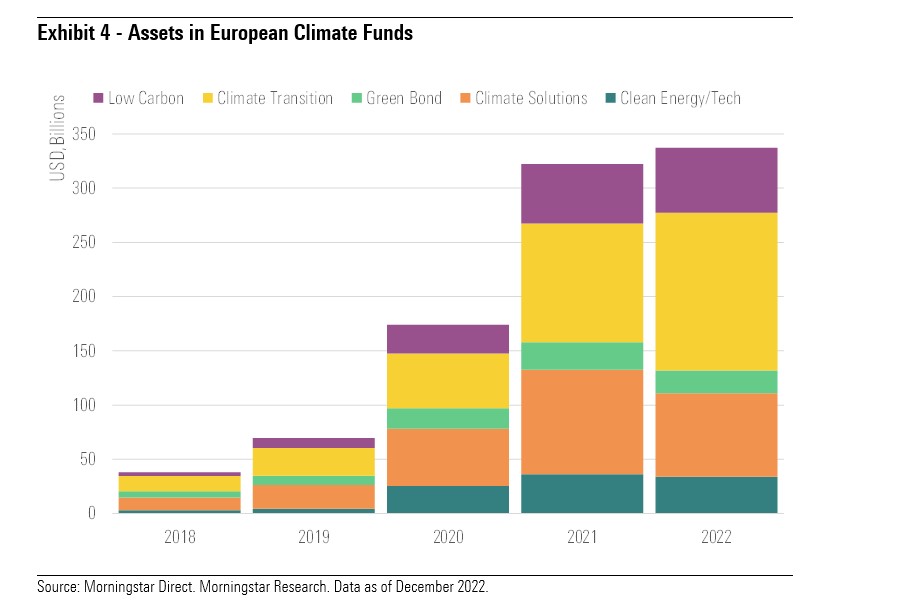

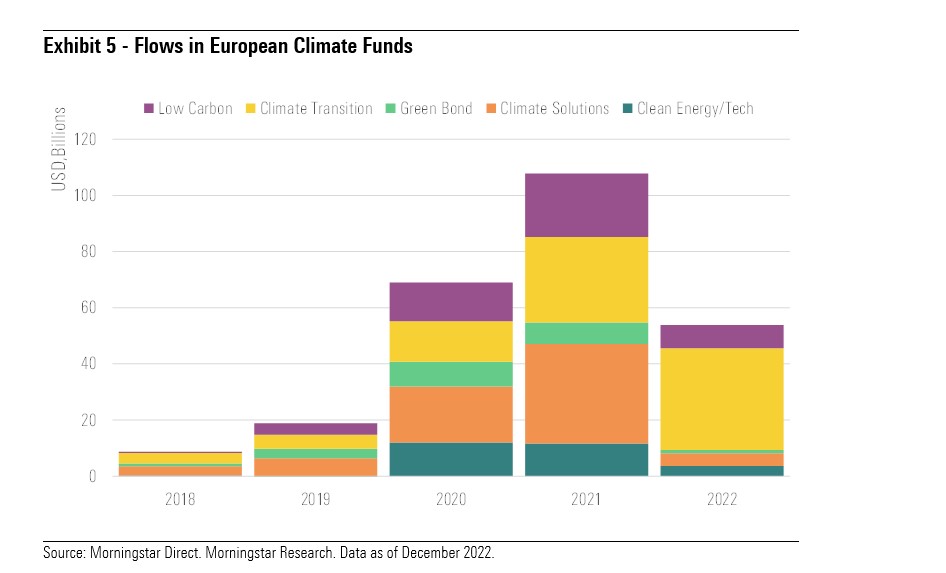

Europa, asset su di circa il 5%

L'anno scorso, l'Europa è stata l'unica regione a registrare un aumento negli asset dei fondi climatici, grazie al continuo interesse degli investitori per le questioni ambientali e alla regolamentazione. Il patrimonio dei fondi climatici europei è aumentato di quasi il 5%, raggiungendo i 337 miliardi di dollari.

Tutti i tipi di strategie hanno attratto flussi netti nel 2022, ma solo uno ha registrato afflussi maggiori rispetto all'anno precedente: le strategie sulla transizione climatica. Queste ultime hanno raccolto 36 miliardi di dollari, grazie ai fondi passivi che seguono i Paris-aligned e cljmate-transition benchmark. In base alla normativa, questi benchmark climatici dell'UE sono concepiti per accompagnare la transizione verso un'economia resiliente al clima, garantendo un obiettivo di decarbonizzazione annuale di almeno il 7% (in linea con la traiettoria di decarbonizzazione dello scenario 1,5˚C dell'IPCC).

Tuttavia, la raccolta dei fondi climatici europei è stata inferiore rispetto ai due anni precedenti a causa del difficile contesto macroeconomico.

Lo sviluppo dei prodotti, invece, ha continuato ad essere forte, con il lancio di 131 nuovi fondi climatici e il rebranding di altri 45 lo scorso anno in Europa. Gli investitori stanno spingendo i gestori a sviluppare nuovi approcci alla gestione del rischio climatico, a introdurre obiettivi di riduzione delle emissioni a livello di portafoglio, a migliorare le attività di stewardship e a trovare opportunità per trarre vantaggio dalla transizione.

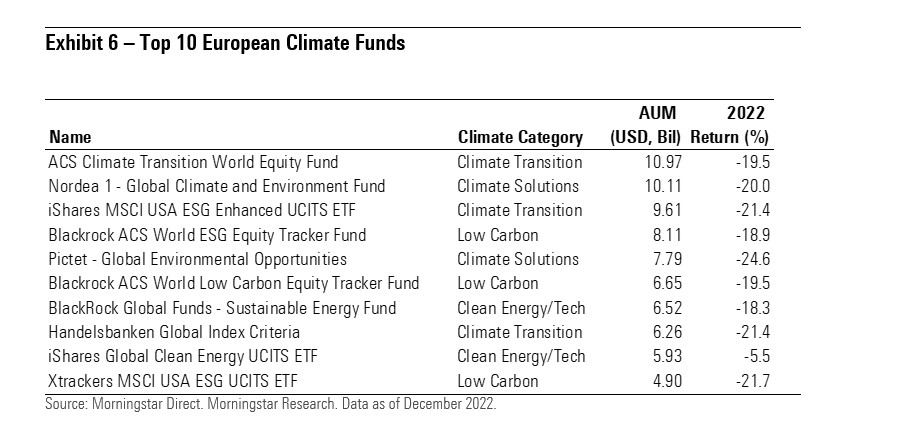

La figura seguente mostra i 10 maggiori fondi climatici in Europa alla fine del 2022.

Gli investitori hanno un ruolo chiave nella lotta al climate change

Nonostante l'enorme crescita degli investimenti sul clima e degli impegni per l’azzeramento delle emissioni nette negli ultimi anni, è sempre più chiaro che abbiamo bisogno di un'azione più rapida e diffusa. I gas serra mondiali devono dimezzarsi entro il 2030 e raggiungere l’obiettivo net-zero entro il 2050 per avere qualche possibilità di mantenere l'aumento della temperatura globale al di sotto di 1,5°C. In definitiva, è necessaria una cooperazione globale tra i governi per affrontare l'intera portata di questa minaccia, ma anche il settore privato e gli investitori possono partecipare alla transizione.

Da un lato, il cambiamento climatico rappresenta un rischio di investimento che deve essere tenuto in considerazione nei portafogli. Dall'altro, gli investitori hanno sempre più accesso a soluzioni di investimento innovative. Infine, ma non meno importante, i gestori dovrebbero impegnarsi, per conto degli investitori, con le società attraverso l'azionariato attivo e il proxy voting per sostenere strategie climatiche robuste.

In questo spazio in rapida evoluzione, è ancora più importante che gli investitori facciano i compiti a casa. Poiché molti fondi climatici hanno una storia relativamente breve, la maggior parte dei quali è stata lanciata negli ultimi due anni, la loro performance può essere difficile da valutare. Tuttavia, gli investitori dovrebbero analizzare gli obiettivi di investimento, i processi di costruzione del portafoglio e i risultati attesi.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.