-I green bond servono a finanziare progetti ambientali.

-Il 2022 è stato un anno sfidante in termini di rischio/rendimento a causa della duration più lunga rispetto ai fondi tradizionali e all’esposizione settoriale.

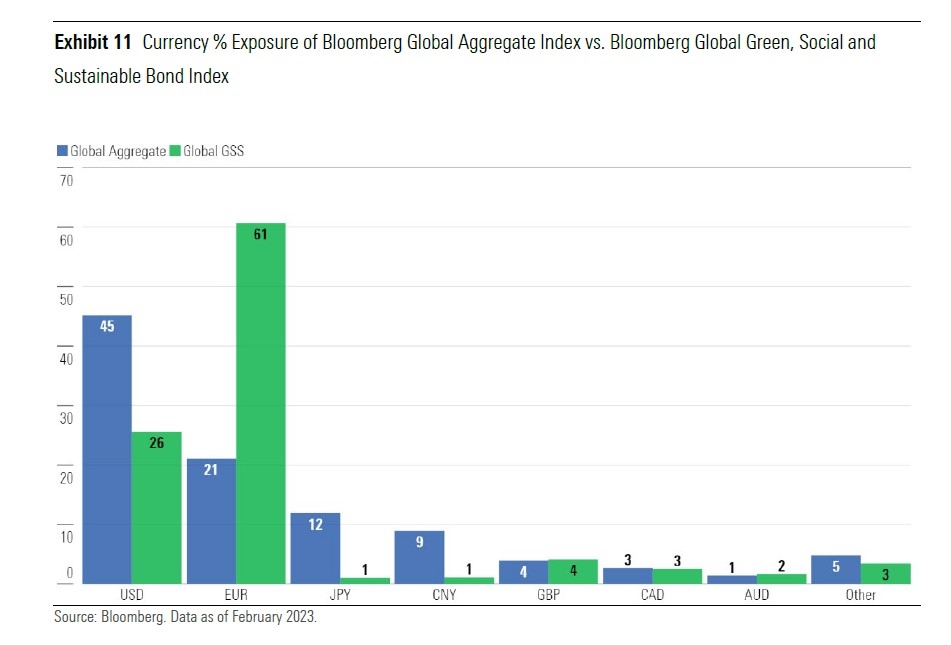

-I fondi sui green bond sovrappesano l’euro a discapito del dollaro, con conseguente diverso impatto delle politiche monetarie.

I green bond sono emissioni che finanziano progetti ambientali, come lo sviluppo di fonti rinnovabili o l’efficienza energetica. Rappresentano circa i due terzi dell’universo delle obbligazioni sostenibili, che include anche i social bond (iniziative sociali come la sicurezza alimentare o abitativa) e le emissioni che perseguono sia obiettivi ambientali sia sociali.

Negli ultimi anni, sono stati lanciati numerosi fondi su questa asset class. Morningstar ne ha contati oltre un centinaio a livello globale, con asset pari a 28,1 miliardi di dollari (al 31 marzo 2023). La maggioranza è domiciliata in Europa (94 su 113).

In termini di asset rimangono una piccola porzione del mercato complessivo del reddito fisso, tuttavia la loro popolarità è aumentata nel tempo. Morningstar ha stimato che gli asset totali dei fondi obbligazionari sostenibili, compresi i green bond fund, siano cresciuti di undici volte nell’ultimo decennio, raggiungendo i 516 miliardi di dollari a livello globale.

L’inversione di rotta del 2022

Il 2022, però, è stato particolarmente sfidante in termini di performance. "Fino al 2022, i fondi sui green bond hanno vissuto un periodo positivo in termini di rendimenti e bassa volatilità a confronto con i prodotti obbligazionari tradizionali”, dice Mara Dobrescu, responsabile analisi reddito fisso di Morningstar. “L'anno scorso, tuttavia, questa relazione si è ribaltata: i comparti sulle emissioni verdi hanno registrato perdite più consistenti e una maggiore volatilità, a causa della duration mediamente superiore”.

“In effetti, alla fine del 2021, gli investitori in green bond potevano vantare un quinquennio relativamente positivo. Al 31 dicembre di quell’anno, l'MSCI Bloomberg Global Green Bond Index aveva un miglior rendimento a cinque anni, una deviazione standard e un drawdown inferiori e uno Sharpe ratio superiore rispetto all'indice Bloomberg Global Aggregate (in termini di euro-hedged). A marzo 2023, il rapporto si è invertito a sfavore delle emissioni verdi sia sull’orizzonte di tre che di cinque anni”.

I green bond hanno duration più lunga delle emissioni tradizionali

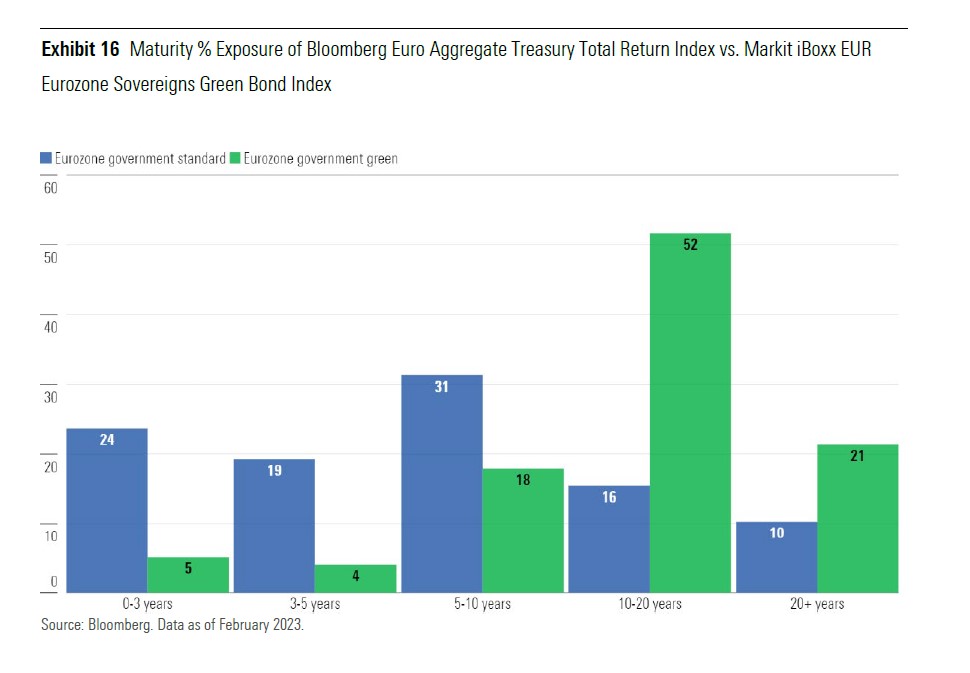

In un contesto di rialzo dei tassi di interesse, i green bond lanciati prima del 2022 sono stati penalizzati dalle scadenze mediamente più lunghe delle emissioni tradizionali, soprattutto per quelli collocati da enti governativi o sovranazionali, che hanno cercato di trarre vantaggio dei bassi costi di finanziamento per progetti di lungo termine, prima che le banche centrali cambiassero la loro politica monetaria.

Quando i saggi di riferimento salgono, infatti, le obbligazioni in circolazione si deprezzano e quelle a lungo termine sono le più penalizzate.

Più real estate e meno energia tra i bond corporate

Oltre ai governativi, anche i corporate bond verdi sono stati più penalizzati dalle strette monetarie rispetto al debito aziendale tradizionale. “Il fatto che queste emissioni siano più esposte al settore immobiliare, li ha resi più sensibili all’aumento dei tassi”, spiega Dobrescu. “Per contro, sono sotto-rappresentati nell’industria energetica e dei materiali di base. Questi due comparti hanno controbilanciato l’innalzamento dei costi di finanziamento con un incremento dei prezzi delle materie prime”.

Verso la fine dello spread tra domanda e offerta

Infine, i green bond hanno beneficiato per circa un decennio di una domanda superiore all’offerta, fenomeno etichettato come greenium (la differenza rispetto alle emissioni non green dello stesso emittente). Questo ha permesso ai primi di navigare meglio in mercati deboli in diverse occasioni, con l’eccezione di febbraio e marzo 2020, quando è scoppiata la pandemia di Covid-19. Questo vantaggio potrebbe, però, scomparire. Secondo i dati di Barclays, la quota di green bond tra i corporate bond investment-grade europei ha raggiunto il 30% del totale, triplicando in due anni.

“I gestori di fondi sulle emissioni verdi adesso non devono più competere per aggiudicarsi i pochi titoli in circolazione, per cui si può pensare che i green bond non verranno negoziati su livelli simili in futuro”, dice Dobrescu.

I green bond non sono un’alternativa alle obbligazioni tradizionali

I fondi sui green bond, così come le altre forme di obbligazioni sostenibili, non possono essere considerati dei sostituti di quelli tradizionali in un portafoglio di investimento. Un investitore che decidesse di passare da un’allocazione in bond globali tradizionali (come misurato dall’indice Bloomberg Global Aggregate Bond) a una esclusivamente di obbligazioni sostenibili (Bloomberg Global Aggregate Green Social Sustainability Bonds index) vedrebbe la sua esposizione alle emissioni in euro quasi triplicare al 61%, a discapito di quelle in dollari, che scenderebbero al 26% e di altre che acquisterebbero un ruolo minimo.

Il peso della divisa comunitaria riflette il dominio degli emittenti europei sul mercato dei green bond, a differenza delle emissioni tradizionali in cui prevalgono gli Stati Uniti. Questa disparità determina un profilo di rischio rendimento diverso tra un portafoglio “verde” e uno standard globale per effetto delle diverse politiche monetarie delle banche centrali.

Governativi europei, il trade-off tra qualità e duration

Le differenze tra i due tipi di allocazione sono particolarmente pronunciate tra i green bond governativi europei, dove a livello di Paesi dominano quelli core (Germania e Francia) rispetto ai periferici come l’Italia e la Spagna. Inoltre, la duration di un portafoglio green è maggiore (12,7 anni) contro i 7 anni di uno tradizionale.

“Un portafoglio di obbligazioni verdi europee tenderebbe ad avere una miglior qualità del credito per il sovrappeso delle emissioni core, ma sarebbe esposto a un rischio di duration elevato, rendendolo poco adatto ad avere un ruolo di ancoraggio in un portafoglio di investimento tipico”, ammette Dobrescu.

Per approfondimenti:

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.