-Le banche centrali continuano la lotta all’inflazione con il rialzo dei tassi di interesse.

-Senza momenti di svolta nelle politiche monetarie, le obbligazioni non riuscirebbero a offrire diversificazione nel lungo termine.

- Tassi elevati permettono di ottenere rendimenti maggiori da classi di attività meno volatili, come ad esempio i titoli di Stato, migliorando il profilo di rischio.

I tassi di interesse hanno fatto un ulteriore balzo in avanti a maggio. Nell’Eurozona è stato il settimo incremento in meno di un anno; negli Stati Uniti il decimo consecutivo.

Nella riunione del 4 maggio, la Banca centrale europea ha portato il tasso sui depositi al 3,25%, cioè 375 punti base sopra il livello toccato prima che iniziasse la serie di strette. Il giorno prima, la Federal Reserve americana aveva innalzato il target dei tassi a un intervallo compreso tra il 5% e il 5,25%, continuando la sua aggressiva campagna di lotta all’inflazione.

Per molti investitori, si tratta di uno scenario nuovo dopo il lungo periodo di tassi bassi, cominciato nel 2009 a causa della crisi finanziaria innescata negli Stati Uniti dai mutui subprime (di bassa qualità), che poi si è estesa in Europa, scatenando la crisi del debito sovrano.

Il brusco cambio di politica monetaria da parte delle banche centrali ha fatto inceppare il meccanismo delle correlazioni tra azioni e obbligazioni, tanto che alcuni operatori finanziari hanno dichiarato la fine del portafoglio 60/40 (o 50/50 in Europa). In effetti, i bond non sono stati un buon strumento di diversificazione nel 2022, perché hanno conseguito rendimenti negativi, analogamente all’equity.

Oggi, però, la situazione è differente, soprattutto negli Stati Uniti, dove i rendimenti dei titoli di Stato a breve termine (T-Bill) sono molto più attraenti di quelli del decennale (circa il 5,3% contro il 3,5%) e dei dividendi azionari (1,7%).

Il grande reset dei tassi di interesse

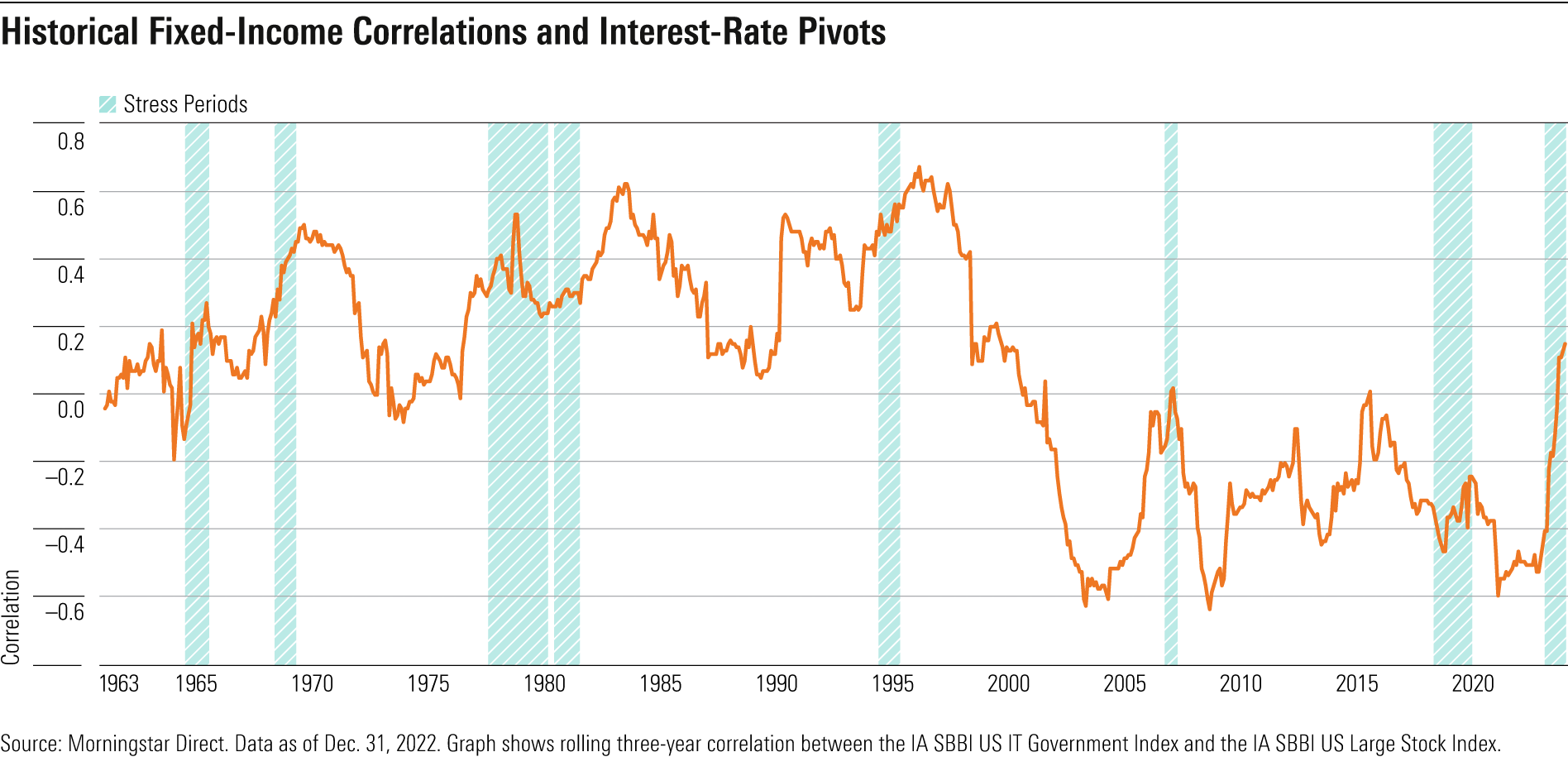

L’alternarsi di scenari diversi sul mercato può disorientare, ma è importante comprendere che le correlazioni sono dinamiche e non statiche e dipendono dal contesto. Un’analisi condotta negli Stati Uniti su diversi regimi di politica monetaria in periodi differenti, compresi quelli più recenti della cosiddetta Great Moderation (novembre 1982-dicembre 2008), che ha portato alla crisi dei mutui subprime, e la fase di politica dei tassi a zero, che è durata da gennaio 2009 a febbraio 2022, ha mostrato che le correlazioni non sono state mai le stesse.

I ricercatori di Morningstar hanno anche osservato che ci sono periodi più brevi, come il 2022, in cui i benefici della diversificazione sembrano smarrirsi. “Accadono quando il regime dei tassi si resetta”, spiega Emory Zink, associate director del team di ricerca globale multi-asset e fondi alternativi di Morningstar. “Si tratta di momenti in cui i tassi salgono, i prezzi delle obbligazioni scendono e le correlazioni si riorganizzano”.

Da marzo a dicembre 2022, la Fed ha intrapreso una politica di aggressivi rialzi dei tassi di interesse e il coefficiente di correlazione tra le azioni e le obbligazioni è salito a 0,6 all’interno di un intervallo che va da -1 (assenza di correlazione) a +1 (perfetta correlazione positiva). Nei precedenti sessant’anni era stato attorno a 0,10, dove lo zero indica l’assenza di correlazione.

I ricercatori di Morningstar hanno definito l’attuale fase come “la grande sconosciuta” perché ha dei contorni unici dell’era che stiamo vivendo, ossia elevata inflazione e rischio di bolle speculative a causa del lungo periodo di costo del denaro basso.

Perché il portafoglio può trarre vantaggio dalla svolta monetaria

Paradossalmente, gli investitori possono beneficiare dei momenti di svolta. “Anche se dolorosi, senza di essi le obbligazioni perderebbero i loro vantaggi di diversificazione a lungo termine”, spiega Zink. “L'inflazione combinata con tassi persistentemente bassi riduce la capacità dei titoli di Stato di generare reddito. Inoltre, quando i tassi sono pari o prossimi allo zero, l'aspettativa che debbano aumentare per ripristinare elementi di equilibrio economico alimenta la volatilità dei prezzi delle obbligazioni. Nessuno vuole detenere un bond sapendo che all'orizzonte si prospettano incrementi aggressivi dei saggi di riferimento. Insomma, un rialzo oggi crea migliori opportunità nel reddito fisso nel futuro”.

Per trarre pieno beneficio dalla diversificazione, bisogna essere investitori pazienti e capaci a mantenere i nervi saldi nelle fasi turbolente. Ma questo non significa rimanere “con le mani in mano”.

Come mitigare gli effetti dell’aumento dei tassi?

“Gli investitori possono mitigare gli effetti dall'aumento dei tassi con un’attenta pianificazione”, suggerisce Zink. “Ad esempio, possono ridurre la duration, uscire dalle obbligazioni o dai fondi a più lunga scadenza per passare ad alternative a duration intermedia o breve. In questo modo si ridurrà la volatilità potenziale durante i picchi dei saggi di riferimento”.

È inoltre utile considerare la possibilità di diversificare il portafoglio obbligazionario, magari con bond a tasso variabile, che sono meno sensibili alle mosse delle banche centrali, con la consapevolezza che il rischio di credito, ossia legato alla solvibilità dell’emittente, può aumentare.

“Un'esposizione ponderata a classi di attività con una correlazione generalmente bassa con le azioni, come l'oro o una strategia neutrale rispetto al mercato azionario, può attutire le perdite di un portafoglio durante i periodi di rialzo aggressivo dei tassi”, aggiunge Zink, la quale ricorda anche che una strategia obbligazionaria attiva con un bravo gestore e un processo disciplinato può fare la differenza in queste situazioni, mentre uno strumento passivo ha poca flessibilità, dal momento che replica un preciso indice di riferimento.

Cosa fare quando il ciclo di rialzi finirà?

La prima regola è ricordare che il set di opportunità di investimento cambia. Tassi elevati permettono di ottenere rendimenti maggiori da classi di attività meno volatili, come ad esempio i titoli di Stato, migliorando il profilo di rischio, senza però dimenticare che la diversificazione è per investitori pazienti, perché i suoi vantaggi maturano nel tempo con le oscillazioni dei tassi di interesse.

Per approfondimenti

Cosa significa diversificazione?

Cos'è il portafoglio 60/40?

Quali sono state le correlazioni tra azioni e bond nel 2022?

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.