.jpg)

Le citazioni "È stato il migliore degli ultimi anni” o “è stato il peggiore degli ultimi anni”, che compaiono spesso nei report aziendali, si adattano bena anche a quest’ultima stagione di trimestrali. Con l'inflazione ancora elevata nell'Eurozona, gran parte del successo o del fallimento delle aziende nei settori beni di consumo e manifatturiero è dipeso dalla loro capacità di contrastare efficacemente l’aumento dei costi. Al tempo stesso, il calo dei prezzi dell'energia ha significato cattive notizie per le società energetiche. Infine, il settore bancario ha generalmente sovraperformato le (basse) aspettative grazie all'aumento dei tassi di interesse.

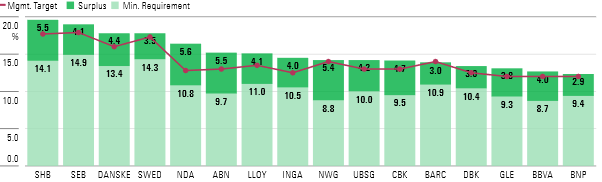

Dopo la crisi di marzo, il settore bancario è stato indubbiamente sotto osservazione durante la stagione delle trimestrali e non ha deluso. Se mettiamo da parte le vicissitudini che stanno accompagnando l’acquisizione di Credit Suisse da parte di UBS (UBSG), i recenti numeri del settore sono stati rassicuranti. I grandi nomi del comparto, tra cui Barclays (BARC) e Deutsche (DBK), hanno riportato numeri incoraggianti. L'aumento dei tassi di interesse ha consentito alle banche di generare maggiori profitti, anche se a volte questa può rivelarsi un'arma a doppio taglio, dato che rischia di aumentare anche i crediti inesigibili. È importante sottolineare che le banche rimangono ben capitalizzate e il grafico sottostante mostra che tutte le banche coperte dalla nostra analisi hanno un capitale in eccesso superiore ai limiti richiesti dalla Banca centrale europea.

.

Il settore energia, che è stato quello con le migliori performance in Europa nel 2022, ha registrato una battuta d’arresto nel primo trimestre dell'anno, poiché il calo dei prezzi del petrolio e del gas hanno trascinato al ribasso i ricavi e i profitti. Questo non dovrebbe sorprendere nessuno: il picco dei prezzi dell'energia iniziato con la guerra in Ucraina non era destinato a durare per sempre e le quotazioni hanno cominciato la discesa alla fine del 2022.

I ricavi di Shell (SHEL), Eni (ENI) e delle principali società petrolifere sono diminuiti, ma al tempo stesso sono calati anche i costi operativi, cosa che permette a queste aziende di mantenere alta la redditività, anche con il barile scambiato a prezzi più bassi.

L'inflazione nell'Eurozona è a livelli elevati da più di un anno. Anche se il tasso di riferimento è sceso rispetto al picco registrato alla fine del 2022, l'inflazione core – cioè quella al netto della componente cibo ed energia - è ancora alta.

Per le aziende che vendono prodotti a basso valore aggiunto, il primo trimestre dell'anno è stato difficile. I fornitori di servizi telefonici e Internet come KPN (KPN) hanno visto diminuire i margini operativi poiché l'elevata concorrenza gli impedisce di aumentare i prezzi e dunque di coprire i costi più elevati. Associated British Foods (ABF), proprietaria della catena retail Primark, ha visto scendere ancora di più la sua profittabilità a causa della decisione del management di assorbire gli aumenti di prezzo piuttosto che rischiare di perdere clienti.

Molte delle aziende con un Economic moat coperte dalla nostra analisi, che hanno un forte potere di determinazione dei prezzi, sono state in grado di trasferire questi aumenti al cliente finale e dunque di mantenere costante la redditività. Le società del lusso come LVMH (MC) e Hermès (RMS) ne sono ottimi esempi, come dimostra la loro crescita dei ricavi in doppia cifra. Allo stesso modo, aziende industriali specializzate come Alfa Laval (ALFA), ABB (ABBN) e CRH (CRH) sono riuscite a scaricare sul cliente finale gli aumenti dei prezzi in modo tempestivo. Ad ogni modo, se l'inflazione rimanesse alta per il resto del 2023 la capacità di queste aziende di superare gli aumenti dei prezzi sarebbe messa a dura prova.

.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.