Sul sito di Silicon Valley Bank, la banca finanziatrice delle startup americane fallita nel marzo scorso, si legge che a fine 2022 aveva oltre 2.690 clienti fintech e che dal 2020 il 71% delle IPO (Initial public offering) di società di fornitura di servizi finanziari attraverso tecnologie avanzate è stato di clienti SVB.

A fine marzo, l’istituto che ha fatto tremare il sistema finanziario americano, è diventato una divisione di First Citizens Bank (FSDK), in quanto quest’ultima ha acquisito prestiti e depositi della banca-ponte costituita dopo il crack, ma il mondo fintech è rimasto scosso dall’accaduto.

In realtà, i segnali di rallentamento del settore si erano già visti in precedenza a causa di uno scenario macroeconomico meno favorevole e del rialzo dei tassi di interesse. Il crollo di fiducia verso un leader nei prestiti alle startup come SVB potrebbe deprimere ulteriormente il sentiment degli investitori.

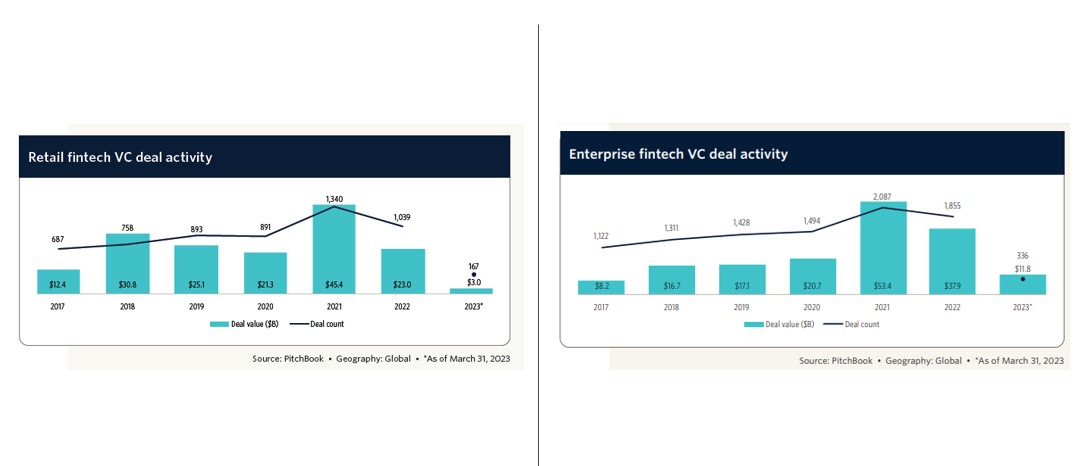

Venture capital più freddo verso il fintech retail

In particolare, secondo Pitchbook, il segmento che potrebbe essere più in difficoltà nel reperire nuovi finanziamenti dal venture capital è quello del fintech retail, ossia delle società che forniscono una serie di prodotti e servizi ai consumatori finali, quali conti deposito, prestiti, piattaforme di investimento, carte di credito e di debito, portafogli digitali, trasferimenti di pagamenti e applicazioni per la gestione finanziaria. Esempi di società fintech B2C (business to consumer) sono Satispay, eToro e N26.

Queste realtà hanno avuto un grande successo tra i consumatori con lo scoppio della pandemia di Covid-19, di conseguenza il venture capital ha investito molti più capitali nel loro sviluppo rispetto al cosidetto enterprise fintech, ossia quello dei servizi finanziari alle imprese (B2B). Alla fine del 2021, il rapporto tra i due segmenti si è invertito.

Più investimenti verso il fintech B2B

“Date le attuali condizioni di mercato, una quota maggiore di finanziamenti si è diretta verso il fintech B2B (business to business), che è generalmente meno esposto ai cambiamenti nelle abitudini dei consumatori”, spiega Rudy Yang, analista di Pitchbook. “Anche la fuga degli investitori verso imprese di qualità ha svolto un ruolo significativo nel guidare questo cambiamento, poiché le aziende fintech B2B possono fornire una maggiore crescita dei ricavi e opportunità in espansione”.

Secondo i dati Pitchbook sul fintech nel primo trimestre 2023, queste ultime hanno catturato il 79,7% del totale dei finanziamenti al settore, in crescita dal 62,2% del 2022. Alcune operazioni sono state di dimensioni importanti, come quella di Stripe, piattaforma di pagamenti B2B, che ha ottenuto 6,5 miliardi di dollari sugli 11,8 miliardi raccolti dall’intero segmento fintech enterprise nei primi tre mesi dell’anno.

Operazioni di venture capital nel segmento fintech globale

Nuove frontiere per il fintech retail

Un po’ meno euforia nel fintech retail potrebbe, tuttavia, far bene a queste società. Gli analisti di Pitchbook sono convinti che un mercato non troppo affollato aumenterà le probabilità di ottenere rendimenti migliori. “La sfida principale è individuare le giuste opportunità in un contesto di capitali più limitati e grande attenzione alla profittabilità”, dice Yang. “Comunque, continuiamo a credere che ci siano buone soluzioni nei comparti dei prestiti al consumo, delle banche e dei pagamenti. Inoltre, concetti emergenti come il passaporto finanziario digitale (sistemi di archiviazione di dati personali in modo sicuro e centralizzato, che permettono di velocizzare operazioni come l’apertura di un conto corrente o la richiesta di un prestito, Ndr) possono creare opportunità nel lungo periodo”.

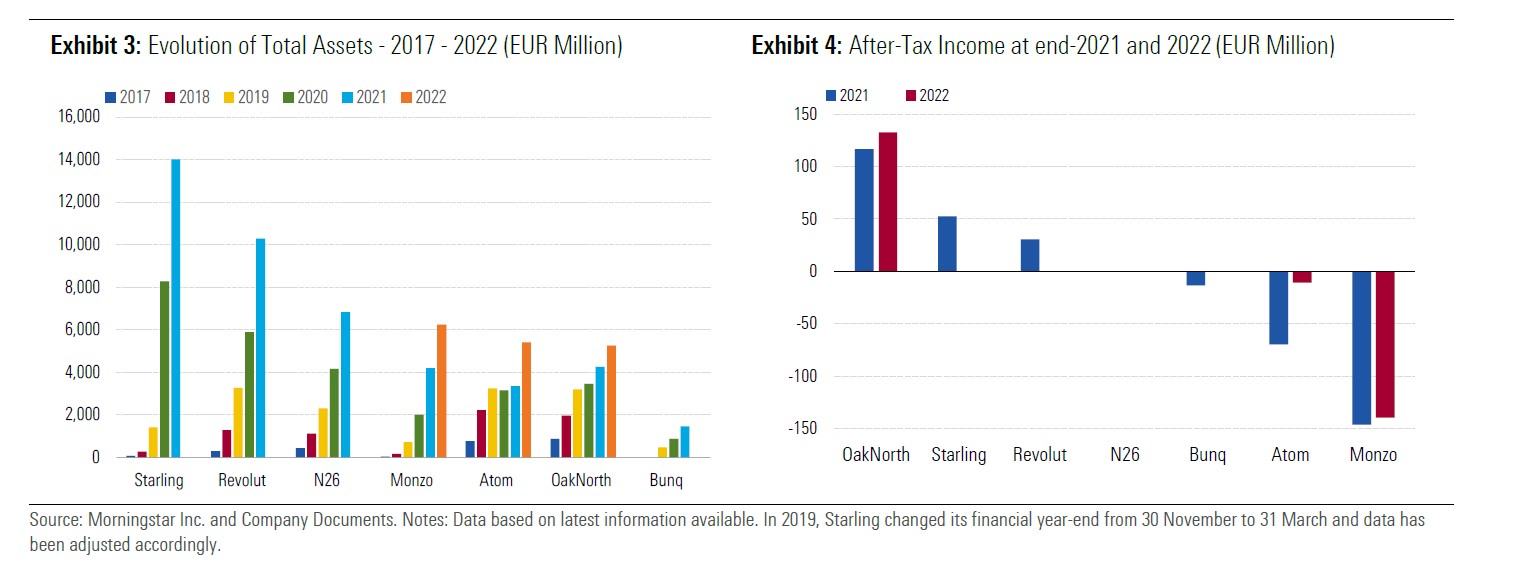

Challenger bank in difficoltà

Il fintech deve, però, affrontare nuove sfide. Il caso delle cosiddette Challenger bank, le banche digitali che mettono a disposizione i loro servizi solo attraverso app e smartphone e sfruttano la tecnologia per fornire servizi e abbattere i costi, è emblematico. Realtà come N26, Monzo o Revolut hanno attratto ingenti investimenti negli anni scorsi, in un contesto di bassi tassi di interesse e ricerca di rendimenti al di fuori delle asset class tradizionali. “Le loro valutazioni restano elevate”, dice Dimitra Louka, analista di DBRS Moriningstar. “Tuttavia, molte di esse sono ancora in perdita. Migliorare la redditività sarà fondamentale per garantirsi la sopravvivenza, ma sarà più difficile in un contesto di alti tassi, inflazione elevata e incertezza economica”.

Evoluzione degli asset e redditività di alcune challenger bank

Violazioni regolamentari

Alcune di esse, inoltre, stanno affrontando rischi regolamentari. Dopo che nell’ultimo decennio molte challenger bank hanno ottenuto la licenza bancaria dalle autorità competenti, sono finite – come le banche tradizionali – sotto lo scrutinio degli istituti di vigilanza.

Un’indagine condotta dalla FCA (Financial conduct authority) inglese nel 2021 su 6 società di questo tipo con oltre 8 milioni di clienti ha rivelato lacune nel controllo dei crimini finanziari e nella profilazione dei clienti (customer due diligence) in alcune di esse. Ad esempio, nella maggior parte dei casi non venivano raccolte informazioni sufficienti sul reddito o sulla situazione occupazionale nella fase di apertura del conto. L’autorità di vigilanza inglese ha quindi aperto un’inchiesta su Monzo per possibili violazioni delle regole sui crimini finanziari con particolare riferimento alle norme anti-riciclaggio, che è tutt’ora in corso e che, secondo gli analisti di DBRS Morningstar, potrebbe avere un impatto significativo sulla sua posizione finanziaria.

Sempre nel 2021, la Consob tedesca (BaFin) ha comminato una multa di 4,25 milioni di euro a N26 per carenti controlli anti-riciclaggio per la presentazione in ritardo di 50 segnalazioni di transazioni sospette nel 2019 e 2020. Successivamente, l’autorità ha anche posto limiti nel numero di clienti massimi acquisibili in un mese finché non fossero state risolte le criticità. Anche la Banca d’Italia è intervenuta a marzo 2022, sospendendo l’onboarding di nuovi correntisti.

Come si muoveranno i big finanziari?

Un contesto economico e finanziario più difficile, associato ai rischi regolamentari, è probabilmente la ragione che ha spinto Allianz (ALV) a mettere in vendita il 5% della sua partecipazione in N26 a forte sconto, secondo quanto riportato recentemente dai media.

“A nostro avviso, ciò esemplifica i rischi associati alle challenger bank, in cui i processi di gestione del rischio potenzialmente carenti pongono problemi sia normativi che finanziari abbastanza significativi da minacciare la solidità creditizia di un’azienda”, dice Louka.

E’ da vedere se altri seguiranno l’esempio di Allianz. Tra gli investitori in altre challenger bank troviamo società finanziarie importanti, come Schroders (SDR) che è entrata in Revolut con il fondo Schroder Capital Innovation Trust nel 2021 e ha recentemente svalutato la sua partecipazione (di minoranza) di circa il 46%, dopo i conti annuali della società fintech.

Sempre Schroders ha ridotto del 31% il valore della sua quota in un’altra challenger bank, Atom Bank. Quest’ultima vede tra i suoi principali investitori anche JPMorgan Chase (JPM), HSBC Holdings (HSBA) e Prudential Financial (PRU). Goldman Sachs Group (GS) figura tra gli investitori sia in Atom che in Starling (tutti i dati sulle partecipazioni sono di Pitchbook, gruppo Morningstar).

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.