.jpg)

-Su oltre 1.400 fondi ed ETF alternativi europei solo 159 rientrano sotto l’articolo 8 o 9 del regolamento SFDR.

-Per integrare i fattori ESG, i gestori alternativi devono affrontare diverse sfide, tra cui la gestione delle posizioni corte, gli obblighi di reportistica, la scelta degli strumenti per implementare la strategia, i vincoli agli investimenti e il disallineamento dell’orizzonte temporale.

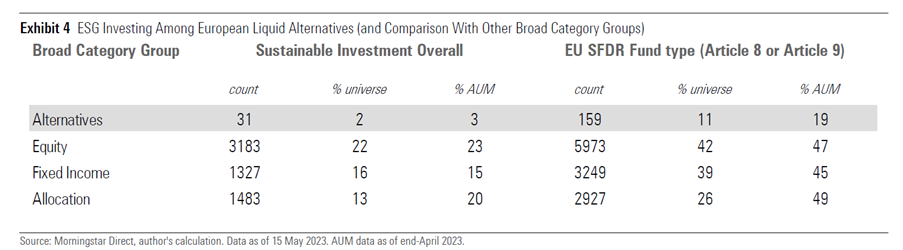

Il binomio alternativi e sostenibili non ha vita facile nell’industria dei fondi. Secondo uno studio Morningstar, degli oltre 1.400 fondi ed ETF alternativi domiciliati in Europa, solo 156 sono classificati sotto l’articolo 8 del regolamento SFDR sulla trasparenza nella finanza sostenibile, ossia promuovono caratteristiche ESG (ambientali, sociali e di governance). Ancora meno (3) rientrano sotto il più stringente articolo 9 (hanno un obiettivo sostenibile e il 100% di investimenti ESG).

Se usiamo i più stringenti criteri di classificazione di Morningstar, il numero di fondi alternativi sostenibili scende ancora, per un totale di 31. “Questi fondi tendono ad essere piccoli, la maggior parte con un patrimonio gestito inferiore a 100 milioni di euro”, spiega Francesco Paganelli, senior manager research analyst nonché autore del report Morningstar. “Sono anche giovani, pochi hanno più di tre anni. Con una dimensione totale di circa 4,3 miliardi di euro, rappresentano solo il 3% degli asset degli alternativi. In confronto, le strategie sostenibili costituiscono circa il 20% del patrimonio dei fondi aperti europei e degli ETF nelle categorie azionarie, obbligazionarie e bilanciate” (tutti i dati sono al fine aprile 2023).

Investimento sostenibile tra gli alternativi europei (e confronto con le altre categorie)

Cosa sono i fondi alternativi?

Secondo la definizione di Morningstar, una strategia alternativa si propone di “espandere, diversificare o eliminare i fattori di rischio prevalenti nei portafogli tradizionali, quali quello azionario, di credito o di duration”. Questi fondi, anche detti liquid alternative, simulano gli hedge fund, ma sono solitamente regolati dalla normativa europea Ucits sugli organismi di investimento collettivo del risparmio e offrono liquidità giornaliera o settimanale.

Come vengono integrati i fattori ESG

I gestori alternativi possono utilizzare i criteri ESG in modi diversi, ma la maggior parte lo fa in maniera opportunistica. L’esclusione di determinati settori controversi, ad esempio sulla base di norme internazionali, è relativamente facile da implementare ed è scelto da uno su cinque fondi. E’ il caso ad esempio di BlackRock Systematic Multi-Strategy ESG Screened, che applica alcuni filtri basati sul settore di attività, le controversie e i rating di sostenibilità.

L’integrazione dei fattori ESG nel processo di investimento è più problematico per alcune strategie che impiegano i derivati, come systematic trend (utilizzano posizioni corte o lunghe su future in diverse classi di attivo, dalle materie prime ai bond governativi) o macro trading. Maggiori possibilità per gli alternativi si possono trovare negli approcci tematici. Ad esempio, Wellington Climate Market Neutral detiene posizioni short in società con punteggi deboli o in peggioramento rispetto alle politiche di mitigazione e adattamento climatico.

Infine, gli approcci cosiddetti dark green (impact investing e azionariato attivo) sono i più difficili da implementare per i liquid alternative, mentre si possono trovare nei segmenti meno liquidi del mercato, come l’immobiliare diretto, le infrastrutture o il private equity.

Morningstar ha individuato cinque motivazioni-chiave per cui è difficile che il binomio alternativi e sostenibili possa funzionare.

1. Posizioni corte

“Gli short sono un elemento chiave di molte strategie alternative e consentono ai gestori di coprire i rischi, potenzialmente anche quelli legati ai fattori ESG”, spiega Paganelli. “Dal punto di vista dell'investimento sostenibile, lo shorting potrebbe essere visto come un'estensione naturale del disinvestimento, andando short sulle aziende con scarse credenziali ESG nella convinzione che saranno penalizzate dal mercato. In realtà, queste strategie hanno numerose difficoltà pratiche, e la loro relazione con gli obiettivi sostenibili è dibattuta”.

2. Implementazione della strategia

I fondi alternativi potrebbero avere difficoltà nell’integrare i criteri di sostenibilità nella loro attuale strategia. In molti casi, dunque, devono modificarne l’implementazione. Ad esempio, le società che gestiscono strategie sui derivati hanno dovuto adottare diverse politiche per integrare i fattori ESG, come l’impiego di indici sostenibili al posto di quelli tradizionali. La maggior parte dei gestori market neutral usa i CFD (contract for difference, strumenti il cui valore deriva da quello di altre attività finanziarie), che non danno il diritto di voto, per cui non permettono l’azionariato attivo. Per fare engagement, questi gestori dovrebbero modificare in modo sostanziale l’implementazione della strategia, ad esempio acquistando azioni.

3. Reportistica

La presenza di derivati e posizioni corte e lunghe rende difficile la reportistica sugli investimenti sostenibili. “Le esposizioni nette possono teoricamente catturare l'impronta ESG del portafoglio in un singolo dato”, dice Paganelli. “Tuttavia, la loro rilevanza è controversa. Se il rischio ESG è considerato come altri fattori di rischio sarebbe logico compensare posizioni lunghe e corte. Ma è meno intuitivo il modo in cui tali posizioni ESG nette si relazionano con il portafoglio e il mondo reale. Ad esempio, le esposizioni corte riducono effettivamente l'impronta ecologica?”.

4. Vincoli

Gli obiettivi sostenibili possono limitare il set di opportunità dei gestori alternativi o obbligarli a ripensare la costruzione del portafoglio. Si tratta di un aspetto cruciale per questo tipo di fondi che spesso dichiarano di avere come obiettivo il ritorno assoluto in tutte le condizioni di mercato e con bassa correlazione rispetto a un benchmark.

5. Orizzonte temporale

Le Nazioni Unite definiscono la sostenibilità come “il soddisfare i bisogni del presente senza compromettere la capacità delle generazioni future di soddisfare i propri”. “Se sostenibilità significa raggiungere un impatto positivo nel lungo termine, ci possono essere inconsistenze tra gli obiettivi pluriennali stabiliti dai governi e dalle aziende e le posizioni di breve periodo di molti fondi alternativi”, afferma Paganelli.

Meglio avere aspettative realistiche

I fondi e gli ETF alternativi e sostenibili sono ancora pochi, ma l’offerta è in evoluzione. Lo studio Morningstar dimostra che l’applicazione dei criteri ESG a queste strategie è raramente semplice e comporta molti compromessi. “Ciò richiede una maggiore formazione dei consulenti e degli investitori finali”, ammette Paganelli. “Gli investitori devono guardare le caratteristiche distintive degli alternativi per valutare dove e se ha senso includere i fattori ESG. Dal canto loro, i gestori dovrebbero sviluppare soluzioni credibili ed essere trasparenti sui limiti che l’integrazione della sostenibilità comporta”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.