Chi l’anno scorso ha avuto la prontezza – o la fortuna – di puntare su di un fondo a bassa volatilità (low volatility, in inglese) ha indubbiamente fatto la scelta giusta. Per capirlo basta dare un’occhiata ai rendimenti dei principali indici azionari regionali (Europa, mercati emergenti, globale e Stati Uniti) e confrontarli con la loro versione a bassa volatilità.

La tabella qui sopra mostra che a prescindere dall’esposizione regionale, nel corso del 2022 gli approcci low volatility hanno fatto molto meglio di quelli classici. La situazione, però, cambia, almeno in parte, osservando le performance realizzate nei primi cinque mesi del 2023: mentre nel caso europeo e dei mercati emergenti le strategie avverse al rischio hanno continuato a sovraperformare il mercato di riferimento, nel caso degli Stati Uniti e di un’esposizione globale hanno ampiamente sottoperformato.

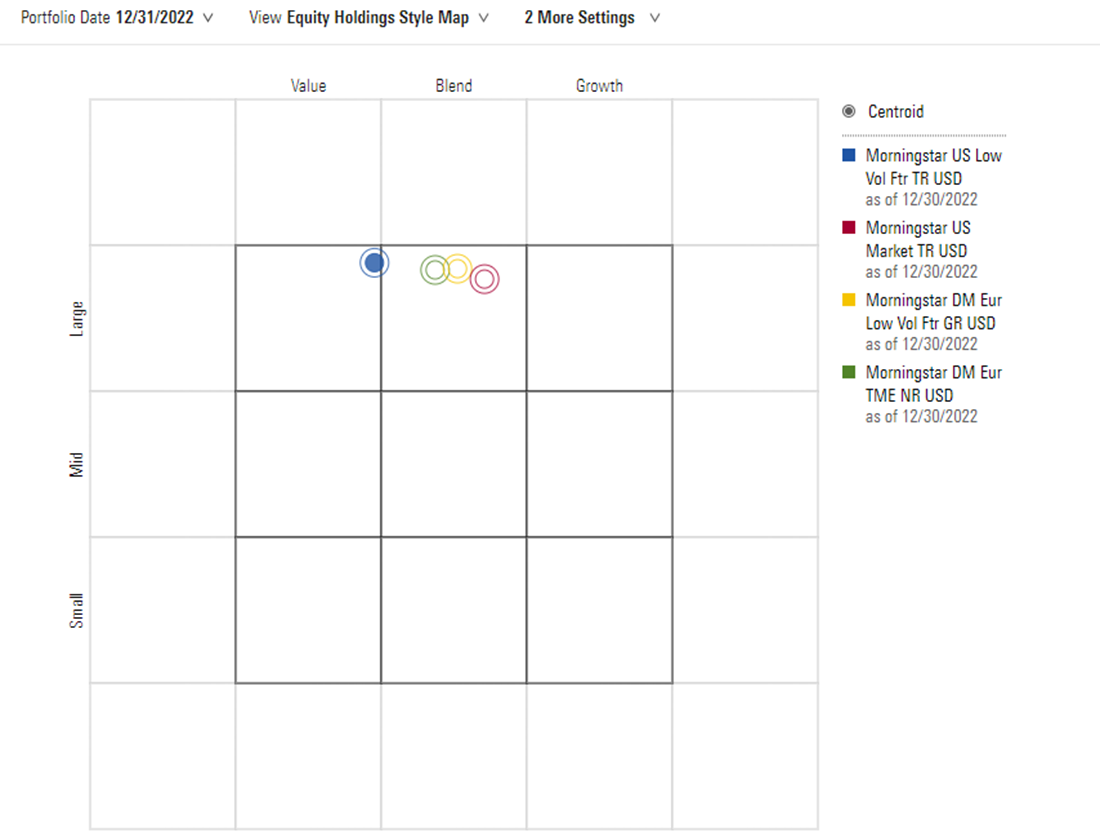

Questo è dovuto a diversi fattori. “Innanzitutto, lo stile”, spiega Ryan Jackson, analista strategie passive di Morningstar. “I titoli growth hanno fatto molto meglio di quelli value nel 2023. Nel caso degli Stati Uniti (e anche dell’indice globale, in quanto il 60% del portafoglio è in titoli Usa), l’indice low volatility (in blu nella style-box qui sotto) mostra un forte stile value, mentre il suo benchmark di riferimento (rosso) è più orientato alla crescita”.

Al contrario, l'indice low-vol europeo (giallo) è in realtà più orientato alla crescita rispetto al suo indice madre (verde). “Quindi, un periodo negativo per i titoli value è stato un vento contrario per l'indice a bassa volatilità statunitense e un vento in poppa per la sua controparte europea”, afferma Jackson.

Poi c’è l’esposizione settoriale: “Le strategie a bassa volatilità Usa ed europea presentano entrambe allocazioni settoriali sfavorevoli rispetto ai rispettivi indici di riferimento, ma nella versione statunitense questo aspetto è molto più marcato”, prosegue l’analista di Morningstar. Tipicamente, i settori tecnologico e dei consumi ciclici, i migliori fin qui nel 2023, sono sottopesati nei benchmark low-vol.

E infine c’è da considerare anche la scelta dei singoli nomi. Gli indici Morningstar a bassa volatilità sono progettati per coprire il 30% della capitalizzazione di mercato del rispettivo parent index. Questo può portare a una sottoperformance quando una piccola manciata di titoli guida l'intero mercato, ed è proprio quello che è successo nel 2023 sul mercato statunitense. “La maggior parte degli ampi guadagni del mercato azionario americano quest’anno è dipesa da Apple, Microsoft, Amazon, Alphabet, Nvidia e Tesla. Queste società rappresentavano circa il 18% dell'indice generale e hanno guadagnato in media il 54% tra gennaio e maggio. Ebbene, l'indice a bassa volatilità USA non detiene nessuna di queste società”, spiega Jackson.

Meglio durante le fasi “orso”

Insomma, in linea generale, come ci si poteva aspettare, gli approcci low volatility hanno offerto protezione durante fasi di ribassi e di forte turbolenza dei mercati, come appunto visto nel 2022. Ma come sono andati invece su di un orizzonte temporale più lungo?

Dando un’occhiata ai risultati a tre, cinque e dieci anni, possiamo affermare che in generale le strategie a bassa volatilità hanno in effetti limitato la deviazione standard, tranne in alcuni rari casi, il che significa che hanno in effetti saputo contenere i movimenti estremi del mercato di riferimento, soprattutto su periodi più estesi (clicca qui per approfondire i concetti di volatilità e deviazione standard).

Nonostante questi prodotti siano per definizione di tipo difensivo (vengono normalmente scelti dagli investitori al fine di limitare le perdite potenziali) è interessante notare come sui lunghi periodi (dieci anni), alcuni benchmark segnino performance inferiori alle loro controparti a bassa volatilità.

“Le strategie low volatility danno il meglio quando i mercati vanno peggio”, afferma Ben Johnson, responsabile della ricerca globale sugli ETF di Morningstar. Ad esempio, hanno sovraperformato quando è scoppiata la bolla Internet, durante la grande crisi finanziaria del 2008 e la diffusione dell’epidemia di Covid-19. Esse tendono, invece, ad avere rendimenti inferiori al mercato nelle fasi di forti rialzi. Il caso più emblematico è quello dell’euforia hi-tech alla fine degli anni Novanta.

“Nel lungo periodo, gli investitori in strategie a bassa volatilità scommettono sul fatto che il compromesso tra minori perdite nelle fasi di ribasso e guadagni più contenuti in quelle di rialzo porterà a rendimenti simili a quelli del mercato, ma con un rischio minore”, spiega Johnson. “Le nostre analisi su tre decenni di storia delle performance mostrano che in genere si tratta di una scommessa solida, su un orizzonte sufficientemente lungo”.

Asset e flussi

Gli approcci a bassa volatilità hanno conosciuto un notevole successo e gli investitori stanno cominciando a conoscere meglio tali strategie. Nel corso degli ultimi anni, gli operatori hanno infatti dovuto fare i conti con una moltiplicazione delle fasi di alta volatilità e di forte incertezza sui listini. Non sorprende, dunque, che in tale contesto i fondi che mirano a contenere le oscillazioni di portafoglio abbiano attratto attenzione, in particolare dal 2015 in poi.

Se prendiamo i fondi domiciliati in Europa che Morningstar classifica come Strategic Beta orientati al rischio (cioè quei fondi passivi che mirano appunto a minimizzare l’esposizione a titoli volatili), vediamo che negli ultimi dieci anni questo tipo di strategie hanno visto il loro patrimonio aumentare di otto volte. I fondi attivi a bassa volatilità non rientrano in questo gruppo.

La logica dietro queste strategie, note come “minimum volatility” o “minimum variance” consiste nel selezionare e ponderare i titoli basandosi sulla volatilità storica e il livello di correlazione tra i componenti dell’indice replicato. La varianza di un portafoglio è una misura statistica della dispersione dei rendimenti intorno alla media, usata per indicare il rischio di portafoglio.

A livello di raccolta, invece, il 2021 e il 2022 sono stati due anni positivi (con rispettivamente 699 e 427 milioni di flussi netti), mentre nei primi cinque mesi del 2023 la categoria ha visto 647 milioni di deflussi.

All’interno di questo gruppo, che – lo ricordiamo ancora – non comprende i fondi gestiti attivamente e conta attualmente 66 prodotti, le strategie più importanti in termini di patrimonio gestito sono ad oggi l’iShares Edge MSCI World Minimum Volatility UCITS ETF USD Acc (MVOL), l’iShares Edge S&P 500 Minimum Volatility UCITS ETF USD Acc (MVUS) e l’iShares Edge MSCI Europe Minimum Volatility UCITS ETF EUR Acc (MVEU).

Volatilità bassa non vuol dire senza rischio

Il fatto che queste strategie siano popolari tra gli investitori avversi al rischio non le rende assolutamente esenti da rischi. Tipicamente, gli approcci a bassa volatilità sostituiscono il rischio di mercato con l'esposizione ad altri rischi potenzialmente indesiderabili.

In particolare, i portafogli low volatility hanno un’elevata sensibilità alle stime di correlazione e possono quindi portare un rischio di concentrazione significativo, come rispecchiano i forti sovrappesi nei settori difensivi come i beni di consumo o le utility. Inoltre, questi strumenti possono incappare in valutazioni eccessive, soprattutto nella gestione passiva. Le strategie a bassa volatilità che si concentrano solo sulla volatilità storica, infatti, non tengono conto della valutazione. Infine, in alcuni periodi, le azioni a bassa volatilità diventano più costose perché gli investitori avversi al rischio preferiscono le loro caratteristiche difensive e la loro stabilità, il che fa aumentare il loro valore.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.