- I ricercatori hanno confrontato i comparti tradizionali con quelli sostenibili in 17 categorie Morningstar in diversi orizzonti temporali.

- I rendimenti medi e il tasso di successo del campione suggeriscono che non c’è un trade-off associato all’investimento in fondi sostenibili nel medio e lungo termine.

- La scarsa performance del 2022 può essere in larga parte attribuita alla composizione settoriale dei fondi sostenibili.

Nel 2016 pubblicavamo un articolo dal titolo “L’investimento responsabile non è zoppo”, in cui riportavamo i risultati di una ricerca globale di Morningstar sui fondi con un mandato “socialmente responsabile”. La conclusione era che questi strumenti avevano “un profilo di rischio/rendimento simile, se non leggermente migliore rispetto all’universo dei prodotti gestiti”.

In quell’anno, gli investimenti sostenibili cominciavano ad uscire dalla nicchia ed era chiaro che sarebbero servite delle conferme future, con l’affermarsi del fenomeno, l’allargamento dell’offerta e lo sviluppo di nuove strategie attente ai fattori ambientali, sociali e di governance.

Recentemente, Morningstar ha pubblicato una nuova analisi sulle performance dei fondi sostenibili, studiando circa 8 mila prodotti domiciliati in Europa, tra cui 2 mila fondi ed ETF (Exchange traded fund) che sposano criteri ambientali, sociali e di governance (ESG).

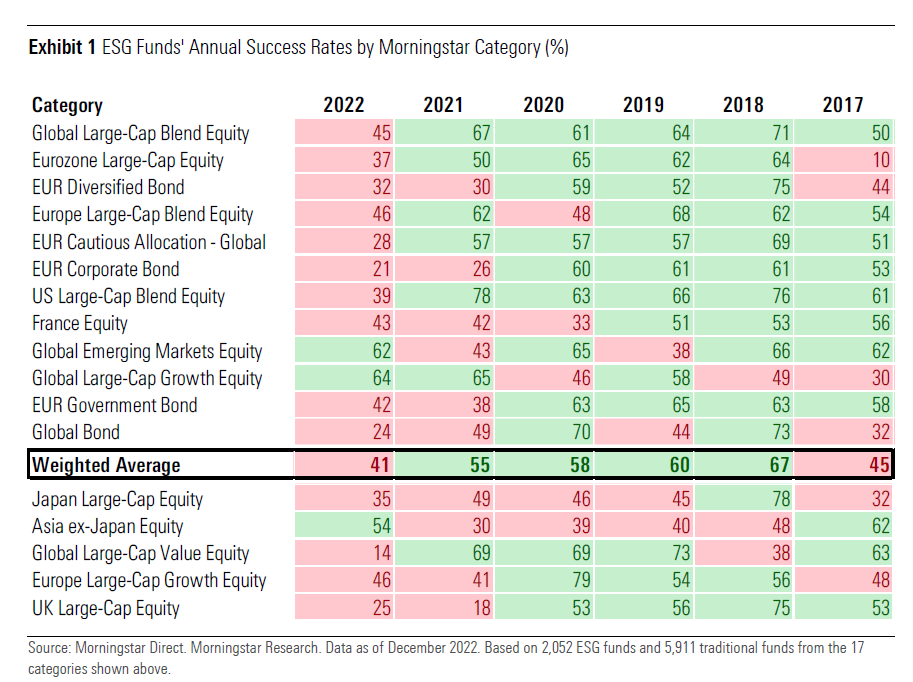

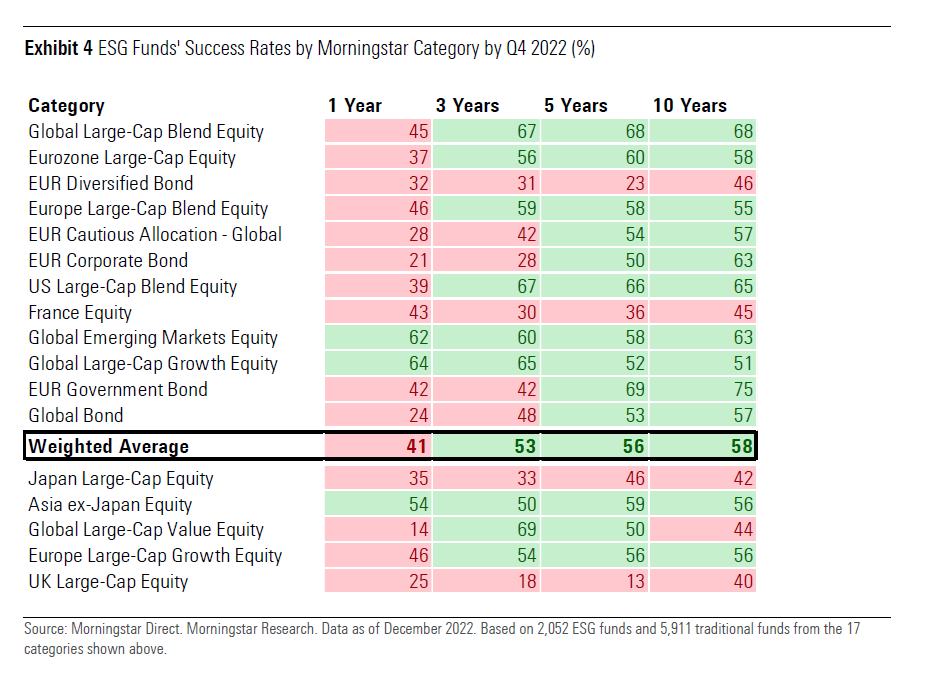

I ricercatori hanno confrontato i comparti tradizionali con quelli sostenibili in 17 categorie Morningstar in diversi orizzonti temporali (3, 5 e 10 anni). Inoltre, hanno analizzato la performance dei fondi ESG utilizzando altri strumenti di valutazione, come lo Star rating e il Medalist rating.

Nessun trade-off

“I rendimenti medi e il tasso di successo del nostro campione suggeriscono che non c’è un trade-off associato all’investimento in fondi sostenibili nel medio e lungo termine”, spiega Hortense Bioy, direttore globale della ricerca ESG di Morningstar. “Infatti, a tre, cinque e dieci anni, il fondo ESG medio batte il corrispondente tradizionale”.

Nel breve termine, però, questo potrebbe non accadere. Nel 2022, anno di forti ribassi sui mercati azionari e obbligazionari, solo quattro fondi sostenibili su dieci hanno sovraperformato i concorrenti tradizionali nell’universo esaminato da Morningstar.

Nella tabella qui sotto è illustrato il tasso di successo annuale dei fondi ESG (ossia la percentuale di fondi sostenibili con rendimenti superiori ai corrispondenti tradizionali) in ciascuna categoria Morningstar analizzata. Il colore verde indica un success rate superiore.

Perché nel 2022 i fondi ESG sono andati male

“La scarsa performance del 2022 può essere in larga parte attribuita alla composizione settoriale dei fondi sostenibili. Rispetto ai comparti tradizionali, questi fondi hanno uno strutturale sottopeso dell’energia, che l’anno scorso è stato il miglior settore dell’indice Morningstar Global Markets, con un guadagno del 34%”, spiega Bioy.

“Per contro, i fondi sostenibili tendono ad avere una esposizione maggiore ai tecnologici, agli industriali e al settore della salute rispetto ai tradizionali. I primi sono stati tra i peggiori nel 2022, con perdite del 32,2%, mentre gli altri due hanno avuto un saldo negativo del 13% e dell’8,3% rispettivamente”.

Nel 2020 era accaduto esattamente l’opposto, con l’energia in forte ribasso e gli altri comparti, soprattutto il tecnologico, in netto rialzo.

L’anno scorso non è andata meglio agli investitori che hanno scelto i fondi e gli ETF obbligazionari sostenibili, in quanto hanno sofferto più dei tradizionali il rialzo dei tassi di interesse a causa della maggior duration media di portafoglio. Ad esempio, nella categoria degli Euro Diversified Bond, la più popolata di strumenti ESG nel campione esaminato da Morningstar, la duration effettiva è di 6,1 anni in media per i prodotti che adottano criteri ambientali, sociali e di governance, contro i 5,4 anni dei corrispondenti tradizionali.

I fondi sostenibili vincono nel lungo termine

Un anno di sotto-performance non ha scalfito i risultati superiori ai concorrenti tradizionali nel medio-lungo termine per la maggior parte delle categorie. In particolare, la probabilità di trovare un fondo ESG vincente nell’ultimo decennio è stata maggiore tra gli Azionari globali large-cap blend (il tasso di successo è stato del 68%) e gli obbligazionari governativi in euro (75%).

Nel decennio, quasi il 60% degli strumenti ESG in circolazione ha battuto le controparti tradizionali nelle 12 categorie analizzate da Morningstar. Nello stesso periodo, è molto alto anche il tasso di sopravvivenza: 91% contro 50%. I ricercatori, tuttavia, sono convinti che questo gap potrebbe ridursi in futuro a causa della rapida proliferazione di prodotti sostenibili.

Più stelle e medaglie per i fondi ESG

Lo studio di Morningstar mette anche in evidenza che i fondi e gli ETF sostenibili tendono ad avere un più alto Star rating, ossia un miglior profilo di rischio/rendimento corretto per i costi a confronto con la categoria di appartenenza (il giudizio prende in considerazione le performance passate ed è attribuito ai fondi con almeno tre anni di vita).

“Oltre il 36% dei fondi ESG nel campione ha 4 o 5 stelle, contro meno del 35% dei comparti tradizionali. Il 40% ha 3 stelle (37%) e meno del 24% ha 2 o 1 stella (29% dei fondi tradizionali)”, dice Bioy. “Gli strumenti sostenibili hanno anche una maggior capacità di generare alpha. Lo prova il fatto che circa il 38% di essi ha un Medalist rating positivo (Gold, Silver o Bronze), contro il 32% dei concorrenti tradizionali. Questo significa che i nostri analisti hanno una convinzione più forte sulla capacità delle strategie ESG di sovraperformare”.

Leggi il report completo How do European ESG Funds Perform in 2022?

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

.jpg)