Gli ETF (Exchange-traded fund) smart beta, anche conosciuti come strategic beta, non stanno riscuotendo in Europa lo stesso interesse che c’è negli Stati Uniti, ma c’è un segmento che piace anche da questa sponda dell’oceano, ossia gli strumenti specializzati sulle società ad alto dividendo.

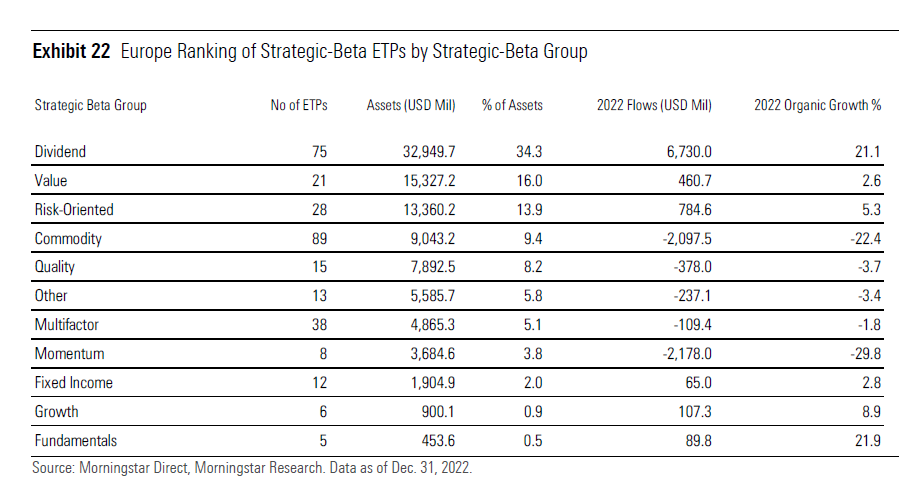

Secondo l’ultimo rapporto annuale di Morningstar su queste strategie, che si caratterizzano perché replicano indici che cercano di incrementare la performance o modificare il livello di rischio rispetto ai benchmark tradizionali, gli ETF smart beta orientati ai dividendi hanno raccolto oltre 6,7 miliardi di dollari nel 2022, facendo nettamente meglio del mercato nel suo complesso.

L’industria europea degli smart beta, infatti, ha chiuso il 2022 con flussi netti complessi pari a 3,2 miliardi di dollari e un patrimonio che è sceso dell’11,3% nei dodici mesi, terminando a 96 miliardi a dicembre 2022. Questo segmento dei fondi indicizzati rappresenta appena il 6,8% del mercato complessivo.

“Per tutto il 2022, gli asset e i flussi degli ETF strategic beta domiciliati in Europa hanno mostrato una volatilità significativa a causa della difficile performance del mercato azionario e delle fluttuazioni dei tassi di cambio”, dice Monika Calay, responsabile strategie passive di Morningstar in Europa. “Gli asset totali hanno raggiunto un picco di 114 miliardi di dollari a marzo, ma hanno registrato deflussi forti a settembre, toccando un minimo annuo di 85,4 miliardi di dollari”.

Una fase positiva per le strategie income

In un contesto di mercati azionari e obbligazionari in forte calo, gli investitori hanno riconsiderato le strategie income per dare una certa stabilità ai loro portafogli. La tradizionale correlazione negativa tra azioni e obbligazioni, su cui spesso si fa affidamento per la diversificazione, è sembrata venir meno nel 2022. In questo contesto, i fondi ad alto dividendo hanno rappresentato un'alternativa interessante per chi cercava un reddito regolare e una certa stabilità.

L’interesse per gli ETF smart beta sui dividendi non è solo un fenomeno europeo, ma in tutto il mondo questi strumenti sono stati tra i più popolari. Nel 2022, gli ETF sui dividendi hanno raccolto 85 miliardi di dollari netti a livello globale, pari al 52% dei flussi di tutti i prodotti strategic-beta.

Negli Stati Uniti, che è il più grande mercato per gli strategic beta, nel 2022 hanno raccolto quasi 70 miliardi di dollari, con una crescita organica annua del 21%, il miglior risultato dal 2013, quando erano ancora un asset class emergente.

La fase positiva per gli smart beta sui dividendi sta proseguendo anche quest’anno, come ha spiegato Valerio Baselli, senior international editor di Morningstar, in un recente articolo: “Il primo trimestre è stato più che positivo, con quasi 2 miliardi in entrata. E’ stato il terzo miglior trimestre di sempre (dopo il secondo e il primo del 2022). In linea generale, da gennaio 2022 i flussi su questo tipo di fondi sono ripartiti con forza dopo un lungo periodo di raccolta modesta”.

Perché gli smart beta hanno sofferto nel 2022

In Europa, le altre strategie smart beta hanno risentito della volatilità dei mercati, in particolare a settembre 2022, quando l’indice Morningstar Global net return ha perso oltre il 9%, uno dei peggiori declini mensili negli ultimi due decenni. Elevata inflazione, continui rialzi dei tassi, problemi alle catene di fornitura hanno depresso il sentiment degli investitori e alimentato le vendite.

In questo contesto, sono state penalizzate le strategie sul momentum, basate sull'idea che i titoli che hanno registrato una buona performance rispetto ai loro pari tenderanno a continuare a sovraperformare ancora per un po’ e viceversa per quelli con rendimenti deludenti. Nell’intero 2022, hanno subito riscatti per oltre 2,1 miliardi di dollari in Europa. E’ stato pesante anche il bilancio per gli ETF smart beta sulle commodity (-2,1 miliardi).

Il buon 2022 degli ETF low volatility

Tra i pochi fondi indicizzati strategic beta con flussi netti positivi nel 2022 troviamo quelli orientati al rischio (+784,6 milioni di dollari). Il dato non stupisce in un contesto di turbolenza dei mercati. Questi strumenti, infatti, tendono a selezionare e ponderare i titoli basandosi sulla volatilità storica e il livello di correlazione tra i componenti dell’indice replicato. Dall’inizio dell’anno, però, sono prevalsi i riscatti dagli ETF smart beta low volatility, probabilmente perché gli investitori hanno ormai imparato che tendono a dare il meglio quando i mercati vanno male.

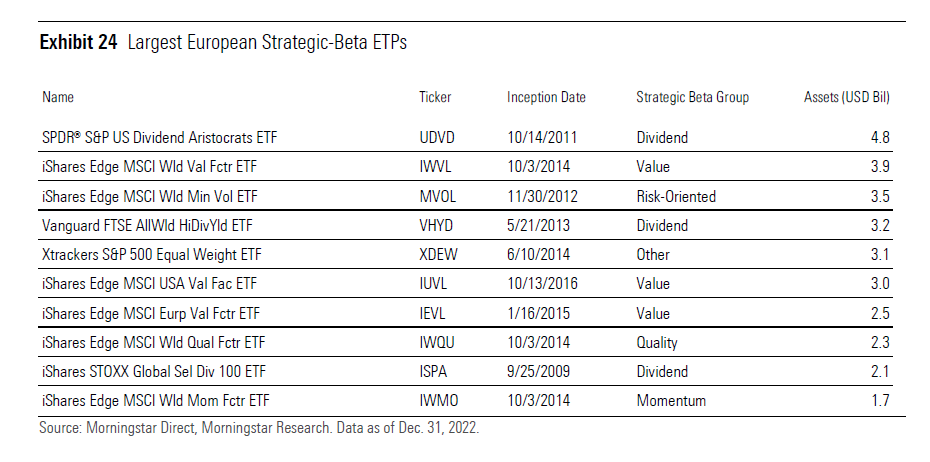

I più grandi ETF smart beta in Europa

La preferenza degli investitori per gli Exchange-traded fund ad alto dividendo si riflette sulla classifica dei più grandi prodotti smart beta presenti in Europa. Al primo posto, infatti, troviamo SPDR® S&P US Dividend Aristocrats ETF (USDV) con 4,8 miliardi di dollari di asset (al 31 dicembre 2022) e un Morningstar Medalist rating pari a Silver. Nella top 10 ci sono altri due prodotti orientati ai dividendi: Vanguard FTSE All World High Dividend Yield ETF (VHYD), con 3,2 miliardi di asset e un Medalist rating Gold, e iShares STOXX Global Select Dividend 100 ETF (ISPA), che ha un patrimonio di 2,1 miliardi e un Medalist rating Neutral (tutti i rating sono al 31 maggio 2023).

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.