All’inizio del quarto trimestre, i mercati azionari europei presentano valutazioni relativamente elevate nonostante un contesto macroeconomico negativo. La crescita economica è appena sopra lo zero in tutta l’Eurozona, la produzione del settore manifatturiero è in calo e l’inflazione, seppure in discesa, rimane elevata. A dispetto di questo, l’equity quotato sui listini della regione è scambiato in media a prezzi più bassi rispetto al fair value di solo il 5%.

Come spiegare il fatto che le valutazioni di mercato sono ancora elevate nonostante il quadro economico poco incoraggiante? Potremmo giustificare questo comportamento in una parola: speranza. Gli investitori sperano che le cose migliorino nei prossimi nove/dodici mesi, anche se sembrano andare male adesso. Un ulteriore calo dell’inflazione, infatti, potrebbe comportare la possibilità che le banche centrali tolgano il piede dal freno e abbassino nuovamente i tassi di interesse. Cosa che farebbe bene all’economia della regione. Sul fronte del mercato del lavoro, non ci aspettiamo che si concretizzi un contesto in cui si verifichino licenziamenti di massa, sebbene le imprese si trovino al momento ad affrontare una fase di difficoltà. Il che significa che avremo meno probabilità di entrare in una vera e propria recessione.

L’inflazione resiste ai tassi di interesse

Queste aspettative, però, si basano sul presupposto che l’inflazione continui a scendere rapidamente. Dopo il significativo calo a cui abbiamo già assistito, ora ci ritroviamo con l’inflazione core più resistente. Il raggiungimento dell’obiettivo di un tasso di inflazione al 2%, fissato dalle banche centrali, potrebbe dunque richiedere molto tempo e potenzialmente ulteriori aumenti dei tassi di interesse che, con un’economia europea a malapena in crescita, potrebbero spingere la regione in recessione, a dispetto delle speranze degli investitori.

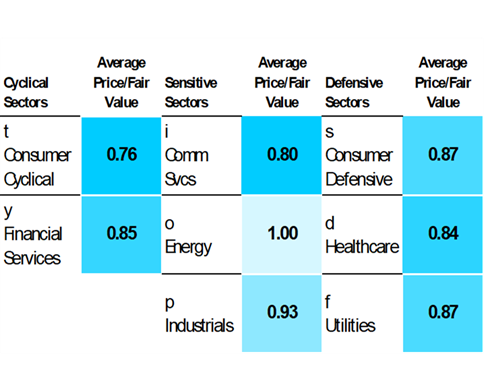

Nonostante le valutazioni di mercato siano prossime al fair value, esistono forti disparità tra settore e settore. Il comparto energia, ad esempio, è scambiato in linea con il fair value, mentre quello beni di consumo ciclici è scontato più del 30%. I titoli delle utility, che all'inizio di quest'anno avevano prezzi in linea con il loro prezzo obiettivo, offrono ora un potenziale di rialzo di circa il 15%. Allo stesso modo, alcuni dei settori più difensivi, come quello della salute e consumer defensive, presentano in questo momento valutazioni più convenienti dopo le perdite accumulate nel corso del terzo trimestre.

Il settore utility è tra quelli che pagano i dividendi più alti in Europa, grazie a ricavi tradizionalmente poco volatili. Quando i tassi di interesse erano bassi, un dividendo del 5% era molto vantaggioso per gli investitori, ma ora che il rendimento dei titoli di Stato a 10 anni si avvicina al 4%, le cedole offerte dai titoli del comparto sembrano relativamente meno attraenti e questo si sta traducendo in deflussi di capitali da parte degli investitori. A causa delle recenti vendite, quindi, vediamo ora una serie di opportunità all’interno di questo settore.

La sicurezza energetica nell'inverno 2023/2024

Restando in tema di energia, abbiamo recentemente pubblicato un approfondimento sulla sicurezza energetica in Europa, un tema molto caldo lo scorso anno, quando abbiamo iniziato l’inverno non sapendo se l’Europa avesse potuto tenere le luci accese senza l’energia fornita dalla Russia. Questa volta l’Unione europea sembra essere più preparata, grazie a livelli di stoccaggio prossimi alla massima capienza a fine settembre, ma la situazione potrebbe cambiare rapidamente, soprattutto se questo inverno sarà più rigido del precedente. Rimaniamo quindi vigili.

Tornando per un attimo al passato inverno, che dire di RePowerEU, il piano della regione per affrancarsi dal gas russo? Sebbene l’Ue abbia compiuto enormi passi in avanti nel ridurre l’esposizione al gas russo, resta il fatto che abbiamo comunque aumentato le importazioni da Mosca di gas liquefatto. Questo è un aspetto che l’Europa deve affrontare presto se vuole veramente ridurre la dipendenza dalla Russia.

L’inflazione è scesa significativamente rispetto allo stesso periodo dell’anno scorso. La buona notizia è che questo effetto si sta finalmente trasferendo anche alle imprese, molte delle quali hanno già beneficiato di una certa riduzione dei costi. Ciò è particolarmente vero per le aziende che hanno un Economic moat, come alcune società nel settore industriale. Molte di queste sono esposte a trend di crescita di lungo periodo come l’elettrificazione e l’automazione e, cosa più importante, hanno un certo potere di determinazione dei prezzi. Questo significa che la riduzione dei costi attesa nei prossimi mesi si tradurrà in un’espansione dei margini di profitto, lo scenario che tutti gli investitori auspicano.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

.jpg)