Immagine AP.

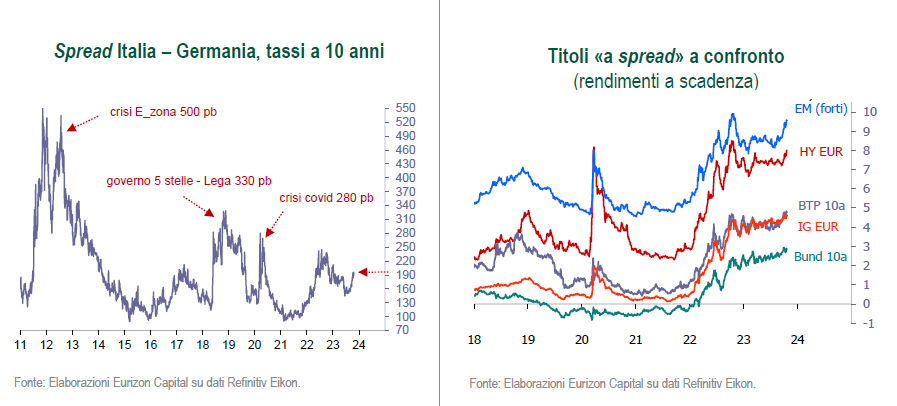

-Tra agosto e metà ottobre lo spread è salito da 160 a 200 punti base e ora è intorno ai 185 pb.

- La riduzione dello stock di titoli di Stato in mano alla BCE potrebbe essere compensato dalla domanda dei risparmiatori italiani.

- Per un investitore, agli attuali livelli, i titoli di Stato italiani possono essere utili per incrementare i rendimenti attesi della componente obbligazionaria in euro.

Lo spread tra il BTP italiano decennale e il Bund tedesco è salito da 160 a 200 punti base tra agosto e metà ottobre e ora viaggia intorno ai 185 pb (al 2 novembre). Cosa significa questo per gli investitori in titoli di Stato?

Le ragioni dell’allargamento negli ultimi mesi sono diverse, tra cui il rallentamento dell’attività economica nell’Eurozona e la revisione al rialzo da parte dell’Italia degli obiettivi di deficit per il 2023 e per i prossimi anni. Quest’ultimo aspetto è stato messo sotto i riflettori da parte delle agenzie di rating.

In una nota del 27 ottobre, DBRS Morningstar ha fatto sapere di aver confermato il giudizio sul debito sovrano italiano a BBB (High) con trend stabile, avvertendo però che “il risanamento fiscale è lento e circondato da incertezza”.

“Il ritorno al surplus pre-pandemico non è facile”, si legge nella nota. “Dopo un deficit record del 9,6% del Pil (Prodotto interno lordo) nel 2020, che rifletteva principalmente l'impatto del Covid-19, la posizione delle finanze pubbliche italiane è migliorata, ma solo lentamente. Il deficit nominale ha registrato valori elevati sia nel 2021 che nel 2022. Il sostegno per far fronte alla crisi energetica e il superbonus edilizio hanno svolto un ruolo importante, con quest'ultimo che ha rappresentato cumulativamente il 4,8% del Pil dal 2020 al 2022. Secondo il governo, i crediti d'imposta per la ristrutturazione delle case avranno un ulteriore peso, con conseguente pressione al rialzo sul deficit previsto per quest'anno al 5,3% del Pil rispetto al 4,5% precedente”.

Economia e conti pubblici

La situazione per il governo italiano è complicata dal quadro economico. Secondo le stime preliminari dell’Istat, il Pil non si è mosso nel terzo trimestre sia rispetto ai tre mesi precedenti sia su base annua. L’Istituto di statistica prevede ora una variazione dello 0,7% per l’intero 2023. L’esecutivo guidato da Giorgia Meloni deve dunque trovare il giusto bilanciamento tra sostegno alla congiuntura e miglioramento dei conti pubblici.

Nonostante l’economia italiana abbia corso più di quella di altri Paesi dell’Eurozona dopo la pandemia, i rischi per l’anno prossimo potrebbero aumentare a causa delle tensioni in Medio Oriente - che si sono aggiunte alla guerra in Ucraina - alla prospettiva di tassi di interesse più alti e più a lungo e al debole contesto internazionale. Tra i fattori che potrebbero mitigare l’impatto negativo di questi pericoli ci sono il rallentamento dell’inflazione e il miglioramento del mercato del lavoro.

In particolare, è incoraggiante l’ultimo dato sull’indice dei prezzi, pubblicato dall’Istat in forma preliminare il 31 ottobre. L’inflazione è notevolmente rallentata a +1,8% su base annua dal +5,3% registrato a settembre, grazie soprattutto alla componente energetica. Gli esperti, però, invitano alla cautela. “Si tratta di un fattore tecnico statistico legato all’uscita dal computo di ottobre 2022, quando i prezzi erano saliti del 3,4% in un solo mese”, spiega l’economista Maurizio Mazziero. “L’inflazione non è sconfitta e rialzerà la testa a gennaio e marzo 2024”.

Secondo gli analisti di DBRS Morningstar, “il Piano nazionale di ripresa e resilienza (PNRR) rimane un’opportunità per incrementare il Pil potenziale e migliorare la traiettoria dei conti pubblici”, ma il governo non può permettersi ritardi nell’implementazione.

Cosa devono guardare gli investitori in titoli di Stato

Gli investitori italiani, che quest’anno hanno riscoperto i titoli di Stato grazie alle emissioni del BTP Valore, devono tenere presente che l’elevato livello di debito pubblico rende il Paese vulnerabile a possibili shock. Il rapporto debito/Pil, sopra il 140%, è il secondo più alto nell’Eurozona, dopo la Grecia, e difficilmente potrà scendere in modo significativo nei prossimi anni. Le stime governative parlano di un 139,6% entro il 2026.

I prossimi anni, lo Stato italiano avrà bisogno di finanziarsi con nuove emissioni, in un contesto di tassi di interesse che potrebbero rimanere alti per lungo tempo. Questo ha un impatto sul costo per interessi, che potrebbe rappresentare il 4,6% del Pil nel 2026, dall’attuale 3,8%.

Finora, la possibilità di veder schizzare in alto i rendimenti sui titoli di Stato italiani è stata limitata dal fatto che una larga fetta del debito è in mano alle autorità europee. Questo ha anche ridotto i rischi di un cambio di sentiment da parte degli investitori. In futuro, i pericoli derivanti dalla graduale riduzione delle obbligazioni sovrane detenute dalla BCE potrebbero essere contenuti grazie proprio alla domanda dei risparmiatori, che hanno risposto bene agli ultimi collocamenti dei BTP e da giugno 2022 hanno più che assorbito l'aumento dello stock di debito. Secondo DBRS Morningstar, la tendenza potrebbe continuare alla luce dell'elevato ammontare dei depositi delle famiglie.

Spread BTP-Bund: rischio o opportunità?

Il differenziale tra BTP e Bund rimane più elevato di quello tra i titoli di Stato di Paesi simili come la Spagna o il Portogallo. Come ha spiegato Vincenzo Visco nel suo ultimo discorso pubblico da Governatore della Banca d’Italia (prima di lasciare il testimone a Fabio Panetta), “l’aumento dello spread riflette senza dubbio fattori globali, non specifici del nostro Paese: la politica monetaria ha innalzato rapidamente e significativamente i tassi ufficiali e gli equilibri geopolitici internazionali sono stati turbati dal conflitto in Ucraina e dalle tensioni in Medio Oriente. Tuttavia, l’effetto sui rendimenti dei titoli del debito pubblico italiano di tale accresciuta incertezza è stato superiore a quello registrato negli altri Paesi dell’area probabilmente perché gli investitori temono per la capacità di sviluppo dell’Italia e percepiscono che, anche per questa ragione, il bilancio pubblico non è ancora in equilibrio”.

“A 200 punti base, lo spread dell’Italia può essere considerato interessante, ma non estremo, situandosi a metà strada tra il livello di eccesso di ottimismo, in passato attorno a 100 punti base, e quello di eccesso di pessimismo, tra 250 e 300 pb, che ha fornito le occasioni di sovrappeso più interessanti”, commenta Andrea Conti, responsabile della macro research di Eurizon nell’ultima view di investimento della società di gestione. “I titoli governativi italiani a questi livelli sono utili per incrementare il rendimento atteso della componente obbligazionaria in euro. Tra gli emittenti a spread si considerano però con più interesse le obbligazioni corporate investment grade, che offrono, in aggregato, rendimenti a scadenza simili all’Italia con maggiore diversificazione (e quindi minor rischio) in termini di emittente”.

Clicca qui per conoscere la metodologia di rating sul debito sovrano di DBRS Morningstar.

DBRS Morningstar è la quarta più grande agenzia di rating del credito al mondo. È stata acquisita da Morningstar nel 2019. Le note sono di DBRS Ratings Ltd e non di Morningstar.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.