È opportuno avere in portafoglio obbligazioni a breve termine? Sì. A mio avviso, le obbligazioni a breve termine sono una delle principali classi di attività che la maggior parte degli investitori dovrebbe possedere, oltre alla liquidità e alle azioni a grande capitalizzazione.

Cosa sono le obbligazioni a breve termine?

Le obbligazioni a breve termine sono titoli a reddito fisso con scadenze relativamente brevi, generalmente da uno a tre anni. Queste obbligazioni sono meno sensibili alle variazioni dei tassi di interesse rispetto a quelle con scadenze più lunghe. Come altri tipi di bond, sono intrinsecamente più sicuri di strumenti come le azioni. Inoltre, le obbligazioni hanno una posizione più elevata nella struttura del capitale rispetto all’equity, il che significa che i loro possessori concorrono prima per il rimborso in caso di fallimento dell'emittente.

Quali sono i vantaggi e i rischi di investire in obbligazioni a breve termine?

Il principale vantaggio delle obbligazioni a breve termine è la loro capacità di generare reddito corrente con un rischio relativamente basso. Per questo motivo, questi titoli possono essere una buona scelta per i portafogli di molti investitori.

Come le altre obbligazioni, quelle a breve termine sono soggette a due tipi principali di rischio: il rischio di tasso d'interesse e il rischio di credito. Poiché i prezzi delle obbligazioni e i tassi di interesse di mercato si muovono in direzioni opposte, le obbligazioni a breve termine perdono valore quando i tassi di interesse aumentano. Grazie alla loro breve scadenza, tuttavia, le perdite sono più contenute rispetto a quelle degli strumenti a più lungo termine. Per i bond societari, il rischio di credito, ossia il rischio che una società non sia in grado di rimborsare il proprio debito, può essere un problema.

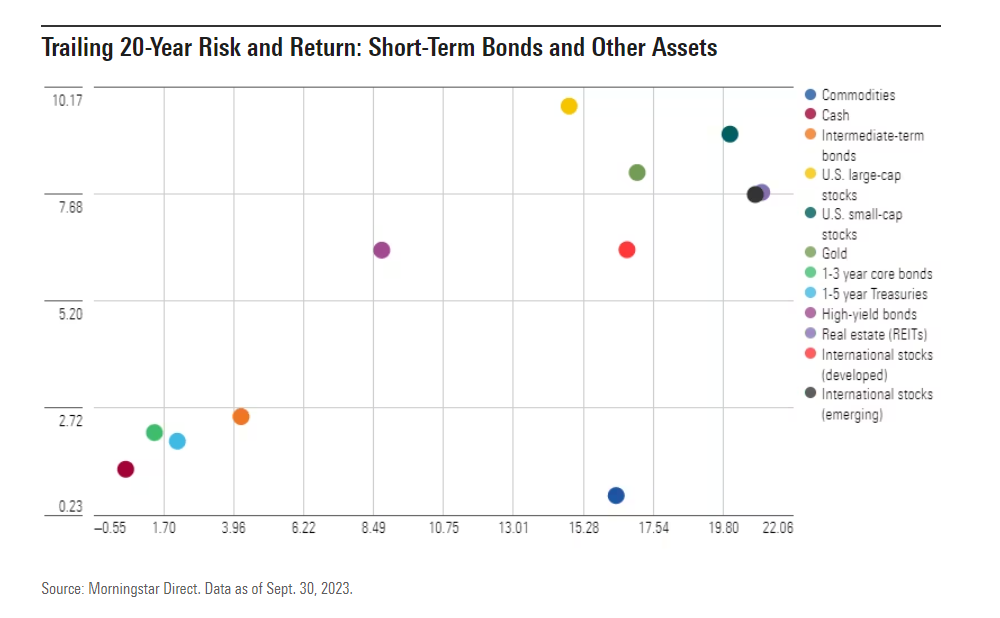

Storicamente, le obbligazioni a breve termine hanno generato rendimenti relativamente bassi, ma anche una volatilità inferiore a quella di qualsiasi altra classe di attività, ad eccezione della liquidità. Il grafico seguente mostra i rendimenti annualizzati (asse delle ordinate) e le deviazioni standard (asse delle ascisse) per le obbligazioni a breve termine e per le altre principali classi di attività negli ultimi 20 anni.

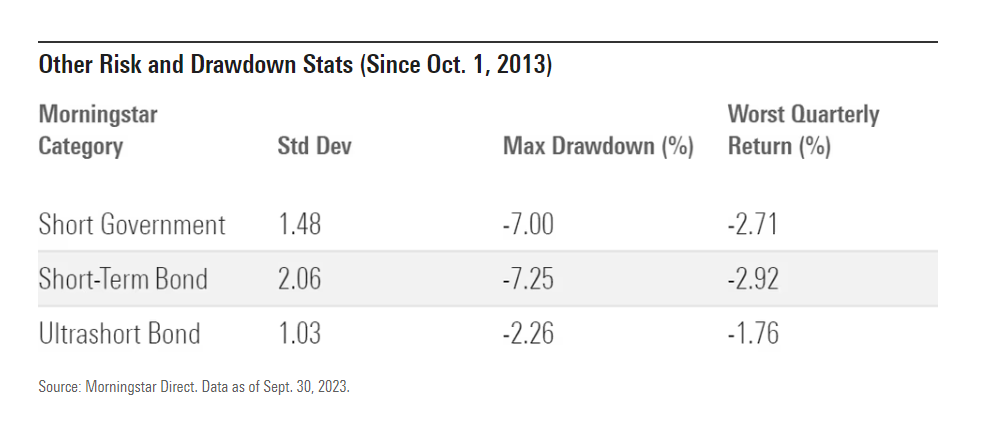

Guardando le serie storiche, le obbligazioni a breve termine hanno perso fino al 7% circa durante i periodi di aumento dei tassi di interesse. Nel 2021, quando l'inflazione americana ha iniziato a salire bruscamente, i fondi sui titoli governativi a breve termine, i fondi obbligazionari short term e quelli ultra-short term hanno iniziato a perdere terreno e le perdite sono continuate per tutto il 2022, quando la Federal Reserve ha aumentato ripetutamente i tassi di interesse nel tentativo di contenere l'inflazione ostinatamente elevata.

Come mostra la tabella seguente riferita al mercato dei fondi americani, la categoria Morningstar obbligazionari a breve termine è stata soggetta a un rischio di ribasso leggermente superiore rispetto alle altre due categorie a breve termine.

Come investire in obbligazioni a breve termine?

Esistono due modi principali per investire in obbligazioni a breve termine: acquistando singole obbligazioni o acquistando un fondo.

L'acquisto di singole obbligazioni può essere un'opzione interessante, in quanto è sufficiente riscuotere gli interessi (se previsti) fino alla data di scadenza dell'obbligazione, quando si otterrà il valore del capitale dell'obbligazione. Questo approccio è facile da attuare per le obbligazioni che sono ampiamente disponibili sulle principali piattaforme di intermediazione.

Se si acquistano altri tipi di obbligazioni, però, ci sono alcuni svantaggi, tra cui i costi di negoziazione più elevati sotto forma di spread denaro-lettera. Gli investitori possono evitare queste insidie ottenendo un'esposizione obbligazionaria a breve termine con un fondo comune o un Exchange traded fund (ETF). I vantaggi sono:

- Riduzione dei costi di negoziazione.

- Gestione professionale.

- Ampia diversificazione tra molte obbligazioni e settori obbligazionari diversi.

- Flessibilità di reinvestire i proventi a tassi di interesse più elevati se i tassi di interesse sono in crescita.

Per la maggior parte degli investitori, i fondi indicizzati (ETF) ampiamente diversificati sono il modo più semplice e meno costoso di investire in obbligazioni a breve termine. Gli investitori in fondi obbligazionari a breve termine gestiti attivamente devono sostenere spese annue medie più elevate.

Quando le obbligazioni a breve termine sono più performanti?

Come le altre obbligazioni, quelle a breve termine ottengono i migliori risultati nei periodi di calo dei tassi di interesse e di inflazione bassa o in diminuzione. A causa delle loro scadenze limitate, tuttavia, non beneficiano in modo particolare delle tendenze al ribasso dei tassi. Di conseguenza, la maggior parte delle categorie di obbligazioni a breve termine ha avuto rendimenti relativamente anemici nei 10 anni fino al 2021, ma ha resistito meglio delle categorie a più lunga scadenza durante la carneficina del mercato obbligazionario nel 2022.

Per quanto tempo dovrei mantenere i miei investimenti in obbligazioni a breve termine?

Se state acquistando una singola obbligazione, ha senso far coincidere la data di scadenza dell'obbligazione con il momento in cui avrete bisogno di utilizzare la somma investita. Questo perché gli obbligazionisti ricevono di solito l'intero valore nominale dell'obbligazione alla scadenza.

Per quanto riguarda i fondi, quelli ultra-brevi andrebbero tenuti per almeno uno o due anni. I fondi obbligazionari a breve termine sono generalmente più indicati per periodi di detenzione di almeno due anni.

Quanta parte del mio portafoglio dovrebbe essere investita in obbligazioni a breve termine?

La risposta a questa domanda dipende in larga misura dal mix di asset complessivo del vostro portafoglio.

Se state investendo per un obiettivo a lungo termine, probabilmente vorrete orientare il vostro portafoglio maggiormente verso le azioni. Le allocazioni dei fondi target-date possono anche essere un'utile linea guida per il livello appropriato di esposizione alle obbligazioni: il tipico fondo target-date inizia con un'allocazione obbligazionaria di circa l'8% per un investitore a cui mancano 40 anni al pensionamento, aumentando gradualmente l'allocazione obbligazionaria fino al 55% del patrimonio al momento del pensionamento e al 66% del patrimonio 30 anni dopo il pensionamento.

Se state risparmiando per un obiettivo a breve termine, potreste voler mantenere una quota maggiore del patrimonio in obbligazioni short term. Se cercate semplicemente un'esposizione obbligazionaria di ampio respiro e avete un orizzonte temporale di almeno due-sei anni, potreste non aver bisogno di un fondo obbligazionario a breve termine e potreste optare per un’opzione di reddito fisso più diversificata.

Quali fondi si abbinano bene alle obbligazioni a breve termine?

Se avete già aggiunto al vostro portafoglio un fondo obbligazionario a breve termine, un fondo azionario a grande capitalizzazione o un fondo azionario internazionale potrebbe essere un'aggiunta logica, a seconda del vostro orizzonte temporale.

Mentre i fondi obbligazionari presentano in genere un rischio minore, i fondi azionari sono migliori motori di crescita nel tempo. Inoltre, la correlazione tra obbligazioni e azioni è spesso negativa, ossia quando i rendimenti azionari sono in calo, i rendimenti obbligazionari sono stabili o in aumento. Questa relazione può contribuire a migliorare i rendimenti corretti per il rischio di un portafoglio che comprende sia azioni che obbligazioni.

Le obbligazioni a breve termine sono un buon investimento?

Le obbligazioni a breve termine non sono il modo migliore per generare ricchezza a lungo termine, ma svolgono un ruolo fondamentale nel fornire reddito corrente e contribuire a ridurre il rischio di portafoglio. Sono anche un modo relativamente sicuro per risparmiare per obiettivi a breve termine, soprattutto ora che le obbligazioni offrono rendimenti più generosi.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/BL6WGG72URAJJJCPC4376SZKX4.png)