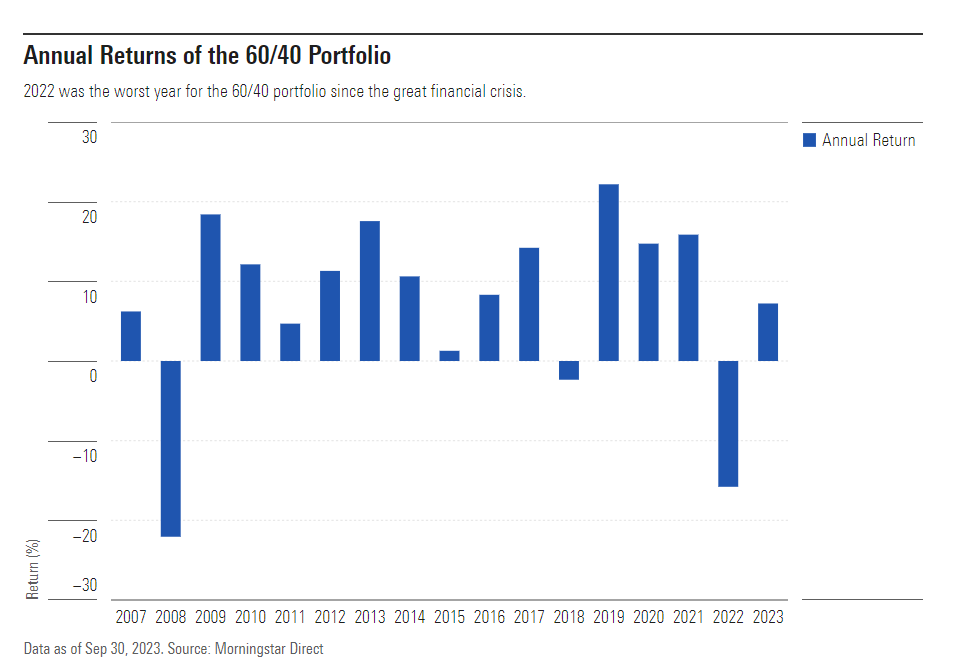

Il classico portafoglio bilanciato composto al 60% di azioni e al 40% di obbligazioni ha recuperato dopo l’anno peggiore in oltre un decennio, ma rimane criticato da investitori dubbiosi sul fatto che sia ancora valido. Sebbene ci siano lezioni da imparare dalla brusca caduta nel 2022, le valutazioni indicano tempi migliori per questo tipo di asset allocation.

Nel 2022, il portafoglio 60/40* ha vissuto l’anno peggiore dalla crisi finanziaria globale del 2008. La causa principale è stata l’inflazione dilagante. In primo luogo, ha costretto le banche centrali ad aumentare aggressivamente i tassi di interesse, provocando perdite nei portafogli obbligazionari a medio termine. L’aumento dei tassi di interesse ha imposto un repricing del mercato azionario, in particolare per le società con valutazioni elevate rispetto ai concorrenti. Con le perdite subite sia dalle azioni che dalle obbligazioni, il portafoglio ha perso il suo caratteristico “equilibrio” ed è sceso di oltre il 20% dal picco al minimo nel 2022, prima di rimbalzare nell’ultima metà dell’anno per chiudere con una perdita di poco inferiore al 16%. Quest’anno ha ottenuto un rendimento del 7% circa fino alla fine di settembre, ma questo non ha placato i critici.

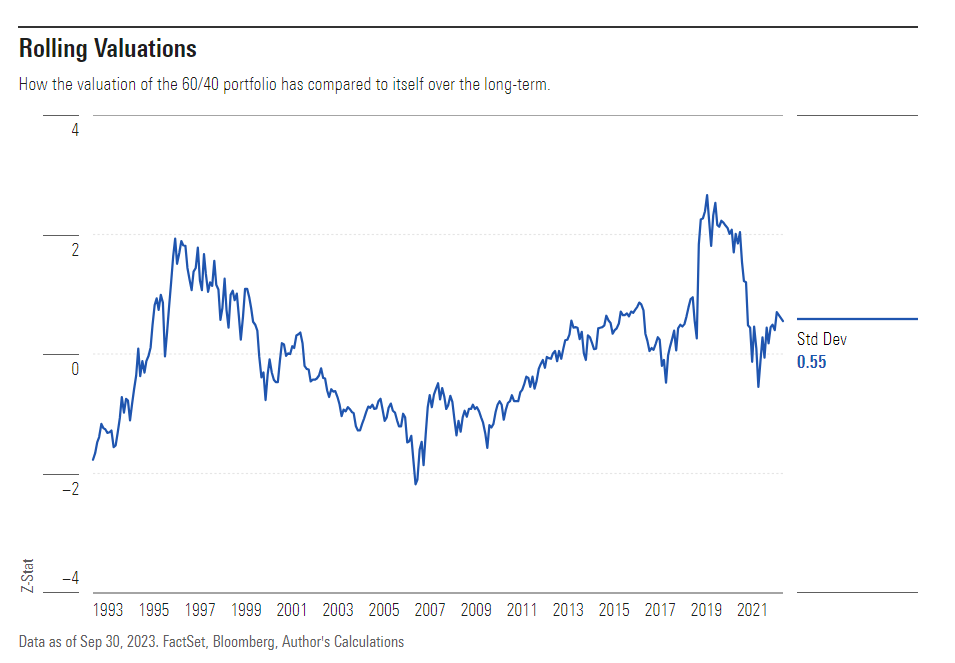

Uno sguardo alla valutazione del portafoglio 60/40 mostra un ritorno a situazioni più normali

I risultati del portafoglio 60/40 appaiono migliori dopo il drawdown del 2022 e la continua salita dei tassi d’interesse nel 2023. I valori sono più in linea con le serie storiche, dopo aver raggiunto un picco quasi trentennale alla fine del 2021.

Per misurare le valutazioni del portafoglio, abbiamo utilizzato due parametri prospettici che hanno dati dalla metà del 1995. Per il portafoglio azionario, abbiamo considerato il forward price/earning ratio; per il portafoglio obbligazionario, lo yield-to-worst.

Il forward price/earning ratio è la metrica più diffusa per misurare quali saranno gli utili futuri delle società. Si tratta di un buon modo per catturare le aspettative di crescita che sono prezzate dal mercato. Come ogni indicatore, offre solo una prospettiva, senza dire esattamente ciò che accadrà. Tuttavia, un livello più basso è generalmente un punto di partenza migliore di un livello elevato.

Gli investitori in obbligazioni sono più pessimisti di quelli in azioni e sempre concentrati su ciò che potrebbe andare storto. Lo yield-to-worst cattura questo aspetto meglio di altri dati. E’ una misura del rendimento più basso che si può ottenere su un’obbligazione il cui emittente adempie pienamente ai termini del contratto senza risultare insolvente. Quanto più alto è lo yield-to-worst, tanto più attraente è il paniere di obbligazioni, e viceversa.

Poiché le due metriche si muovono in direzioni opposte, ponderiamo i due indicatori per gli asset (60% forward P/E e 40% yield-to-worst) e sottraiamo lo yield-to-worst al P/E forward ratio. Ad esempio, a fine settembre il P/E forward dell’S&P 500 era di circa 19 e lo yield-to-worst per l’indice obbligazionario aggregate era di 5,37. Calcoliamo quindi ((0,6*19)-(,4*5,37)) e otteniamo 9,28. Questo numero di per sé è inutile, ma ci permette di vedere come sono variate le valutazioni del portafoglio 60/40 nel corso del tempo e confrontarle con la situazione attuale. Il grafico seguente mostra di quante deviazioni standard la valutazione del portafoglio è stata superiore o inferiore alla sua media.

Questo calcolo, tipicamente chiamato z-score, mostra che il portafoglio 60/40 appariva più costoso alla fine del 2021 rispetto a qualsiasi altro momento degli ultimi 30 anni, superando il precedente massimo della bolla dot-com dei primi anni 2000. Dal 2022 è crollato a causa dell’aumento dei tassi, che ha reso più interessante il portafoglio obbligazionario, mentre le azioni continuano a essere scambiate sotto i recenti picchi di valutazione.

Il prezzo più basso raggiunto dal portafoglio nel nostro studio è stato nell’ottobre 2008, quattro mesi prima del culmine della crisi finanziaria globale. E’ stato quando gli analisti erano i più pessimisti sugli utili societari futuri.

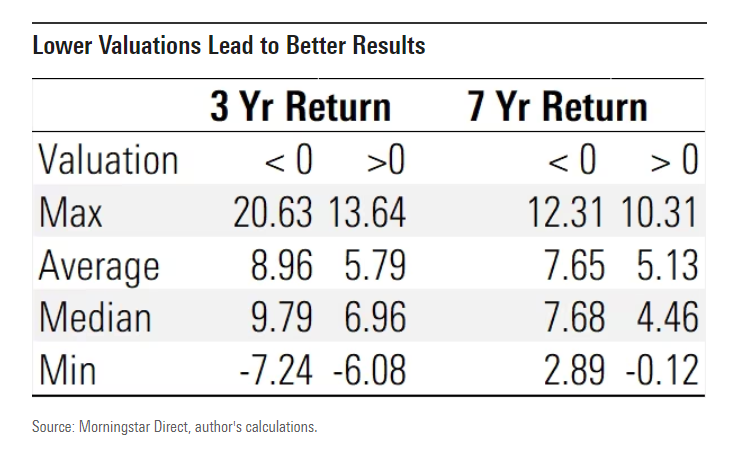

Le valutazioni più basse hanno in genere portato a migliori rendimenti futuri

Cercare di fare il market timing con il portafoglio 60/40 (ma questo vale per la maggior parte degli investimenti) è una follia, ma tenere a mente le valutazioni può aiutare a definire le aspettative e a evitare che gli investitori compromettano i loro risultati acquistando e vendendo nei momenti sbagliati.

Gli esperti di Morningstar indicano un periodo di detenzione da sei a dieci anni per un fondo bilanciato, quindi abbiamo esaminato i rendimenti medi a sette anni (un periodo di tempo comune per un ciclo di mercato completo) sulla base delle valutazioni di partenza. Abbiamo osservato anche i rendimenti medi a tre anni, perché sappiamo che a volte è troppo forte la tentazione di non pensare al breve termine. Il rendimento medio a sette anni è stato del 6,79% annualizzato e quello a tre anni del 7,55%. La tabella qui sotto mostra che i rendimenti variano a seconda che il portafoglio parta da un punto di valutazione superiore o inferiore alla media.

In generale, il portafoglio ha ottenuto risultati migliori quando è partito da una valutazione più bassa, ma non è sempre stato così. La peggiore performance triennale, ad esempio, è stata una perdita del 7,24% da marzo 2006 a febbraio 2009, quando il portafoglio era più economico di quasi una deviazione standard completa rispetto alla media. Questo periodo ha colto il picco del mercato azionario prima della crisi finanziaria dell’ottobre 2007 e l’intera caduta fino al marzo 2009.

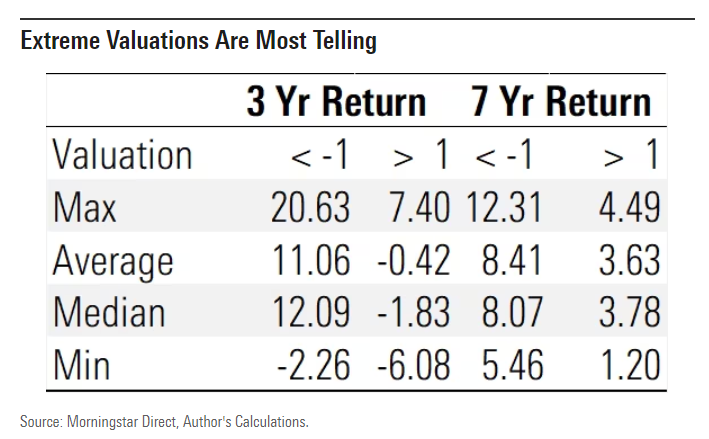

Come ogni buona metrica di valutazione, anche questa funziona meglio agli estremi. La tabella qui sotto mostra la gamma dei rendimenti quando la valutazione è superiore o inferiore a 1 deviazione standard dalla media.

La tabella mostra che i risultati peggiori si sono verificati quando il portafoglio era scambiato a più di 1 deviazione standard sopra la sua media. Ha scambiato sopra 2 deviazioni standard dalla media per la maggior parte del 2021, proprio prima del drawdown del 2022 da cui deve ancora riprendersi.

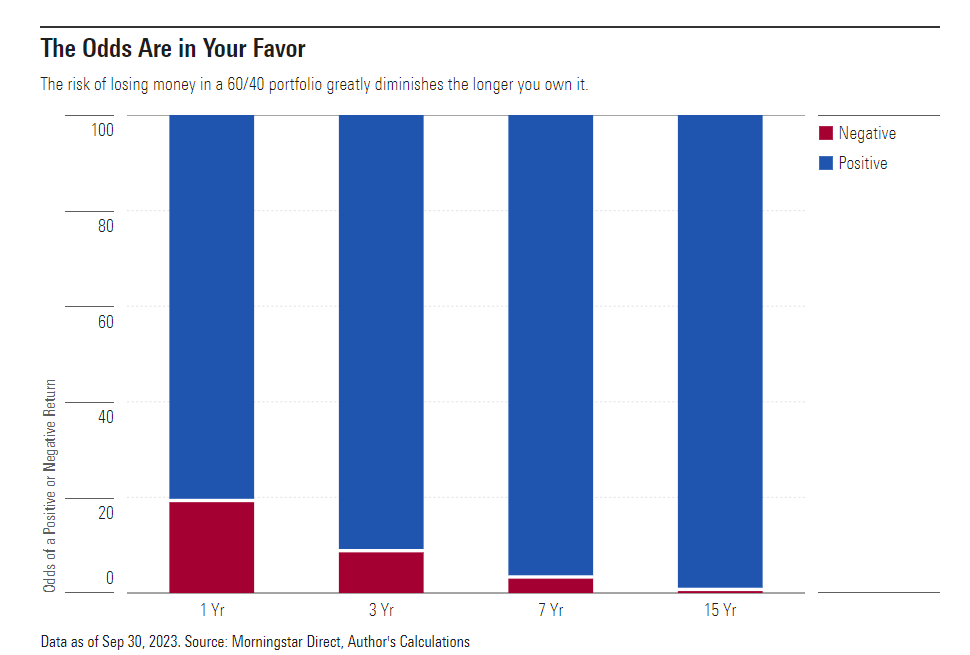

Restare investiti più a lungo aumenta le probabilità di successo

C'è una cosa che gli investitori possono fare per migliorare le loro probabilità di successo con un portafoglio 60/40: mantenerlo più a lungo.

Abbiamo utilizzato i rendimenti storici risalenti all’ottobre 1995 in una simulazione Monte Carlo per calcolare le probabilità di perdita del portafoglio in diversi periodi.

In un anno c'è circa una probabilità su cinque di perdere denaro, ma in 15 anni le probabilità scendono a meno dell'1%. Non c'è garanzia che l'1% di probabilità di perdita non si verifichi o non sia doloroso, ma conferma la raccomandazione di Morningstar di mantenere il portafoglio per periodi più lunghi.

Quali sono le prospettive?

L’aumento dei tassi d’interesse continua a rappresentare un rischio a breve termine per il portafoglio 60/40, che però è progettato per dare risultati su periodi più lunghi. In base alle valutazioni più recenti, il portafoglio sembra leggermente più costoso della norma, ma non in modo eccessivo. Gli investitori devono quindi verificare le aspettative, ma non devono abbandonare il portafoglio.

* Ai fini di questo articolo, per il portafoglio di base 60/40 utilizziamo un 60% di S&P 500 e un 40% di Indice obbligazionario aggregate, ribilanciati mensilmente.

L'autore o gli autori non possiedono posizioni nei titoli menzionati in questo articolo. Leggi la policy editoriale di Morningstar.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.