Circa un anno fa, il mondo scopriva ChatGPT. Il boom dell’intelligenza artificiale (IA) che ne è seguito ha alimentato il rally del mercato azionario e, per certi versi, aspettative ancora più grandi per il settore.

"Sebbene negli ultimi anni siano emerse molte innovazioni tecnologiche entusiasmanti, l'ascesa dell'intelligenza artificiale generativa potrebbe rivelarsi quella di maggiore impatto dagli albori di Internet", afferma Brian Colello, Sector Director di Morningstar.

"Attualmente, il catalizzatore più importante del settore tecnologico è l'intelligenza artificiale generativa. Le aziende di software stanno sviluppando e incorporando nelle loro soluzioni funzionalità di intelligenza artificiale di prossima generazione. I fornitori di servizi cloud stanno introducendo nuovi servizi e aumentando la capacità. Le aziende di semiconduttori, in particolare Nvidia (NVDA), stanno registrando una crescente domanda di applicazioni di intelligenza artificiale e chip per data center”, dice Dan Romanoff, Senior Equity Analyst di Morningstar.

Gli investitori si sono agganciati a questo tema e, durante la prima metà del 2023, i titoli delle società con una certa esposizione al business dell’IA hanno registrato un forte rialzo. Tuttavia, secondo gli analisti di Morningstar, alcuni attori chiave del settore rimangono sottovalutati.

I titoli sottovalutati

• Cognizant Technology Solutions CTSH

E, naturalmente, ci sono due grandi nomi che gli investitori a caccia di titoli IA non possono ignorare. Entrambi sono negoziati in linea con la stima del fair value.

Come investire nell’intelligenza artificiale

La domanda di fondo per molti investitori è come sfruttare il boom dell’intelligenza artificiale. "Ci aspettiamo implementazioni dell’IA in tutti i tipi di software, servizi, processi aziendali ed esperienze dei consumatori", afferma Colello.

Gli analisti di Morningstar hanno individuato quattro grandi temi legati all’intelligenza artificiale: intelligenza artificiale generativa, dati e infrastruttura dell’intelligenza artificiale, software di intelligenza artificiale e servizi di intelligenza artificiale. All'interno di questi temi ci sono dei sottotemi. Ecco alcuni esempi di sottotemi con le relative stock rappresentative:

• Processori a semiconduttore – Nvidia NVDA

• Produttori di chip in outsourcing – Taiwan Semiconductor Manufacturing TSM

• Fornitori di apparecchiature per chip – Applied Materials AMAT

• Produttori di chip periferici – Marvell Technology MRVL

• Infrastruttura del data center – Arista Networks ANET

Rally azionario dell'IA

Il boom dei titoli legati all’IA è iniziato dopo il rilascio di ChatGPT, che consente al pubblico di accedere agli strumenti IA per uso personale. Questo ha alimentato la corsa delle aziende a offrire le proprie versioni di aiutanti di intelligenza artificiale all’interno dei loro prodotti e piattaforme.

L’aumento della popolarità e della domanda di intelligenza artificiale si riflette nella performance dell’indice Morningstar Global Next Generation Artificial Intelligence, che nel corso del 2023 ha guadagnato il 64,7% (in dollari al 16 novembre) rispetto al +18,4% registrato nello stesso periodo dall’indice Morningstar US Market. Il benchmark aveva sovraperformato il mercato più ampio anche prima di quest’anno, salendo nel 2022 a +50,7% (vs +13,7%).

Morningstar Global Next Gen AI

Fonte: Morningstar Direct, Morningstar Indexes

I titoli sottovalutati

Abbiamo analizzato l’indice Next Gen AI alla ricerca di titoli importanti scambiati a sconto. Dei 49 titoli che compongono il benchmark, 38 sono coperti dagli analisti di Morningstar. Dopo il rally del 2023, alcuni di essi sono diventati eccessivamente costosi, come Broadcom AVGO (+77% quest’anno), Arista (+77%) e Palantir Technologies PLTR (in crescita del 211%).

Fino a qualche settimana fa, Advanced Micro Devices AMD era tra le azioni scambiate a sconto, ma dopo il recente rally, che ha esteso i guadagni all’80% nel 2023, le sue valutazioni di mercato sono diventate elevate. Ad ogni modo, Colello sottolinea il potenziale di AMD come attore nel settore dell'intelligenza artificiale, affermando che l’azienda dovrebbe emergere come il produttore di chip per i processori IA numero due alle spalle di Nvidia.

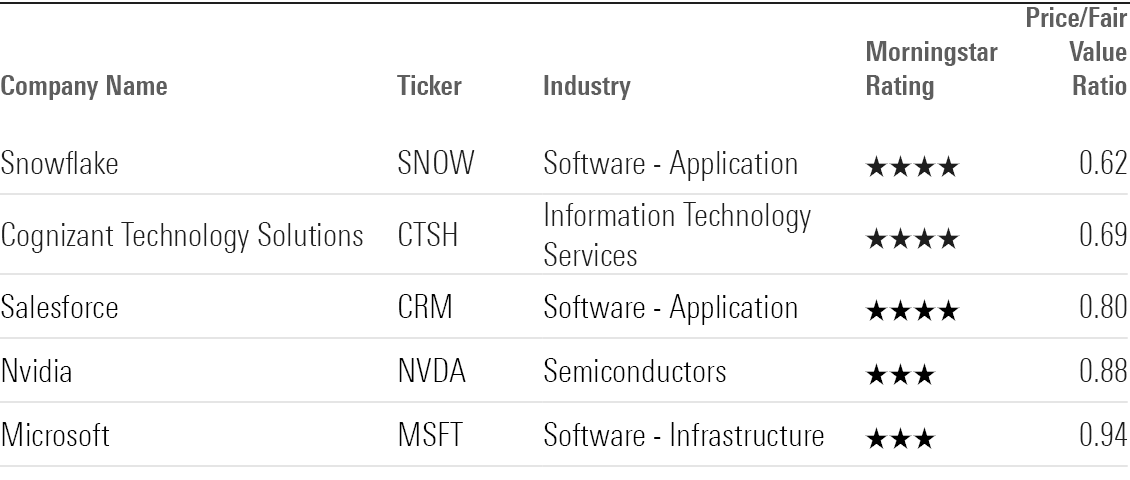

All’interno del paniere che compone l’indice Next Gen AI, sono otto i titoli scambiati ancora a sconto rispetto al fair value e valutati con un rating Morningstar di 4 o 5 stelle. Il titolo più sottovalutato è Snowflake, che viene scambiato con un tasso di sconto del 38%.

Le stock nell'industria dell'intelligenza artificiale

Snowflake

- Fair value: 231,00 USD

- Economic Moat: Assente

"L'ascesa del cloud pubblico ha comportato una crescente necessità di accedere ai dati di diversi database in un unico posto. Un data warehouse può farlo, ma non soddisfa ancora tutte le esigenze di dati del cloud pubblico. Data lake risolve questo problema archiviando i dati grezzi che vengono inseriti nei modelli di intelligenza artificiale per creare approfondimenti. Questi approfondimenti sono ospitati in un data warehouse per essere facilmente interrogati. Snowflake offre una piattaforma data lake e warehouse, che riduce notevolmente i costi per le aziende. Ancora più importante, a nostro avviso, è che la piattaforma di Snowflake è interoperabile su numerosi cloud pubblici. Ciò consente ai carichi di lavoro di Snowflake di essere performanti per i propri clienti senza sforzi significativi per convertire le architetture di data lake e warehouse per funzionare su diversi cloud pubblici", dice Julie Bhusal Sharma, analista azionaria di Morningstar.

Cognizant Technology Solutions

- Fair value: 94,00 USD

- Economic moat: Medio

"Come molte altre società attive nell’industria dei servizi IT, anche Cognizant beneficerà della crescente domanda di implementazione di soluzioni di intelligenza artificiale, che possono essere molto complesse e comportare molti rischi. All’interno del comparto, Cognizant si distingue in quanto è significativamente sottovalutata dal mercato a causa degli errori commessi in passato dal management dell’azienda. Assegniamo a Cognizant un Economic moat nella misura di Medio per effetto del valore dei suoi asset immateriali (intangible asset) e del potere contrattuale che riesce ad esercitare nei confronti dei clienti (switching cost). Gli intangible asset derivano dalla sua competenza tecnica, acquisita attraverso la progettazione di soluzioni aziendali in centinaia di società e perfezionata dopo ogni nuova implementazione. I suoi servizi di intelligenza artificiale ne sono un esempio”, dice Julie Bhusal Sharma, analista azionaria di Morningstar.

Salesforce

- Fair value: 255,00 USD

- Economic moat: Ampio

"Crediamo che Salesforce rappresenti una delle migliori opportunità di investimento a lungo termine nell’industria del software, in particolare perché la società dovrebbe fornire agli investitori un buon equilibrio tra crescita dei ricavi e miglioramento della redditività. Anche se il progresso dei ricavi ha rallentato nel tempo, crediamo che una nuova attenzione all'espansione dei margini di profitto dovrebbe sostenere una forte crescita degli utili negli anni a venire e stimiamo per i prossimi cinque anni un tasso di crescita medio dei ricavi del 12%. Salesforce non ha fatto clamore per annunci sull'intelligenza artificiale, anche perché è del settore da anni. L'azienda, infatti, ha introdotto per la prima volta Einstein (la prima Intelligenza Artificiale completa per il CRM) nel 2016, che da allora è stato incorporato nella piattaforma dell'azienda ed è disponibile in tutti i cloud dell'azienda da anni. Consideriamo l'arrivo di AI Cloud importante sia per Salesforce che per i suoi clienti, poiché consente a questi ultimi di utilizzare modelli linguistici di grandi dimensioni forniti da Salesforce, portati da loro stessi o da fornitori di terze parti, come OpenAI”, dice Dan Romanoff, Senior Equity Analyst di Morningstar.

Nvidia

- Fair value: 480,00 USD

- Economic moat: Ampio

"Nvidia ha un Moat nella misura di Ampio grazie alla sua chiara leadership nelle GPU e negli strumenti hardware e software necessari agli sviluppatori per costruire modelli di intelligenza artificiale. Nel lungo termine, ci aspettiamo che i big del settore tecnologico si sforzino di trovare fonti secondarie o soluzioni interne per ridurre la propria dipendenza da Nvidia nell'intelligenza artificiale, ma molto probabilmente questi sforzi riusciranno solo a ridurre ma non a cancellare il dominio dell'azienda. Nvidia ha assunto da subito un ruolo guida nell'hardware GPU IA, ma, cosa ancora più importante, ha sviluppato una piattaforma software proprietaria, Cuda, che consente agli sviluppatori di utilizzare i GPU di Nvidia per costruire modelli di intelligenza artificiale. Riteniamo che l’azienda abbia un vantaggio hardware e tragga beneficio dagli elevati costi di switch legati all’adozione della piattaforma Cuda, che riducono le probabilità che un altro fornitore di GPU emerga come leader nella formazione sull'intelligenza artificiale”, dice Brian Colello, Sector Director di Morningstar.

Microsoft

- Fair value: 370,00 USD

- Economic moat: Ampio

"Microsoft è uno dei due fornitori di cloud pubblico in grado di offrire un'ampia varietà di soluzioni Platform as a Service/Infrastructure as a Service su larga scala. Grazie al suo investimento in OpenAI, l'azienda è emersa come leader nell'intelligenza artificiale. Inoltre, ha anche ha avuto un grande successo nell'upselling di versioni più costose di Office 365, in particolare includendo funzionalità di telefonia avanzate. Il fulcro della nuova Microsoft, a nostro avviso, è Azure, che stimiamo sia già un business da circa 58 miliardi di dollari e che sia cresciuto a un tasso del 30% nell'anno fiscale 2023. Inoltre, l’azienda può sfruttare la sua massiccia base installata di soluzioni come punto di contatto per il passaggio ad Azure, che è anche un eccellente punto di lancio per le tendenze secolari nell'intelligenza artificiale, nella business intelligence e nell'Internet delle cose, poiché continua a lanciare nuovi servizi incentrati attorno a questi ampi temi. Dopo i buoni dati riportati nell’ultima trimestrale e le guidance per il primo trimestre del 2024, abbiamo aumentato la nostra stima del fair value per Microsoft da 360 a 370 dollari. Il prezzo delle azioni è salito in seguito ai risultati convincenti e ora il titolo è scambiato in linea con la nostra valutazione”, dice Dan Romanoff, Senior Equity Analyst di Morningstar.

Le performance di mercato

Fonte: Morningstar Direct, Morningstar Indexes

Clicca qui per approfondire la metodologia relativa alla ricerca azionaria di Morningstar.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.