Foto AP

-I titoli italiani sono a sconto rispetto a quelli globali, nonostante il rally dei bancari.

-Il rialzo dei tassi e i deflussi dai PIR, per i quali è stata presentata recentemente una proposta di riforma, hanno penalizzato le piccole e medie imprese (PMI) quotate

-Le small e mid cap tendono ad anticipare le recessioni e sovraperformare quando queste sono accertate.

L’ultima stagione delle trimestrali ha confermato il buon stato di salute del settore bancario, tra i protagonisti del rally di Piazza Affari dall’inizio dell’anno. Il comparto potrebbe continuare a muovere i listini anche in seguito alla vendita da parte del Ministero dell’economia e delle finanze (MEF) del 25% della sua partecipazione in Monte dei Paschi di Siena (BMPS), che riapre i giochi riguardo a possibili fusioni o acquisizioni. Ma gli investitori farebbero bene anche non perdere di vista le mid e small cap, che nel 2023 sono rimaste indietro rispetto alle blue chip.

Analizzando i principali indici, emergono due tendenze contrastanti. Da una parte, il Ftse Mib è cresciuto a doppia cifra da inizio anno, toccando quota +23% (al 21 novembre 2023). Dall’altra, la performance è stata scarsa o negativa per tutti gli altri indici di Borsa che sono, tuttavia, maggiormente rappresentativi del tessuto produttivo e industriale del Paese: +5,5% il Mid Cap, - 7% lo Small Cap e -6,8% lo Star. “Il divario da inizio anno tra il segmento STAR e il Ftse Mib è di circa il 30% e rappresenta un unicum da quando esistono questi due indici”, commenta Antonio Amendola, senior fund manager azionario di AcomeA Sgr.

Le small e mid cap hanno toccato il fondo?

Fino alla fine di ottobre, le differenze tra società a larga e medio-piccola capitalizzazione erano decisamente più ampie, poi a novembre qualcosa è cambiato. Nella settimana dal 6 al 10 novembre, i benchmark delle società a medio e piccola capitalizzazione hanno fatto meglio delle large cap e negli ultimi trenta giorni, il FTSE Italia mid cap ha guadagnato quasi il 9% (+8% lo Star), contro il 6,6% del FTSE Mib. “ I titoli di ‘seconda fascia’ potrebbero aver toccato il fondo e ricominciare a recuperare almeno in parte l'ampio ritardo accumulato da inizio anno”, si legge in una nota dell’Advisory team di Cassa Lombarda.

Effetto trimestrali sulle small cap

E’ naturalmente presto per parlare di inversione di tendenza. Come è accaduto sul listino principale, anche su quelli delle small e mid cap, le trimestrali hanno condizionato l’andamento dei titoli. Ad esempio, Reply (REY, società di fornitura di servizi e consulenza), quotata sul segmento Euronext Star Milan, ha guadagnato oltre il 20% nell’ultimo mese (-4% nell’ultimo anno), grazie anche alla spinta che è arrivata dai conti. Gli analisti di Intermonte hanno sottolineato come i margini e la generazione di cash abbia battuto le aspettative e hanno alzato il target price da 124 a 125 euro (report del 15 novembre).

Un altro titolo sotto i riflettori è stato Danieli (DAN), che fa parte dell’indice FTSE Italia mid cap è ha guadagnato il 4,77% nell’ultimo mese (al 21 novembre). La società ha alzato il dividendo dopo un anno in forte crescita. Recentemente ha anche ottenuto importanti ordini di conversione green e decarbonizzazione di impianti siderurgici in Neo Zelanda e in Messico. Secondo gli analisti di Equita Sim, che sul titolo hanno un target price di 36,80 euro (report del 21 novembre), “si conferma il ruolo fondamentale di Danieli nella transizione green del settore siderurgico, grazie a tecnologie best-in-class che garantiscono un vantaggio competitivo rispetto ai peers”.

Infine, anche Brunello Cuccinelli (BC) ha beneficiato dei positivi conti trimestrali e dell’aumento delle stime di crescita del fatturato a fine anno dal 19% a un intervallo compreso tra il 20 e il 22%. Il titolo, che fa parte del FTSE Italia mid cap, ha registrato un aumento del 4,6% nell’ultimo mese e di oltre il 30% da inizio anno. La società del lusso ha raccolto consensi tra gli analisti e recentemente UBS ha aumentato il prezzo obiettivo a 98 euro (da 97) con raccomandazione buy.

Le azioni italiane sono a sconto

Al di là delle trimestrali, l’attenzione degli investitori rimane rivolta alle valutazioni.

I titoli italiani, come ha scritto recentemente Reuters, sono scontati del 50% rispetto a quelli globali. Si tratta del più ampio gap dal 1988. Il rally di quest’anno è stato ampiamente trainato dai bancari, che hanno beneficiato del rialzo dei tassi di interesse, ma questa situazione non durerà per sempre.

Per contro, le società di beni di consumo e industriali più legate all’economia domestica risentono maggiormente delle previsioni di rallentamento della congiuntura. Proprio recentemente, la Commissione europea ha rivisto al ribasso le stime di crescita del Prodotto interno lordo (PIL) italiano per il 2023, da +0,9 a +0,7%.

Intervistato da Morningstar, Alberto Chiandetti, gestore del fondo Fidelity Italy, ha detto che il mercato “nasconde” la performance dei titoli più legati al ciclo economico, soprattutto a media capitalizzazione, i quali sembrano aver già scontato il rallentamento in atto.

Detto in altri termini, le migliori opportunità, oggi, sembrerebbero essere tra i titoli a medio e piccola capitalizzazione. Sulla stessa lunghezza d’onda è Antonio Amendola, gestore senior di AcomeA Sgr, per il quale il segmento ha sottoperformato le blue chip per gli effetti negativi di due “fattori tecnici”.

1) L’impatto del rialzo dei tassi sugli investimenti in PMI

Il primo è la tendenza dei gestori internazionali a disinvestire dalle mid e small cap nelle fasi di risalita dei tassi, per via del forte indebitamento che generalmente hanno queste imprese. “A livello globale, le PMI (piccole e medie imprese, Ndr) fanno spesso ricorso alla leva finanziaria per crescere”, spiega Amendola. “La tendenza a indebitarsi è più tenue in Italia. Basta considerare il rapporto tra debito netto ed Ebidta delle imprese comprese negli indici STAR, Small e Mid Cap di Piazza Affari, decisamente più basso rispetto a quello delle large cap incluse nel Ftse Mib. L’andamento del rapporto tra indebitamento e capacità di generare cassa si spiega anche con la spiccata prudenza gestionale degli imprenditori italiani, i quali da sempre preferiscono mantenere un elevato livello di liquidità delle imprese, anche nei periodi di tassi piatti o negativi”.

2) I deflussi dai PIR deprimono il mercato

Il secondo fattore tecnico, secondo Amendola, riguarda i deflussi dai PIR (Piani individuali di risparmio). In base ai dati Assogestioni, i Pir ordinari hanno registrato riscatti netti per 610 milioni di euro nel secondo trimestre 2023 e il trend negativo è proseguito nei mesi estivi. “I rimborsi nei primi otto mesi dell’anno sono stati pari a 1,8 miliardi di euro circa e ad oggi non sembrano esserci ancora i presupposti per un’eventuale inversione di tendenza”, commenta Andrea Randone, Head of mid small cap research di Intermonte, in una nota del 23 ottobre.

“I PIR sono stati lanciati nel gennaio 2017 per attrarre capitali verso le piccole e medie imprese, che costituiscono da sempre lo scheletro del tessuto industriale italiano. Il beneficio fiscale previsto, a fronte del mantenimento dell’investimento per almeno cinque anni, ha spinto però gli investitori ad adottare un approccio tattico verso questi strumenti”, chiarisce Amendola.

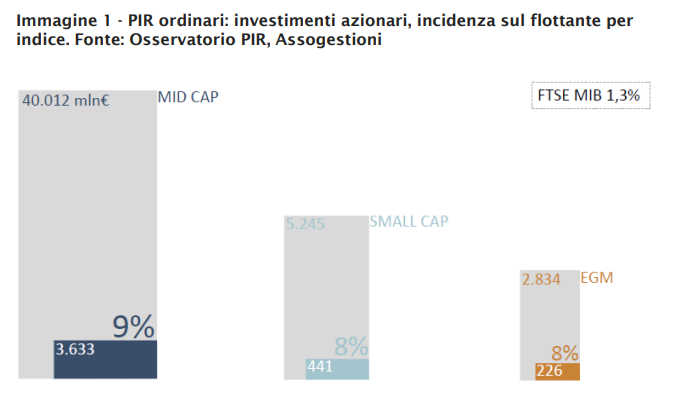

I dati dell’Osservatorio semestrale di Assogestioni aiutano a comprendere l’impatto dei PIR sulle PMI. L’incidenza degli investimenti dei PIR ordinari sul flottante è dell’8% per il mercato Europe Growth Milan (EGM), dedicato alle piccole e medie imprese in cerca di finanziamenti per crescere, e per quello delle small cap. Sale al 9% per le mid-cap. In tutti i casi è superiore al peso sul FTSE Mib che è dell’1,3%.

Se da un lato, i PIR hanno contribuito a rendere il mercato delle piccole imprese più liquido, dall’altro lato, i deflussi impattano negativamente sull’andamento in Borsa di queste aziende. Nei giorni scorsi, il capogruppo della Lega in Commissione Finanze, Giulio Centemero, ha presentato una proposta di modifica alla legge su questi strumenti che prevede, tra l’altro la possibilità di sottoscrivere più PIR ordinari, l’opzione di investire l’ammontare massimo previsto (200 mila euro in 5 anni) in un’unica soluzione, la deducibilità fiscale di una percentuale della somma investita e l’estensione ai PIR ordinari e il ripristino per quelli alternativi del credito di imposta sulle minusvalenze.

“In linea generale, riteniamo essenziale esaminare iniziative che possano prevenire i recenti fenomeni di disinvestimento scaturiti dall'entrata in vigore dei benefici fiscali dopo 5 anni dalla sottoscrizione”, si legge in una nota di Equita sim del 20 novembre. “I deflussi, insieme al contesto macroeconomico complesso, hanno penalizzato le valutazioni delle mid-small cap italiane, che trattano ora a 10.3x-10x il P/E 2023-24E”.

Perché le small e mid cap potrebbero essere a un punto di svolta

Per le PMI, la svolta potrebbe essere vicina. “Tendenzialmente le mid/small cap tendono ad anticipare le recessioni e, al contrario, a sovraperformare quando ormai la recessione è accertata”, spiega Amendola. “Il mercato ora le sta penalizzando molto più di quanto non meritino. Nonostante la recente sottoperformance, per cogliere le opportunità bisogna concentrarsi su quelle aziende che hanno superato le crisi e hanno la capacità di far fronte alle difficoltà guardando al futuro. Bisogna considerare i fondamentali, che al momento non riflettono le valutazioni in Borsa, partendo dalla cassa e dall’indebitamento”.

Tra gli esempi citati da Amendola ci sono Reply, che è stata molto penalizzata dai deflussi dai PIR, Biesse (BSS, macchine industriali per il taglio del legno e del vetro), per la quale il gestore ritiene ci sia una “discrepanza netta tra il prezzo di Borsa e il valore dell'azienda”, eAzienda Bresciana Petroli Nocivelli (ABP), attiva nel facility management e costruzioni di grandi opere, quindi legata molto al PNRR (Piano nazionale di ripresa e resilienza).

Anche per Massimo Trabattoni, responsabile azionario Italia di Kairos Sgr, “quest’ultimo trimestre è un’ottima finestra per l’acquisto selettivo di quelle small e mid cap le cui valutazioni sono al momento compresse per via del recente rialzo tassi, ma che hanno dimostrato la resilienza del proprio modello di business e dei propri margini, in risposta agli shock inflattivi ed ai colli di bottiglia delle supply chain globali degli ultimi mesi”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.