Le critiche al prossimo vertice sui cambiamenti climatici, noto come COP28, sono numerose e riguardano l'incongruenza di ospitare il vertice, che ha lo scopo di mantenere il mondo sulla via del contenimento del riscaldamento globale, in un importante Stato petrolifero, con l'amministratore delegato della compagnia petrolifera nazionale di Abu Dhabi, Adnoc, che presiede l'evento.

Questo ha portato a controversie e rallentato i progressi sulle iniziative più importanti. Ad esempio, il fondo per le "perdite e i danni" destinato alle nazioni in via di sviluppo più colpite dal cambiamento climatico è bloccato da disaccordi.

I titoli petroliferi si preparano a un futuro più caldo

Allo stesso tempo, la principale società di combustibili fossili, ExxonMobil XOM, ha recentemente annunciato l'acquisizione di Pioneer e Chevron CVX l'acquisto di Hess. Queste aziende scommettono non solo su una continua e solida domanda di petrolio, ma anche su prezzi robusti: l’estimated breakeven per-barrel oil price per giustificare questi acquisti si colloca tra i 70 e gli 80 dollari, un valore superiore alle previsioni a lungo termine degli analisti azionari di Morningstar, che stimano un prezzo del petrolio di 60 dollari al barile.

In questo contesto, non c'è da stupirsi che si stia ancora discutendo se la conferenza possa portare avanti il suo obiettivo di mantenere il mondo sulla strada per limitare il riscaldamento globale a 1,5 gradi Celsius entro la fine del secolo. Se non ci riuscisse, cosa potrebbe comportare per la domanda e l'offerta di petrolio? In questo articolo esploreremo i potenziali scenari alternativi al net zero e quali compagnie petrolifere e del gas sembrano essere ben preparate per un clima futuro più caldo.

Il mondo che vogliamo e il mondo come potrebbe essere

Sono un grande appassionato di football universitario e un orgoglioso ex alunno dell'Università di Notre Dame. Mi piacerebbe molto vedere Notre Dame vincere il campionato nazionale ogni anno. Ma sono anche realista e non sono certo disposto a scommetterci sopra.

Gli investimenti sono simili. Dopo tutto, il net zero è un obiettivo meritevole, sostenuto dalla scienza, dal sentimento delle giovani generazioni e da vari gruppi di interesse. Offre una visione speranzosa del futuro, che condivido. Ma come investitori, è bene prepararsi a molteplici scenari, alcuni dei quali non soddisfano le mie speranze. Quindi, così come non scommetterei la casa sulla vittoria dei Fighting Irish, cerco di essere lucido sulle diverse strade che il futuro climatico potrebbe seguire e sulle implicazioni per gli investimenti che potrebbero avere.

La domanda di petrolio probabilmente diminuirà entro il 2050, ma forse non di molto

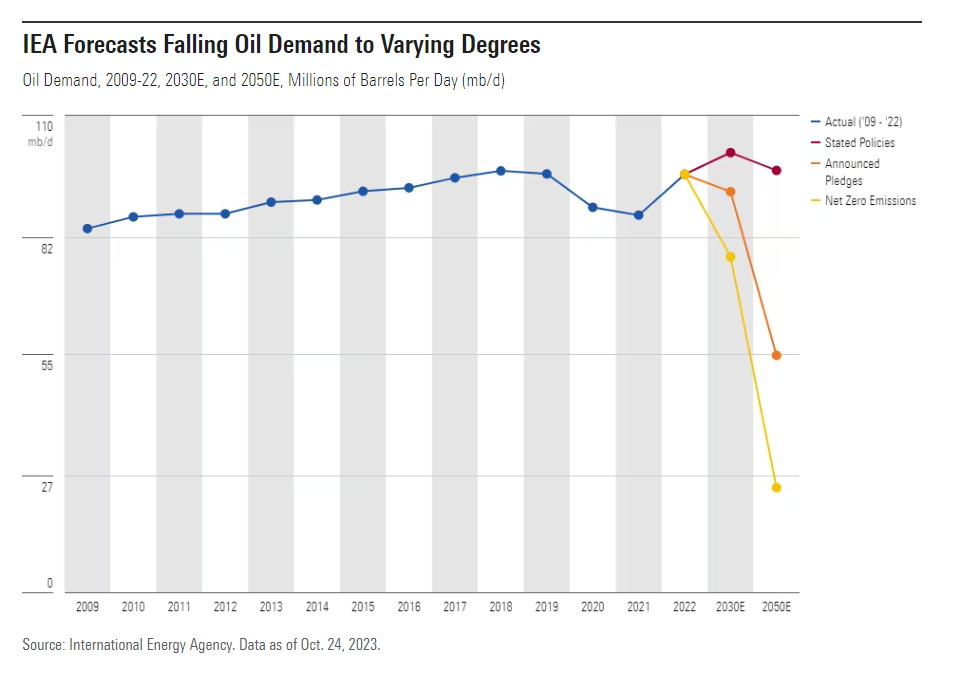

Di quali scenari stiamo parlando? Il World Energy Outlook dell'Agenzia Internazionale dell'Energia (AIE) ne presenta tre potenziali per l'energia globale.

1. Azzeramento emissioni nette: prevede una massiccia riduzione della domanda di petrolio e della conseguente produzione di carbonio entro il 2050.

2. Stated policies: le attuali politiche energetiche dichiarate dai governi, che prevedono un calo minore della domanda di petrolio.

3. Announced Pladges: sono gli impegni annunciati dalle nazioni, che è una via di mezzo tra i primi due.

L'AIE osserva che il percorso di emissioni nette zero limiterebbe il riscaldamento globale a meno di 1,5 gradi Celsius entro il 2100, ma avverte anche che questo scenario è diventato meno probabile negli ultimi anni. Secondo le stime, lo scenario Announced Pledges porterebbe a un riscaldamento di 1,7 gradi, mentre lo scenario Stated Policies è destinato a far salire le temperature di 2,4 gradi.

Perché questi percorsi non dipingono un quadro più roseo? In una parola: la domanda. Certo, l'ultimo outlook dell'AIE stimava per il 2030 una domanda compresa tra 77,5 e 101,5 milioni di barili al giorno, che a metà percorso rappresenterebbe un calo di circa il 7% rispetto al livello dello scorso anno. Ma l'estremità superiore dell'intervallo suggerisce ancora una crescita. Entro il 2050, l'AIE prevede un calo minimo, con una domanda di 97,4 milioni di barili al giorno che supererà di poco i 96,5 milioni di barili al giorno del 2022.

In altre parole, nonostante l'impegno di molte parti interessate a ridurre le emissioni di carbonio e il consumo di petrolio, la limitata forza di volontà politica e la resistenza dei produttori di petrolio e di gas rendono improbabile il raggiungimento del net zero. Di conseguenza, gli investitori dovrebbero essere disposti a riconsiderare le aziende della catena del valore del petrolio che in precedenza si ritenevano impreparate a un futuro in cui la domanda di petrolio sarebbe diminuita in modo sostanziale.

Titoli del settore petrolifero e del gas pronti ad affrontare il rischio climatico

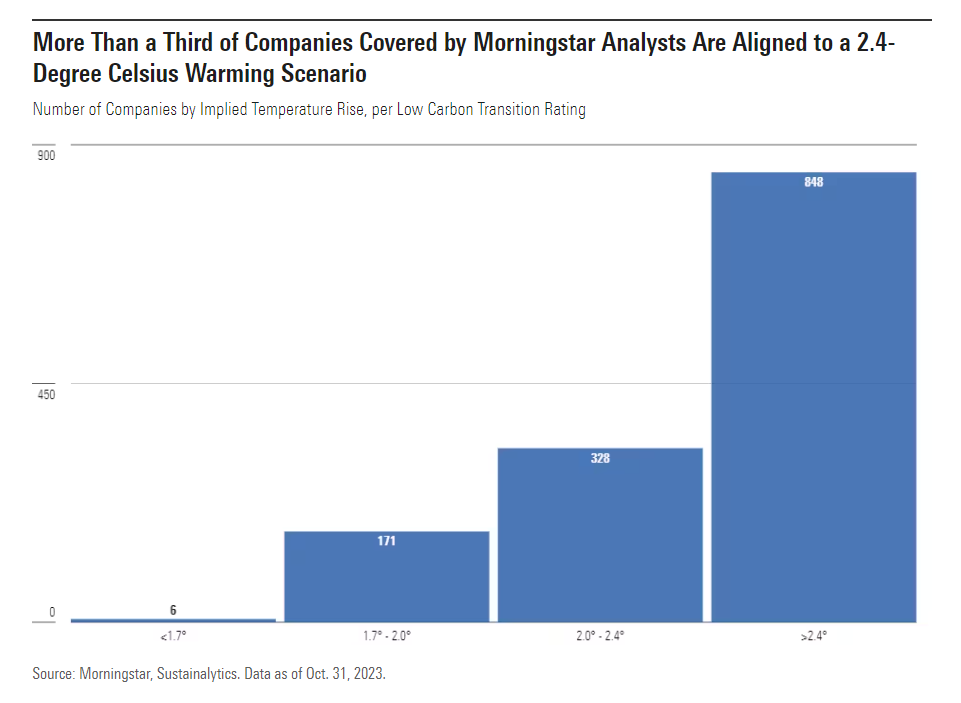

Un modo per esaminare la preparazione delle compagnie petrolifere ai vari scenari è rappresentato dagli impegni assunti per ridurre la produzione di carbonio. In questo caso, possiamo utilizzare il Low Carbon Transition Rating (LCTR) di Morningstar Sustainalytics, che misura gli impegni di riduzione delle emissioni di carbonio delle aziende e assegna un aumento implicito (ITR) della temperatura in base all'entità di questi impegni.

Secondo l'LCTR, nessuna società seguita dagli analisti azionari di Morningstar ha un ITR inferiore a 1,5 gradi, il che significa che nessuna è pienamente preparata a passare a un'economia a zero emissioni. Ma la perfezione potrebbe essere nemica del progresso. Circa il 37% delle società coperte - tra cui un terzo delle società energetiche analizzate - ha assunto impegni di riduzione delle emissioni di carbonio che le pongono sulla strada di un riscaldamento inferiore a 2,4 gradi, in linea con il futuro delineato dallo scenario Stated Policies dell'AIE.

Cosa significa questo per gli investitori? Se il net zero è davvero irraggiungibile e il mondo si orienta verso un obiettivo di temperatura più elevato, i piani di transizione di queste aziende verso un futuro al di sotto dei 2,4 gradi sono meno disallineati e probabilmente presentano meno rischi, rispetto ad altre aziende i cui piani implicano aumenti di temperatura più elevati.

A dire il vero, non è che le aziende preparate a fronteggiare uno scenario di 2,4 gradi siano fuori pericolo. Se il futuro dovesse evolversi in questo modo, dovremmo probabilmente aspettarci un maggior numero di rischi climatici come incendi boschivi, inondazioni o uragani. Questi eventi possono provocare danni fisici significativi alle infrastrutture e perdite di produttività per le aziende, che Sustainalytics valuta su una scala di cinque punti: Significativamente sotto la media, sotto la media, media, sopra la media e significativamente sopra la media.

Prendendo in considerazione queste valutazioni del rischio fisico, possiamo individuare le aziende che non solo sono preparate per lo scenario di 2,4 gradi, ma non si prevede che subiscano gravi danni ai loro beni fisici o alle infrastrutture.

Il caso di TC Energy, Diamondback e Tenaris

In definitiva, ho individuato tre società del settore petrolifero e del gas che sono pronte ad affrontare uno scenario di riscaldamento di 2,4 gradi, che scambiano a valutazioni interessanti e che difficilmente rischiano di subire pesanti danni agli asset fisici.

- L’azienda canadese di gasdotti TC Energy TRP

- Il produttore di attrezzature petrolifere Tenaris TS

- Il produttore del bacino permiano Diamondback Energy FANG

Ogni azienda ha assunto impegni di riduzione delle emissioni di anidride carbonica che, secondo gli analisti di Sustainalytics, sono allineati con un aumento della temperatura inferiore a 2,4 gradi, un rischio degli asset fisici classificato come medio o inferiore alla media nella maggior parte delle categorie e un rapporto prezzo/stima del valore equo inferiore a 1,0.

Conclusioni

Nonostante i governi, le autorità di regolamentazione, gli investitori e le altre parti interessate spingano per una continua riduzione delle emissioni di carbonio, continua il dibattito sulla capacità del mondo di azzerare le emissioni nette e, in definitiva, di limitare il riscaldamento globale a 1,5 gradi Celsius entro il 2100. Se questo obiettivo diventasse insostenibile a causa di una domanda di petrolio sempre elevata, gli investitori dovrebbero considerare gli impegni delle aziende e i danni fisici di potenziali rischi climatici. La ricerca di azioni preparate a uno scenario in cui la domanda di petrolio diminuisca solo in minima parte nei prossimi decenni, abbinata a valutazioni interessanti, consente agli investitori di considerare i rischi ambientali pur cercando di ottenere rendimenti ragionevoli.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.