-Tra i fondi sulle energie pulite solo il 53% ha una intensità di carbonio inferiore all’indice azionario globale.

-Solo il 25% dei fondi sui green bond è esposto alle fonti fossili meno di un paniere azionario globale.

-Le aziende nei portafogli dei fondi climatici sono lontani dal target net zero.

Se pensate che i fondi con mandati climatici non inquinino vi sbagliate. Uno studio Morningstar rivela che su 1.156 strategie di questo tipo analizzate, la maggioranza (63%) ha una intensità di carbonio inferiore a un paniere tradizionale di titoli globali, misurato dal Morningstar Global Target Market Exposure index. Ma c’è una percentuale ancora significativa che è ha livelli superiori.

L’intensità di carbonio, che viene calcolata come rapporto tra le emissioni e i ricavi di un’azienda, è più alta per i fondi Carbon solution (investono in società che contribuiscono alla transazione low carbon attraverso i loro prodotti e servizi e che quindi ne traggono vantaggio) e Clean energy (specializzati sulle energie rinnovabili).

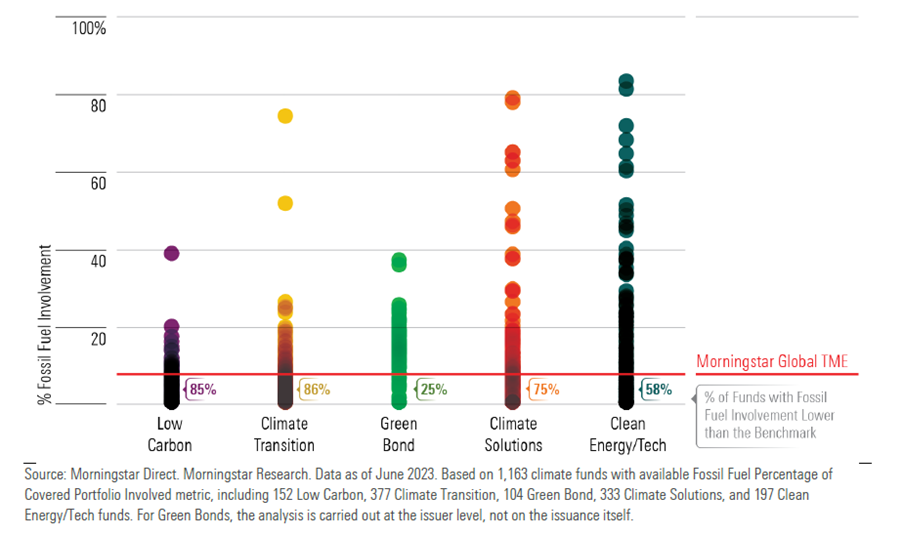

Strategie climatiche con la più alta intensità di carbonio

La tabella qui sotto mostra come si comportano i fondi presenti nelle diverse strategie climatiche a confronto con l’indice Morningstar Global TME. Tra i comparti specializzati sulle energie pulite, solo il 53% ha una intensità di carbonio inferiore al benchmark, percentuale che scende al 43% per quelli Climate solution, ma sale al 77% per i Low carbon fund (investono in titoli con bassa carbon intensity) e al 76% per i Climate transition (sono specializzati in aziende che considerano il climate change nella strategia di business).

Carbon Intensity for All Fund Groups Versus Morningstar Global Target Market Exposure Index (tCO2/USD Million)

“Ciò riflette il fatto che, accanto a pure-player nel settore delle energie rinnovabili come i produttori di sistemi solari fotovoltaici SolarEdge Tech (SEDG) ed Enphase Energy (ENPH), che ottengono un punteggio basso in termini di intensità di carbonio, molti portafogli Climate Solutions e Clean Energy/Tech investono in imprese più diversificate che gestiscono attività ad alta intensità di carbonio”, spiega Hortense Bioy, direttore globale della ricerca sulla sostenibilità di Morningstar.

“Queste società, attualmente ad alte emissioni, saranno i motori principali della transizione verso un'economia a basse emissioni di carbonio”. Un esempio è la danese Ørsted (ORSTED) che ha notevolmente migliorato il suo carbon footprint negli ultimi anni, disinvestendo dal settore del petrolio e del gas, riducendo la dipendenza dal carbone e investendo nell’energia eolica. Questo in un’industria, quella delle utilities elettriche, che ha alte emissioni inquinanti.

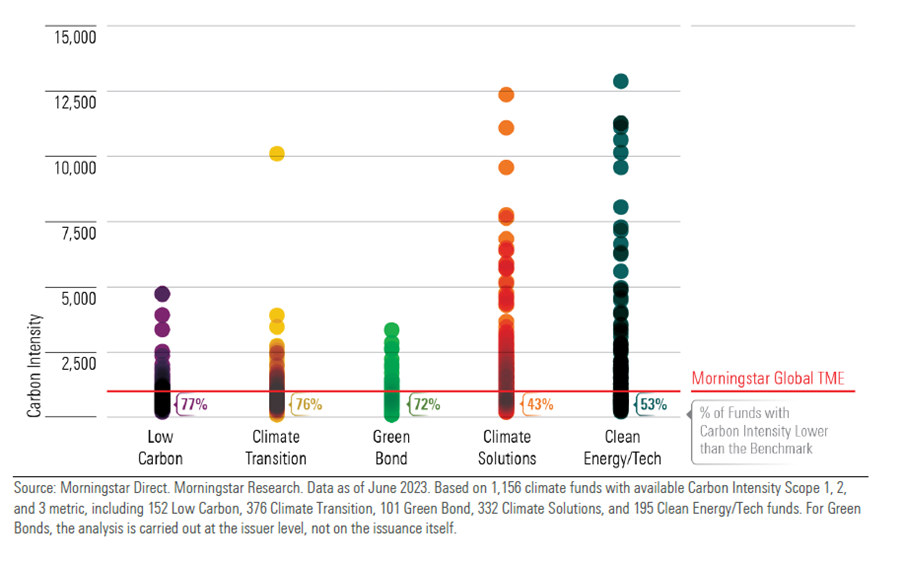

I fondi climatici più coinvolti nelle fonti fossili

Un’altra metrica per comprendere il perché i fondi climatici “inquinano” è il coinvolgimento in attività legate alle fonti fossili, come la produzione di petrolio o gas o l’estrazione di carbone termico. Lo studio Morningstar rivela che la maggior parte delle strategie climatiche ha un’esposizione alle fonti fossili inferiore all’indice azionario globale, ma solo il 25% dei fondi sui green bond e il 58% di quelli sulle energie alternative rispetta questo criterio. Anche in questo caso, la ragione è la presenza di utilities in portafoglio, che investono nelle rinnovabili, ma dipendono ancora pesantemente dalle fonti fossili. Ad esempio, NextEra Energy (NEE), uno dei principali costruttori e gestori di parchi eolici e solari negli Stati Uniti, ricava ancora parte del suo mix energetico dai combustibili fossili (carbone termico, petrolio e gas) e costruisce e gestisce gasdotti.

Percentage of Fossil Fuel Involvement Versus Morningstar Global Target Market Exposure Index

Strategie che investono in soluzioni climatiche

Se da un lato, l’investitore attento alle questioni climatiche deve mettere in conto di avere aziende con intensità di carbonio elevata in portafoglio, dall’altro può puntare su fondi che investono in soluzioni climatiche, come la generazione di energie pulite, l’efficienza energetica, le tecnologie per i trasporti green e l’edilizia verde. Secondo lo studio Morningstar, l’86% dei comparti Climate solution e il 95% di quelli Clean energy ha un’esposizione a queste attività superiore all’indice azionario globale. Uno dei titoli più presenti in questi portafogli è EDP Renovaveis SA (EDPR), sviluppatore di energie rinnovabili che costruisce, possiede e gestisce impianti elettrici. Questa società si concentra quasi esclusivamente sull'eolico (onshore e offshore) e sul solare.

Aziende lontane dal target net zero

Il fatto che i fondi climatici continuino ad inquinare non stupisce se si considera che nessuna azienda tra le principali presenti nei loro portafogli ha un ITR (Implied Temperature Rise) pari o inferiore a 1,5°C, il che significa che non sono in linea con l’obiettivo degli Accordi di Parigi.

L’ITR è un indicatore calcolato da Morningstar Sustainalytics, che insieme al “grado di allineamento” alla traiettoria di limitare a 1,5° C l’innalzamento delle temperature, costituisce il Morningstar Low Carbon transition rating (LCTR), un giudizio che fornisce agli investitori una valutazione science-based e prospettica dell’allineamento di una società alla traiettoria di azzeramento delle emissioni entro il 2050 (target net zero).

In base alle analisi Morningstar, le principali società presenti nelle strategie low carbon risultano nel complesso le più lontane dalla traiettoria di 1,5° C (in termini di valori medi), ma non mancano le eccezioni, tra cui Redeia Corporacion (RED), proprietaria della rete elettrica spagnola. I fondi sulle energie alternative appaiono più in linea con COP21, grazie soprattutto a società come Ørsted, che ha solidi piani manageriali per la transizione climatica, e First Solar (FSLR), che ha istituito un piano di incentivi relativo alle performance sulla riduzione dei gas serra, è trasparente sui dati relativi alle emissioni ed è leader nelle rinnovabili.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)