Charlie Munger, morto martedì all’età di 99 anni, era conosciuto come il socio di Warren Buffett, sebbene fosse anche lui un formidabile investitore.

Munger incontrò Buffett per la prima volta nel 1959 tramite un amico comune. Edwin Davis, un medico di Omaha, loro città natale nel Nebraska, disse a Buffett nel 1957 che si fidava di lui per la gestione del denaro perché gli ricordava qualcuno chiamato Charlie Munger. "Beh, non so chi sia Charlie Munger, ma mi piace", rispose Buffett a Davis. Due anni dopo, Davis organizzò un incontro tra i due e da lì è nato il loro sodalizio.

Munger era originariamente un avvocato. Ha fondato la propria società di investimento nel 1962 e da allora ha continuato a sovraperformare il mercato nei 13 anni successivi, aumentando il valore del suo portafoglio a un tasso medio annuo del 19,8% (contro il 5,0% dell’indice Dow Jones Industrial Average).

Nel 1978, Munger divenne vicepresidente della Berkshire Hathaway. A Munger viene riconosciuto il merito di aver contribuito a cambiare l’approccio di investimento di Buffett, dall’acquisto di società valutate a prezzi economici e spesso di bassa qualità, all’acquisto di grandi aziende a prezzi ragionevoli.

Nell’ottobre scorso, Munger ha rilasciato una rara intervista al podcast Acquired nella quale ha offerto ottimi spunti di riflessione su una serie di argomenti di investimento.

L’approccio agli investimenti di Munger e Buffett

In quell’occasione, Munger fornì una visione chiara del modo in cui Buffett si avvicina al mercato azionario:

“Warren non ha mai giocato d’azzardo, ma ha sempre voluto le probabilità dalla sua parte. Ci sono molti investitori famosi che hanno iniziato come giocatori d’azzardo: mi vengono in mente Edward Thorp, Bill Gross e Jeff Yass. Buffett ha adottato la mentalità del giocatore d’azzardo esperto scommettendo quando le probabilità erano in gran parte a suo favore”.

Per quanto riguarda il suo approccio agli investimenti, Munger diede una risposta sorprendente. Sebbene fosse noto per apprezzare le azioni che guadagnano alti rendimenti sul capitale per lunghi periodi, Munger riconobbe che non è l’unico modo in cui investiva:

“Studio solo due tipi di aziende. Sono un grande seguace di Ben Graham... quindi se qualcosa costa davvero poco, anche se è un'azienda scadente, sono disposto a prenderla in considerazione, almeno per un po'. Lo faccio occasionalmente. L’ho fatto solo una o due volte nella mia vita per ottenere grandi guadagni, e basta. Non è per niente facile.

… il secondo tipo di aziende è rappresentato dalle grandi aziende di marca. Il segreto, in questo caso, sta nell’acquistarle al giusto prezzo, ma questo si verifica in rare occasioni”.

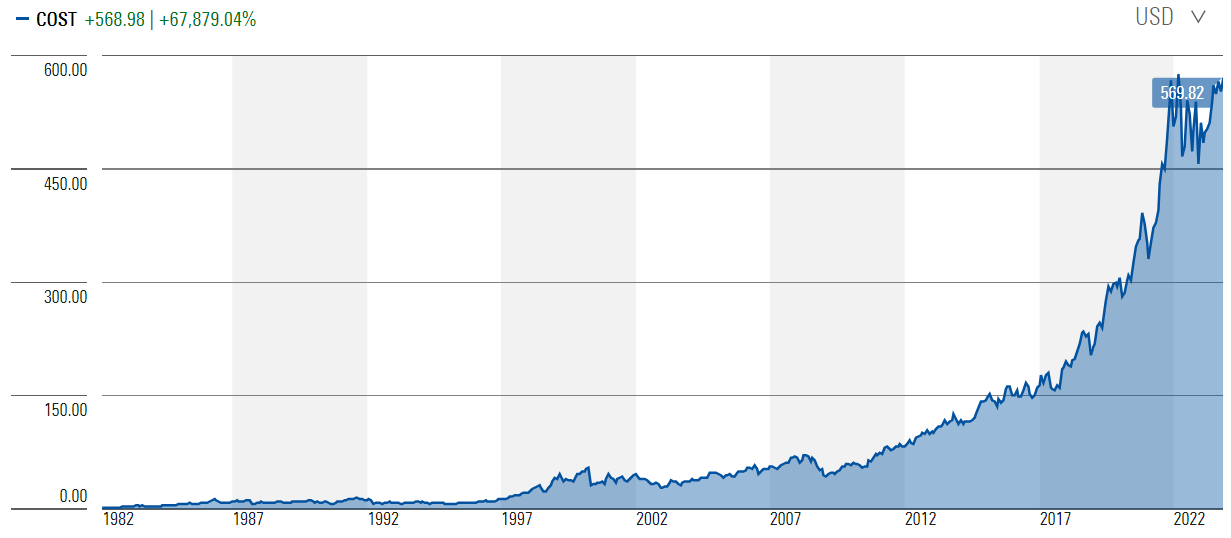

Il grande errore Costco

Nel 1997, Costco COST offrì a Buffett un posto nel consiglio di amministrazione, ma lui rifiutò. Buffett suggerì a Costco di chiedere a Munger, che invece accettò.

Munger cercò di convincere Buffett a investire in Costco, ma non funzionò. Il motivo: “A Warren non piacciono i retailer”. A quanto pare, Buffett aveva visto molte aziende di vendita al dettaglio fallire, compresi i grandi magazzini Sears, e pensava che fosse un business difficile dal quale poter guadagnare.

Munger la pensava diversamente e riconobbe subito che Costco aveva un modello di business incredibile:

“Vendevano a un prezzo inferiore rispetto a chiunque altro in America e lo facevano in negozi grandi ed efficienti. I parcheggi erano numerosi e più larghi della media. Facevano tutto bene. Realizzavano grandi volumi di vendita e davano vantaggi speciali alle persone che acquistavano nei loro negozi sotto forma di punti premio”.

Come si diventa un buon retailer

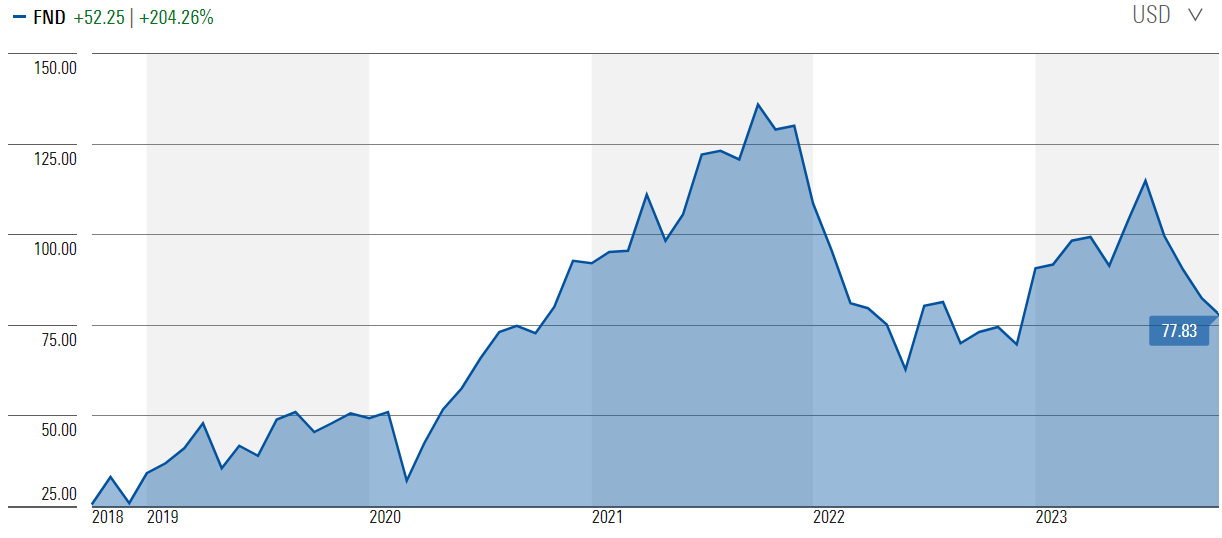

Munger affermò che Home Depot HD aveva preso il modello di business di Costco e lo aveva applicato all’industria del fai da te, e credeva anche che esistesse un imitatore di Costco più moderno in un'azienda più piccola chiamata Floor & Decor FND. Come suggerisce il nome, l'azienda vende pavimenti, offrendo una vasta scelta in ampi magazzini e a prezzi economici.

A Munger è stato chiesto se avesse mai considerato Nike NKE come un possibile investimento, ma lui ha risposto di averla rifiutata perché si tratta di un’azienda di “stile". Munger non approfondì questo aspetto, anche se sospetto che ciò a cui alludeva fosse che queste società di “stile” abbiano prospettive future difficili da prevedere. Dunque, il tipo di attività in cui non gli piaceva investire.

Munger preferiva le aziende al dettaglio capital-light, con utili prevedibili e alta capacità di determinazione dei prezzi.

“… abbiamo avuto la fortuna di acquistare See’s Candies per 20 milioni di dollari come prima acquisizione. Abbiamo scoperto abbastanza rapidamente che potevamo aumentare il prezzo ogni anno del 10% senza che a nessuno importasse. Non abbiamo realizzato un aumento dei volumi, ma abbiamo aumentato i profitti. Possiamo dire che è stato un investimento molto soddisfacente. Inoltre, l’azienda non richiedeva alcuna iniezione di nuovo capitale”.

L’investimento di Berkshire in Apple

L’investimento recente di Buffett di più alto profilo è stato quello in Apple AAPL. Berkshire ha acquistato per la prima volta una quota di AAPL nel 2016 e ora il titolo pesa per quasi il 50% del valore di mercato del suo portafoglio.

Le parole di Munger sulla lezione che si può trarre dall’approccio agli investimenti di Berkshire sono interessanti:

“Ciò che gli investitori hanno imparato è che tutti abbiamo bisogno di una partecipazione significativa nelle migliori 12 aziende al mondo. Ce ne servono almeno due o tre. Apple era una perfetta candidata per essere in questo elenco”.

Quando sei un grande investitore come Berkshire, sembra logico dover investire in alcune di queste grandi società tecnologiche per non correre il rischio di sottoperformare il mercato, ma il motivo per cui Berkshire ha scelto Apple è legato alla sua valutazione, poiché il rapporto Price/Earning del titolo era sceso a circa 10 volte quando Berkshire ha aperto la sua posizione.

L’investimento di Buffett nelle società giapponesi

L’altro recente successo di Buffett è arrivato dal Giappone. Nel 2020, Berkshire ha iniziato a investire in società giapponesi e ora mantiene delle partecipazioni in cinque di esse: Mitsubishi, Mitsui, Itochu, Marubeni e Sumitomo.

Munger dichiarò che all’epoca, in Giappone, si poteva prendere in prestito denaro allo 0,5% per 10 anni e questi titoli avevano asset a basso costo e avevano un dividend yield del 5%. Fattori, questi, che li rendevano investimenti facili.

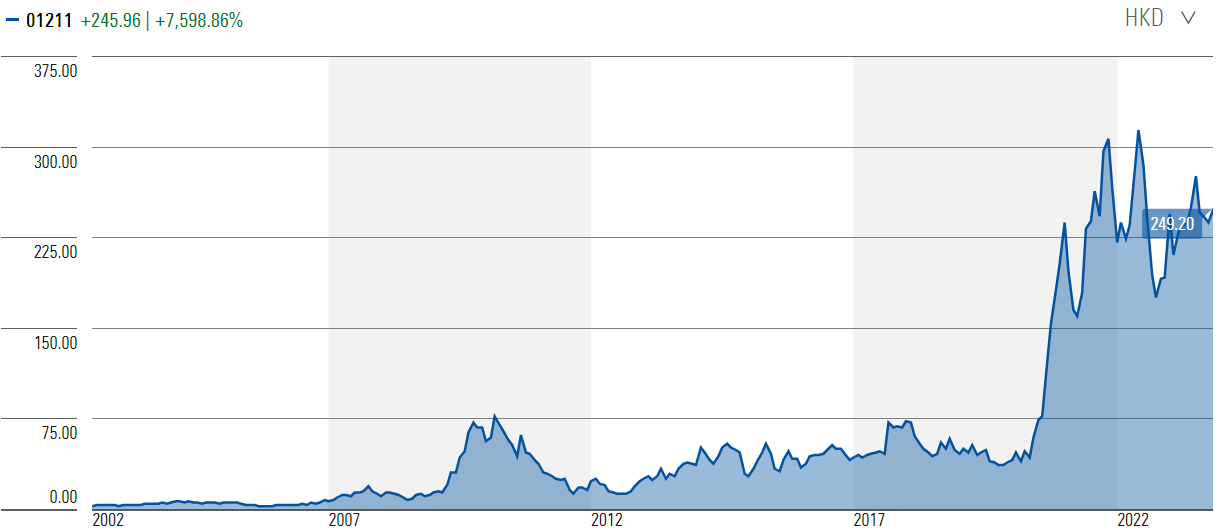

Perché a Munger piaceva la Cina?

Munger era un investitore di lunga data in Cina e ha convinto Buffett a investire nella casa automobilistica BYD nel 2008. Da allora, Munger ha definito questa una delle migliori decisioni che abbia mai preso. Munger affermò che il fondatore di BYD, Wang Chuanfu, è un genio e che è più bravo di Elon Musk nel creare cose.

Munger era un forte sostenitore della Cina:

“La mia idea sulla Cina è che: l’economia cinese ha migliori prospettive per i prossimi 20 anni rispetto a quasi qualsiasi altra grande economia; le aziende leader cinesi sono più forti e migliori di qualsiasi altra azienda leader nel resto del mondo. In più, sono disponibili a un prezzo molto più conveniente.

Per questi motivi sono disposto a sopportare un po’ di rischio legato alla Cina. Quanto sia grande questo rischio? Beh, non mi interessa, forse il 18% o qualcosa del genere”.

La forza delle parole

Munger era noto per i suoi modi schietti e non si tirava indietro su alcuni argomenti. Uno di questi riguardava il miliardario americano John Malone, proprietario, tra le altre cose, della Formula 1 e della squadra di baseball degli Atlanta Braves. Munger disse che non gli piacevano le “manipolazioni estreme” di Malone, compresi i suoi famosi metodi per ridurre al minimo le tasse nelle sue società quotate.

Munger disse anche di sentirsi a disagio con gli investitori che utilizzano principalmente algoritmi come il famoso hedge fund, Renaissance Technologies. Secondo lui, questi fondi realizzano profitti minori con maggiori volumi e l’unico modo che hanno per continuare a ottenere buoni rendimenti è attraverso l’uso di una leva finanziaria sempre maggiore, cosa “che io stesso non gestirei”.

James Gruber, assistant editor di Firstlinks e Morningstar.com.au, è l'autore di questo articolo. Una versione precedente è stata pubblicata il 17 novembre 2023.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.