- A novembre, gli indici delle compagnie aurifere hanno sovraperformato l’oro fisico.

- Gli investitori sono stati freddi nei confronti degli ETC sull’oro e il clima di apatia ha penalizzato i titoli auriferi.

- Secondo gli analisti, le valutazioni dei titoli auriferi sono interessanti.

L’oro ha sfondato quota 2 mila dollari l’oncia a ottobre ed è tornato a rafforzarsi nelle ultime settimane di novembre. I titoli auriferi sono in ritardo rispetto al rally del metallo prezioso, ma qualcosa sta cambiando.

Il divario tra oro e compagnie minerarie è evidente se guardiamo l’andamento degli ETC (Exchange traded commodity) fisici sull’oro e quello degli strumenti che investono nell’industria aurifera. Il grafico qui sotto mette a confronto l’ETC iShares Physical Gold con l’ETF iShares Gold Producers. Il primo guadagna il 9,7% in euro dall’inizio dell’anno, mentre il secondo il 6,8% (al 30 novembre). Il grafico mostra anche come la differenza fosse di gran lunga maggiore fino al 24 novembre, quando il secondo ha chiuso gran parte del gap rispetto al primo.

“L’oro sale a causa dell’incertezza geopolitica”, spiega Imaru Casanova, gestore specializzato sui metalli preziosi di VanEck. “A ottobre l’oro ha dimostrato il suo ruolo storico di investimento rifugio, di copertura contro l’incertezza dei mercati, la volatilità e il rischio geopolitico e di bene che offre protezione in presenza di un livello elevato di pericolo e paura”.

Il rally dell’oro

Il 5 ottobre, l’oro ha toccato il minimo mensile di 1.820 dollari l’oncia, poi è risalito dopo l’attacco di Hamas nei confronti di Israele, superando i 2 mila dollari il 27 ottobre. Alla fine del mese il prezzo si è attestato a 1.983,88 dollari, registrando un guadagno del 7,32% (+135,26 dollari l’oncia) in trenta giorni. Dopo una battuta di arresto la corsa è ripresa a metà novembre, quando il metallo prezioso ha di nuovo sfondato quota 2 mila, chiudendo il periodo sopra tale soglia.

“I titoli auriferi hanno tenuto il passo dell’oro nella prima parte del rally (di ottobre); tuttavia, proprio quando l’oro si stava avvicinando a 2.000 dollari, a sorpresa, hanno perso vigore e hanno ceduto metà dei loro guadagni precedenti”, continua Casanova. Il NYSE Arca Gold Miners Index, che traccia la performance delle più grandi compagnie aurifere al mondo, ha registrato un incremento del 4,2% a ottobre. A novembre, l’andamento è stato decisamente migliore con un rialzo di oltre l’11%, un risultato migliore di quello dell’oro fisico (+3,8%), grazie soprattutto ai guadagni nella seconda parte del mese (fonte Google Finanza) .

I titoli auriferi battono l’oro dal 2015

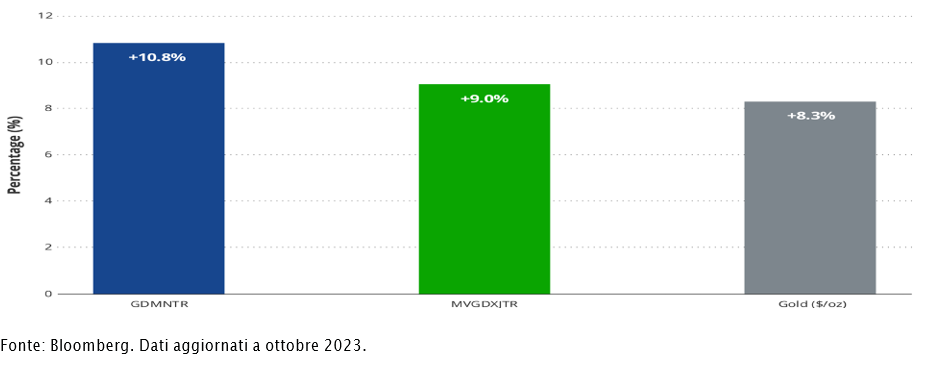

Il sorpasso dei titoli auriferi sul metallo giallo a novembre crea opportunità per gli investitori? Per rispondere alla domanda, bisogna andare oltre i movimenti degli ultimi mesi. Storicamente, i titoli auriferi hanno una forte correlazione con la materia prima. L’analisi di VanEck, che pone l’inizio dell’attuale mercato rialzista dell’oro a fine 2015, mostra che le compagnie minerarie hanno sovraperformato nel periodo considerato, nonostante quello che sta succedendo quest’anno. Nel grafico qui sotto sono messi a confronto l’indice NYSE Arca Gold Miners e l’MVIS Global Juniors Gold Miners index (composto dalle small cap più liquide del settore) con l’andamento dell’oro fisico.

Titoli auriferi rispetto all’oro: Ritorno totale annualizzato dall’inizio dell’attuale mercato rialzista dell’oro (dicembre 2015)

Questa miglior performance è spiegata dall’effetto leva. “Per ogni variazione del prezzo dell’oro, il flusso di cassa operativo generato da queste società aumenta (o diminuisce) di una percentuale molto maggiore”, spiega Casanova. “Prendiamo ad esempio Alamos Gold (AGI). La società stima che un aumento del 5% del prezzo dell’oro (circa +100 dollari/oncia) si tradurrebbe in un incremento di quasi il 30% del free cash flow nel 2024”.

In altri termini, generalmente gli investitori scelgono le azioni aurifere, pur nella consapevolezza dei rischi delle attività minerarie, per poter avere ritorni amplificati quando il metallo giallo si apprezza molto. Ma questo non accade sempre e il 2023 ne è un esempio. VanEck ha individuato quattro fattori che hanno contribuito al divario tra l’oro e le compagnie minerarie da gennaio.

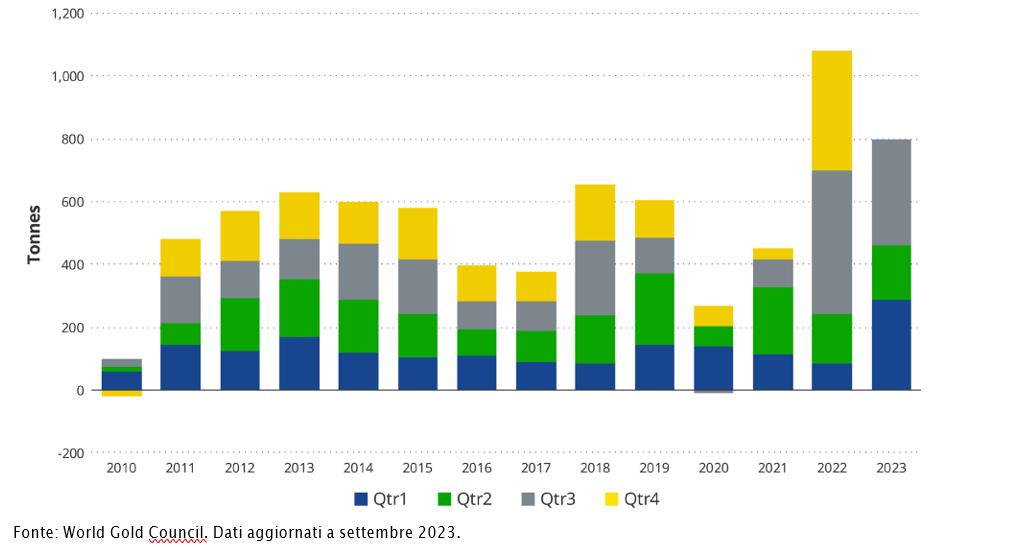

1) La domanda delle banche centrali

Il driver principale dell’aumento delle quotazioni dell’oro sono stati gli acquisti da parte delle banche centrali, che – si stima – potrebbero superare quelli del 2022. Questi istituti, però, non comprano le azioni, perché sono interessate al bene fisico.

Acquisti netti di oro da parte delle Banche centrali

2) L’inflazione da costi

Nonostante l’inflazione mostri segnali di rallentamento, gli analisti stimano che i costi medi complessivi del settore nel 2023 saranno superiori del 5-8% rispetto al 2022. “Sebbene il prezzo dell’oro abbia contribuito a sostenere i margini, il mercato sembra insoddisfatto della mancanza di un’espansione significativa degli stessi”, spiega il gestore. “Queste preoccupazioni si sono probabilmente accentuate in ottobre, a seguito delle revisioni negative delle guidance 2023 da parte di Newmont (NEM), la più grande società di estrazione aurifera al mondo”.

3) Mercati azionari in ribasso a ottobre

A volte, all’inizio delle fasi di calo dei mercati azionari, i titoli auriferi sono trascinati al ribasso al pari di quelli di altri settori industriali. In effetti, ottobre è stato un mese negativo per i listini internazionali, con l’indice Morningstar Global markets che ha perso il 2,84% in euro e l’indice Morningstar USA in discesa di oltre il 2%. A novembre, però, c’è stato un recupero dei titoli azionari (+14% l’indice Morningstar Global TME), compresi quelli auriferi, per cui appare difficile dire se l’andamento di ottobre rappresenti un punto di svolta o un caso isolato.

4) I rischi specifici di singoli Paesi

Gli investitori in compagnie minerarie (non solo aurifere) devono mettere in conto i rischi dovuti a scelte politiche nei Paesi (soprattutto emergenti) in cui avviene la maggior parte dell’estrazione. A ottobre, ad esempio, il governo panamense ha annunciato che una legge recentemente promulgata è stata impugnata, mettendo di fatto a rischio un contratto già approvato per la miniera di rame Cobre Panama gestita da First Quantum Minerals (FM). Inoltre, il 27 ottobre Bloomberg ha dato la notizia che il Burkina Faso ha rivisto il proprio codice minerario, aumentando il limite massimo dello schema di royalty a scala mobile dal 5% per i prezzi dell’oro superiori a 1.300 dollari/oncia e al 7% per i prezzi dell’oro superiori a 2.000 dollari/oncia.

Investitori fuori dagli ETC sull’oro

Questi quattro fattori possono sicuramente spiegare il perché del divario tra il prezzo dell’oro e quello dei titoli azionari del settore. Non dobbiamo, però, ignorare i deflussi degli investitori dagli ETC sull’oro fisico. Secondo le stime di Morningstar, nel solo mese di ottobre sarebbero usciti 888 milioni di euro dagli strumenti sui metalli preziosi, un dato quasi del tutto imputabile agli ETC sull’oro. Nel terzo trimestre, i riscatti netti hanno superato i 3 miliardi, in peggioramento rispetto ai -1,6 miliardi dei precedenti tre mesi. “Il clima di sfiducia del mercato e l’apatia nei confronti dell’oro hanno avuto un impatto molto maggiore sui titoli auriferi (rispetto al bene fisico)”, commenta Casanova, per la quale, tuttavia, “le preoccupazioni sembrano eccessive” e le aziende del settore sono “sottovalutate”.

Le compagnie aurifere possono tornare a brillare

“La continua attenzione delle società al controllo dei costi, all’ottimizzazione del portafoglio e all’allocazione disciplinata del capitale per guidare la crescita e massimizzare i ritorni, in modo responsabile e sostenibile, insieme alle nostre previsioni di un aumento dei prezzi dell’oro, supportano le nostre aspettative per una rivalutazione del settore”, conclude il gestore, che ammette: la sovra-performance di novembre potrebbe essere il segnale del cambiamento.

Anche gli analisti di Morningstar vedono sacche di sottovalutazione nelle compagnie aurifere, che rientrano nel loro universo di ricerca. “A nostro avviso, le azioni Newmont rimangono sostanzialmente sottovalutate e vengono scambiate con uno sconto del 31% rispetto al fair value”, dice Jon Mills, equity analyst di Morningstar in un report del 21 novembre. “Riteniamo che ciò sia dovuto in parte alle preoccupazioni per l'aumento dei tassi di interesse reali, che incrementano il costo/opportunità di detenere oro. Un'altra probabile ragione sono gli elevati costi unitari di cassa di Newmont. A differenza dei concorrenti minori Agnico Eagle (AEM) e Kinross Gold (K), le vendite di Newmont per i primi nove mesi del 2023 hanno deluso, ma riteniamo che aumenteranno e i margini miglioreranno”. Agnico Eagle e Kinross sono invece sostanzialmente in linea con le stime di fair value di Morningstar (al 30 novembre).

Per la metodologia di analisi azionaria di Morningstar, clicca qui.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.