.jpg)

Per un po’ di tempo, possedere in portafoglio delle banche europee è stata una pessima idea. Negli anni di sottoperformance seguiti alla crisi finanziaria globale, le azioni degli istituti di credito sono state considerate "trappole di valore" (titoli con multipli bassi a causa dell'insufficiente potenziale di guadagno) o uno strumento a beta elevato che ha permesso agli investitori di andare short quando sono diventati avversi al rischio a causa delle incertezze a livello macroeconomico.

Il calo dei tassi di interesse e la pressione normativa hanno inoltre frenato il rendimento del capitale proprio delle banche e limitato fortemente la loro capacità di remunerare agli azionisti.

"I tassi di interesse negativi o pari a zero hanno depresso il margine di interesse netto negli ultimi dieci anni, poiché le banche europee non sono riuscite a ricavare uno spread su una parte significativa dei loro depositi", scrivono gli analisti di Morningstar Johann Scholtz, Niklas Klammer e Ben Slupecki nel loro ultimo rapporto Banking Landscape.

Tutto questo si è tradotto in una significativa sottoperformance che è durata per gran parte degli ultimi 20 anni. In questo periodo di tempo, le banche europee hanno reso un -0,02% annuo, rispetto al +6,6% del mercato europeo nel suo complesso.

Tuttavia, con il recente rimbalzo dei tassi di interesse causato dalla politica monetaria restrittiva della Banca Centrale Europea (BCE), a partire da luglio 2022, la situazione è cambiata, con le banche europee che hanno iniziato a riportare risultati finanziari positivi. È una situazione, questa, che è destinata a durare?

Non è la prima volta che gli investitori scommettono su un ritorno dei titoli value, banche comprese. I settori ciclici traggono vantaggio da tale mossa, perché sono considerati più sensibili alla congiuntura.

Un contesto economico migliore implica tassi di interesse più elevati e dunque margini di interesse netti più generosi per le banche. Se un’economia è in salute aumenta anche l’attività sui mercati finanziari: le transazioni sono più frequenti, comprese le operazioni di fusione e acquisizione e le IPO, e tutto questo dà sostegno alle attività di investment banking dei gruppi bancari.

La recente sovraperformance delle banche europee supporta questa tesi, anche se i tempi sembrano strani. Gli investitori, infatti, si aspettano ora un rallentamento dell’attività economica che dovrebbe rendere la politica della BCE meno restrittiva.

Tra luglio 2022 e settembre 2023, il tasso sui depositi della BCE è balzato dallo 0% al 4%. Nello stesso periodo, il rendimento del Bund a 2 anni è salito dallo 0,4% al 2,7%. Ciò ha aiutato le banche europee a far pagare di più per la concessione di prestiti e ha portato i loro ricavi complessivi da 260 miliardi di euro nel 2021 a circa 357 miliardi di euro nel 2023.

Nel 2023 i titoli bancari hanno battuto il mercato azionario

"Le azioni bancarie sono sulla buona strada per sovraperformare il mercato europeo per il terzo anno consecutivo, una situazione che si è verificata l'ultima volta all'inizio degli anni 2000. Questo risultato si sta profilando nonostante le cattive notizie di quest'anno: il fallimento del Credit Suisse, la crisi bancaria regionale, le preoccupazioni sul credito e il rallentamento dell’economia. Le motivazioni posso essere cercate nel fatto che il comparto è scambiato attorno alle sue valutazioni minime, presenta generosi rendimenti del capitale e utili in miglioramento", hanno scritto gli analisti di BNP Paribas Exane in un rapporto di novembre.

Le banche europee hanno reso da inizio anno oltre il 20%, sovraperformando il mercato più ampio che nello stesso periodo è cresciuto solo del 13,6%.

Delle 45 banche incluse nell'indice Stoxx Europe 600 Banks, solo dodici hanno sovraperformato il benchmark di settore. I principali titoli che hanno sostenuto i guadagni del comparto sono stati Unicredit [UCG], HSBC [HSBA], BBVA [BBVA], Santander [SAN], Intesa Sanpaolo [ISP], BNP Paribas [BNP] e Credit Agricole [ACA].

Nonostante questa ripresa, il macrosettore dei servizi finanziari – che oltre alle banche comprende anche le assicurazioni e gli asset manager – è ancora leggermente sottopesato nei 2.580 fondi europei a grande capitalizzazione disponibili per la vendita in Europa, secondo i dati Morningstar di fine ottobre. In media questi titoli rappresentano il 16,2% del patrimonio gestito, contro il 17,7% dell'indice di riferimento.

La speranza di una migliore crescita degli utili in un contesto di tassi più elevati spiega in parte la sovraperformance del settore. Questo, e la prospettiva di un migliore rendimento del capitale per gli azionisti, potrebbero migliorare le prospettive delle banche europee nel 2024.

Quali prospettive per le banche europee?

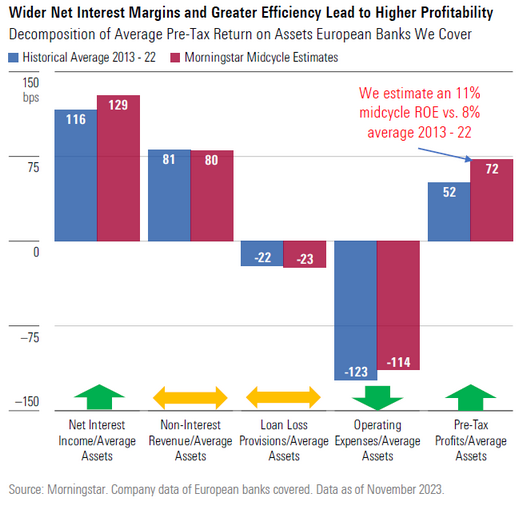

Nel loro rapporto, gli analisti di Morningstar stimano che nei prossimi 2-5 anni le banche europee possano generare un rendimento del capitale proprio dell'11%, rispetto alla media dell'8% generata negli ultimi dieci anni. "Le banche europee non sono titoli growth", sottolineano gli analisti, “I guadagni di redditività aumenteranno il valore per gli azionisti e il cambiamento strutturale nei margini di interesse netti, in seguito al ritorno alla normale politica monetaria da parte della BCE, è il principale motore di questo miglioramento della redditività. Inoltre, le banche europee hanno un elevato grado di leva operativa, il che amplifica questo salto di qualità nei margini di interesse netti".

Secondo le stime del consensus citate dagli analisti di BNP Paribas Exane, il settore bancario potrebbe realizzare quest'anno un utile netto di 223 miliardi di euro, rispetto ai 172 miliardi di euro dell'anno scorso.

Anche se i multipli di valutazione sono bassi, gli analisti di Morningstar ritengono che le banche europee potrebbero continuare a sovraperformare nel 2024, a condizione che i loro utili continuino a crescere. "Il miglioramento della redditività rappresenterebbe il principale driver per la crescita del valore degli azionisti", scrivono nel loro Banking Landscape.

E dietro la maggiore redditività delle banche ci sono i miglioramenti nell’efficienza operativa e l’assenza di ulteriori pressioni normative.

"La digitalizzazione ha portato a una sostanziale riduzione del numero di filiali e di dipendenti delle banche europee. Il marcato aumento dei costi legati alla regolamentazione è già stato scontato dal mercato, mentre i guadagni di efficienza raggiunti saranno più visibili in futuro."

Il fatto più sorprendente è che, nonostante la recente ripresa, il divario di valutazione con il mercato europeo è ancora lontano dall’essere colmato. Dal 2000, quando il settore veniva scambiato a multipli in linea con quelli del resto del mercato, le banche europee hanno subito un forte deprezzamento che non sono mai riuscite a recuperare.

Ciò significa che gli investitori possono ancora trovare valore nel settore bancario europeo nel lungo termine. Secondo gli analisti di Morningstar, tra le dieci banche con un Economic moat pari a Medio, due ottengono un rating Morningstar di 5 stelle: ABN Amro [ABN] e Lloyds Banking Group [LLOY]. Mentre quattro sono valutate con un rating di 4 stelle: Santander [SAN], ING Group [INGA], Svenska Handelsbanken [SHB] e KBC [KBC].

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.