- Il mercato azionario Usa è ora scambiato in linea con il fair value.

- Il segmento value e quello small cap mostrano ancora sconti interessanti.

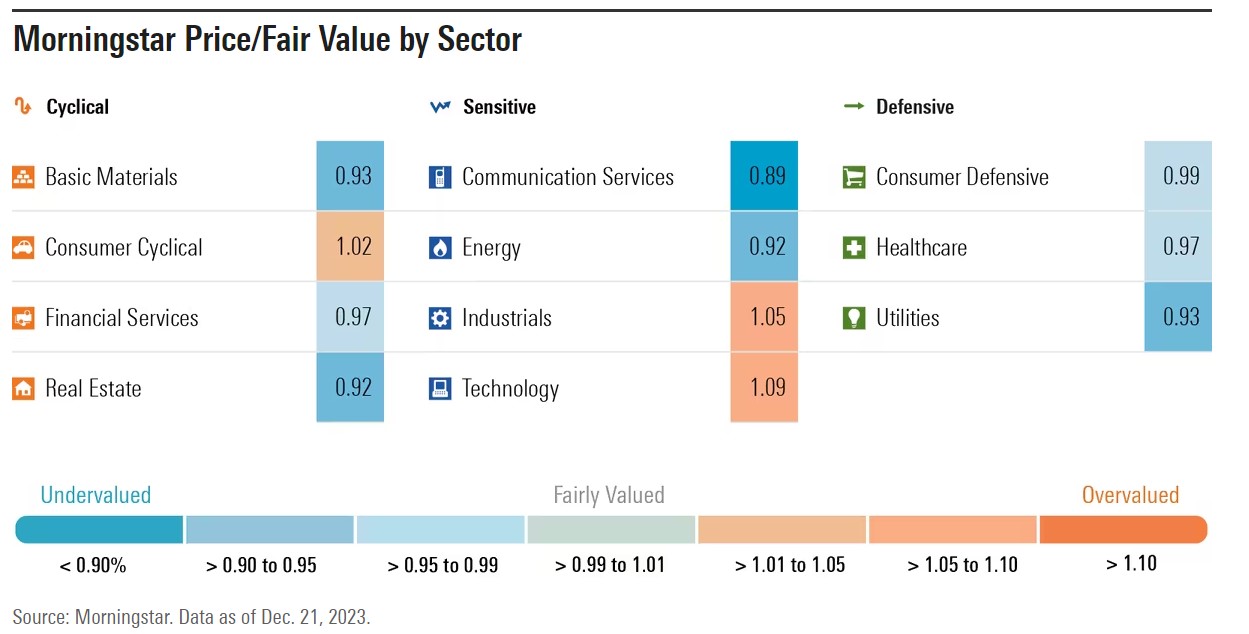

- La raccomandazione relativa al settore tecnologia è tornata a essere “underweight” (sottopesare), come per quello beni industriali, mentre il giudizio per le telecomunicazioni, le materie prime, le utility e per il comparto immobiliare è “overweight” (sovrappesare).

- Il tasso di crescita dell’economia americana rallenterà nel 2024, ma il paese non cadrà in recessione.

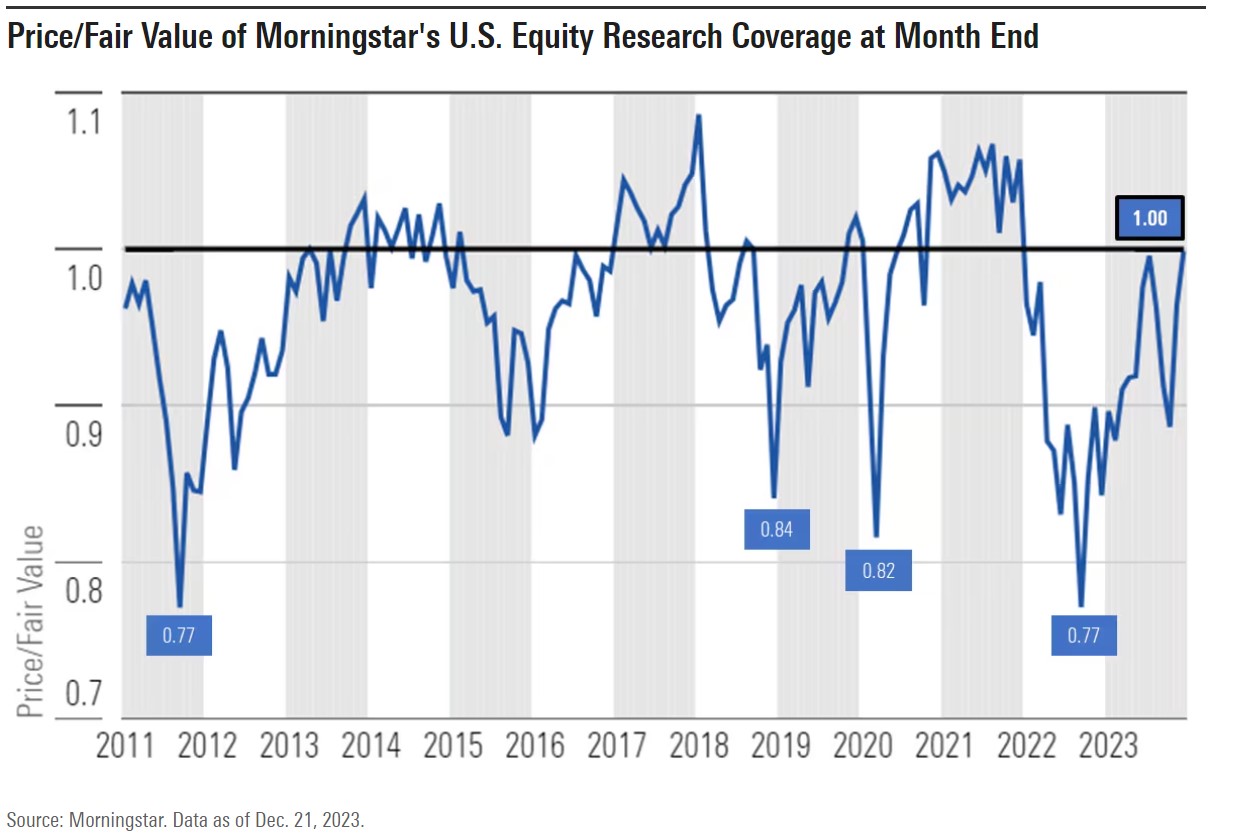

Quando i tassi di interesse a lungo termine sono aumentati e quelli dei Treasury a 10 anni si sono avvicinati al 5% lo scorso autunno, gli investitori hanno alleggerito pesantemente la loro esposizione al mercato azionario e l’equity a stelle e strisce è entrato in territorio “sottovalutato”. Tuttavia, il “Rally di Babbo Natale” è arrivato prima quest’anno, quando i tassi di interesse a lungo termine sono diminuiti nel mese di novembre, e si è ulteriormente rafforzato dopo la riunione della Fed di dicembre. Il mercato ha interpretato le osservazioni del presidente della Federal Reserve Jerome Powell come un’indicazione che la Fed sta anche valutando quando iniziare ad allentare la politica monetaria.

Sulla base di un indice composto dagli oltre 700 titoli coperti dall’analisi Morningstar e che vengono negoziati sulle borse statunitensi, al 21 dicembre 2023, il mercato Usa veniva scambiato a un rapporto Prezzo/Fair value di 1, il che significa che il mercato è in linea con le nostre valutazioni.

Come dovrebbero posizionarsi gli investitori nel 2024?

Dopo quattro anni, il 2024 si preannuncia come l’anno in cui l’economia e il comportamento dei consumatori si saranno finalmente ripresi e normalizzati. Gli shock prodotti dalla pandemia e le ripercussioni economiche e sociali legate a questo evento sembrano ormai alle nostre spalle. Anche se prevediamo che il tasso di crescita economica rallenterà e che le azioni si stiano avvicinando ai loro massimi, crediamo ancora che ci siano numerose aree sottovalutate che offrono margini di sicurezza relativamente ampi.

In termini di capitalizzazione, i titoli small cap rimangono i più attraenti grazie a un tasso di sconto del 16%, seguiti da quelli mid cap che sono scontati del 6%. I titoli large cap, invece, sono scambiati leggermente al di sopra del fair value. In base alle nostre stime, per gli investitori di lungo termine i titoli value rimangono i più interessanti, essendo scontati del 10% rispetto al fair value. Il segmento blend è sopravvalutato dal mercato, mentre quello growth viaggia in linea con le nostre valutazioni.

Dopo aver dominato il mercato nella prima metà del 2023, i “Magnifici sette” (Apple AAPL, Amazon.com AMZN, Alphabet GOOGL, Meta Platforms META, Microsoft MSFT, Nvidia NVDA e Tesla TSLA) hanno perso la loro spinta. Solo Alphabet resta ancora sottovalutata dal mercato, altri cinque titoli sono ora scambiati in linea con il loro fair value, mentre Apple è sopravvalutata.

Guardando al futuro, prevediamo che ulteriori guadagni sui listini saranno guidati dal miglioramento generalizzato delle performance del mercato. In effetti, abbiamo già iniziato a vedere emergere questa tendenza. I Magnifici sette, ad esempio, rappresentavano il 75% del rendimento del mercato Usa alla fine di giugno, ma al 21 dicembre contavano solo per il 52%. Nello specifico, continuiamo a vedere le migliori opportunità di investimento nel segmento value, e in particolare tra le stock a bassa capitalizzazione di mercato, che in base alle nostre valutazioni rimangono quelle scambiate ai prezzi più convenienti.

Riteniamo che il prossimo test per i mercati sarà a febbraio e a marzo, quando le aziende pubblicheranno le loro trimestrali. Non siamo preoccupati dai dati relativi agli utili, ma dal fatto che i team di gestione possano abbassare le loro guidance relative alla crescita degli utili nel 2024, dato che il tasso di crescita dell’economia è destinato a rallentare.

Confronto storico delle valutazioni Morningstar per capitalizzazione e categoria

Il tasso di sconto dei titoli a piccola capitalizzazione, rispetto a quelli a larga e media capitalizzazione di mercato, resta vicino ai massimi mai registrati dal 2010 ad oggi. Le azioni small cap sono state quelle colpite più duramente durante le prime fasi della pandemia, poiché gli investitori temevano che le società più piccole non avrebbero avuto i mezzi per sopravvivere. Lo scorso autunno, questo segmento è stato sottoposto a ulteriore pressione poiché il mercato temeva che fosse maggiormente vulnerabile all’aumento dei tassi di interesse, dato che è composto da aziende che tendono ad avere debiti con scadenze più brevi e che dunque avrebbero avuto la necessità di rifinanziarsi a tassi di interesse elevati. Inoltre, i prestiti bancari sono diventati più restrittivi poiché gli istituti di credito sono meno disposti a concedere capitali con rischio più elevato.

A nostro avviso, questi elementi pongono le basi affinché i titoli a piccola capitalizzazione possano sovraperformare. Riteniamo che il 2024 sarà il primo anno in cui l’economia potrà mettersi completamente alle spalle gli shock prodotti dalla pandemia e, sebbene ipotizziamo che il tasso di crescita possa rallentare, ci aspettiamo che in un contesto economico più normalizzato i timori sulla solvibilità delle small-cap possano attenuarsi. Inoltre, prevediamo che i tassi di interesse diminuiranno nel 2024 e nel 2025, mitigando così gran parte del rischio di rifinanziamento.

Anche i titoli value sembrano essere ben posizionati per sovraperformare. Molti titoli growth hanno inizialmente beneficiato della pandemia. I titoli value, invece, hanno sofferto il rapido cambiamento nel comportamento dei consumatori e, di conseguenza, i più bassi multipli di valutazione applicati dagli investitori.

Cambiamenti nelle valutazioni e nelle prospettive dei settori

Nessun settore è stato così volatile come quello tecnologico nel 2023. I tecnologici hanno iniziato il 2023 come il terzo comparto più sottovalutato rispetto alle nostre valutazioni, poi si sono ripresi fino a raggiungere il fair value, lo hanno superato, sono tornati in linea con il fair value per poi rimbalzare nuovamente in territorio sopravvalutato. I consumer cyclical hanno iniziato il 2023 come il secondo settore più sottovalutato, ma dopo la loro sovraperformance sono ora scambiati in linea con il fair value. Gli industriali si sono spostati in territorio sopravvalutato. Nonostante le azioni real estate continuino a essere significativamente sottovalutate, anche dopo la forte performance del quarto trimestre, il settore maggiormente sottovalutato è quello delle telecomunicazioni.

Le azioni telecom erano quelle scambiate ai prezzi più convenienti all’inizio del 2023 e hanno continuato a esserlo anche a fine anno. Alphabet non è il solo titolo a essere sottovalutato, ma vediamo valutazioni interessanti per un’ampia fascia di società telecom tradizionali.

Dopo aver iniziato l'anno come il settore più sopravvalutato, l'energia è ora uno dei comparti più convenienti, dopo la sottoperformance registrata da inizio anno a causa del calo dei prezzi del petrolio. Le utility sono ancora scambiate a sconto, a causa del crollo delle quotazioni di mercato prodotto dall’aumento dei tassi di interesse. Continuiamo a trovare valore nel settore delle materie prime, dato che la bolla del litio si è esaurita velocemente e ora le quotazioni della commodity sono al ribasso, mentre le società di estrazione dell'oro offrono un interessante margine di apprezzamento.

Le nostre prospettive per l’economia e la politica monetaria degli Stati Uniti

L’economia statunitense ha continuato a sfidare la politica monetaria restrittiva nel 2023, dato che il Pil reale è salito al 5,2% nel terzo trimestre, convincendoci ad aumentare le nostre stime per il 2023. Tuttavia, prevediamo che i tassi di interesse più elevati, la politica monetaria restrittiva e la stretta sui prestiti avranno un impatto negativo sull’economia. Prevediamo che il tasso di crescita abbia iniziato a rallentare nel quarto trimestre del 2023 e che continuerà a farlo fino a toccare il punto più basso nel terzo trimestre del 2024. Da lì in avanti, però, le nostre aspettative di una politica monetaria più accomodante dovrebbero consentire alla crescita economica di espandersi costantemente.

I numeri dell’indice dei prezzi al consumo hanno mantenuto una tendenza al ribasso nel 2023. Prevediamo che l’inflazione continuerà a moderarsi nel corso del 2024 e del 2025. Secondo le nostre proiezioni, i principali fattori di elevata inflazione, come ad esempio le interruzioni nelle catene di approvvigionamento, si esauriranno nei prossimi anni fornendo una pressione deflazionistica prolungata. Le nostre previsioni, inferiori al consensus, indicano che l’inflazione scenderà al di sotto dell’obiettivo del 2% della Fed nel 2025 prima di iniziare a risalire leggermente.

Come ci aspettavamo, la Federal Reserve ha mantenuto invariato i tassi nella riunione di dicembre. Questa stretta monetaria è stata la più veloce degli ultimi 40 anni, ma molto meno restrittiva rispetto a quella degli anni ’70 e ’80. Sebbene l’economia abbia resistito meglio del previsto, prevediamo comunque che il tasso di crescita economica rallenterà per gran parte del 2024.

Guardando al futuro, ci aspettiamo che la combinazione tra il rallentamento della crescita economica e il calo dell’inflazione spingerà la Fed ad allentare la politica monetaria e ad abbassare i tassi di interesse forse già a marzo 2024. Nel corso di quest’anno, prevediamo che la Banca centrale adotti sei tagli del costo del denaro, il doppio rispetto all’attuale proiezione della Fed.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.