È tempo di guardare con interesse al settore delle commodity. Se è vero che il 2023 è stato un anno amaro di soddisfazioni per gli investitori che hanno preso posizione su questo comparto, le valutazioni di mercato sono convenienti e, in alcuni casi, le prospettive di crescita future sono davvero incoraggianti.

Negli Stati Uniti, l’indice Morningstar US Basic Materials ha retto bene nel quarto trimestre, chiudendo sostanzialmente in linea con il benchmark (+10,50% contro il +11,50% del Morningstar US Large Mid Cap), ma sui 12 mesi ha largamente sottoperformato il mercato americano nel suo complesso (+28,84% vs 12,82%). Per chi investe nel settore materie prime è andata meglio in Europa, dove invece il ritardo nei confronti del benchmark è rimasto sotto i 400 punti base sui 12 mesi, mentre l’ultimo trimestre si è chiuso addirittura in vantaggio di circa il 4%.

Il comparto ha sofferto il cattivo andamento della stragrande maggioranza delle commodity. Eccezion fatta per l’oro, salito del 13,10%, e del rame, il cui valore sul mercato è cresciuto dell'1,19%, tutte le principali materie prime hanno registrato un rendimento negativo. I metalli preziosi, come argento e platino, hanno limitato le perdite chiudendo rispettivamente a -0,66% e -7,67%, mentre è stato un anno molto complicato per le commodity industriali come il piombo, il nickel e il gas naturale, che hanno registrato perdite comprese tra il 38% e il 45%. Per il litio, invece, è stato un 2023 terribile in cui ha visto scendere il suo prezzo dell'81% (fonte dati: Investing.com).

Quali sono i segmenti a sconto

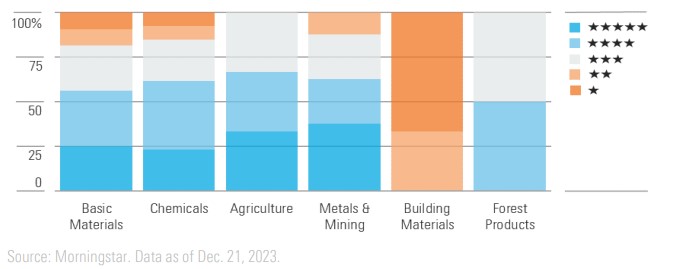

In prospettiva, però, il settore materie prime garantisce margini di apprezzamento importanti. Il 56% delle azioni del comparto coperte dall’analisi di Morningstar sono valutate con un rating di 5 o 4 stelle, ovvero sono scambiate a sconto rispetto al fair value. Le industrie più sottovalutate dal mercato sono quelle della chimica, dell’agricoltura, quella mineraria e dei prodotti forestali, mentre le aziende attive nel business dei materiali da costruzione sono al momento largamente sopravvalutate dal mercato.

Dove si trovano le opportunità di investimento nel settore delle materie prime

Il litio promette di rifarsi

Il prezzo del litio è sceso attorno ai 13.000 dollari per tonnellata in seguito alla contrazione della domanda causata dalla crescita delle scorte da parte dei produttori di batterie, ma nel lungo termine, dicono gli analisti di Morningstar, investire nel litio è il modo migliore per prendere posizione sul trend della domanda di auto elettrica. Morningstar stima che i veicoli elettrici raggiungeranno una quota di mercato del 40% a livello globale entro il 2030, rispetto al 10% del 2022, cosa che farà aumentare la domanda della materia prima di oltre tre volte nello stesso periodo, facendo salire il prezzo medio della materia prima attorno ai 30.000 dollari tra il 2023 e il 2030.

Anche nel caso dei prodotti chimici per l’agricoltura, il prezzo è calato in seguito alla riduzione delle scorte da parte delle aziende del settore che ormai si sono messe alle spalle i problemi alle catene di approvvigionamento. “Ora che la riduzione delle scorte di magazzino ha ampiamente fatto il suo corso, prevediamo che l’industria torni a crescere nel 2024 e che la normalizzazione della domanda si traduca in un aumento degli utili per i produttori di prodotti chimici”, dice Seth Goldstein, Equities Strategist di Morningstar, nel suo report pubblicato lo scorso 8 gennaio.

Il prezzo dell’oro è stato penalizzato dalla risalita del rendimento dei titoli obbligazionari prodotto dall’aumento dei tassi di interesse da parte delle banche centrali. Ora, però, che le aspettative del mercato sono per un taglio del costo del denaro entro il 2024, molti investitori stanno anticipando queste mosse riprendendo posizione sul metallo prezioso. In quest’ottica va letta l’ascesa delle quotazioni dell’oro dai 1.817 dollari l’oncia di inizio ottobre ai quasi 2.100 dollari di fine dicembre.

Questo trend è destinato a esaurirsi nei prossimi due anni, dicono gli analisti di Morningstar, che prevedono una discesa del prezzo della materia prima a circa 1.740 dollari nel 2027 in seguito alla riduzione del costo marginale di produzione.

Le idee di investimento

Titolo: AlbemarleTicker: ALBEconomic moat: MedioMorningstar rating: 5 Stelle

Albemarle (ALB), che ricava il 90% dei suoi utili dal litio, è tra i titoli che garantiscono la maggiore esposizione alla materia prima.

ALB è il più grande produttore di litio al mondo grazie ai suoi asset in Cile e negli Stati Uniti e alle partecipazioni in joint venture nelle miniere australiane Talison e Wodgina. I suoi siti produttivi in Cile sono in grado di estrarre la materia prima ai più bassi costi al mondo, mentre Talison è una delle migliori risorse di spodumene (minerale dal quale si estrae il litio) a livello globale, cosa che consente all’azienda di essere uno dei maggiori produttori di idrossido di litio a basso costo. Per queste ragioni gli analisti di Morningstar riconoscono ad Albemarle un Economic moat nella misura di Medio.

Gli analisti di Morningstar prevedono che Albemarle aumenterà la sua capacità produttiva di litio di circa 550.000 tonnellate durante il prossimo decennio in gran parte attraverso l’espansione dei siti esistenti. Inoltre, grazie alla crescita della domanda della materia e ai bassi costi di produzione, l’azienda sarà in grado di più che raddoppiare il suo utile operativo entro il 2030.

Nel corso del 2023 il titolo ha ceduto oltre un terzo del suo valore di mercato e ora è scambiato a un tasso di sconto del 55% rispetto al fair value di 300 dollari (report aggiornato al 14 dicembre 2023).

Titolo: International Flavours & FragrancesTicker: IFFEconomic moat: AmpioMorningstar rating: 4 Stelle

International Flavours & Fragrances (IFF) è un leader globale nel settore degli aromi e profumi, un comparto fortemente concentrato dove i quattro player principali soddisfano l’80% della domanda a livello globale. L’azienda è cresciuta rapidamente grazie all’acquisizione delle attività di nutrizione e bioscienze di DuPont (nel 2021) e a quella di Frutarom (nel 2018) e ora detiene una quota di mercato di circa il 25%. Gli analisti di Morningstar riconoscono a IFF una posizione di vantaggio competitivo per effetto del forte potere contrattuale che riesce a esercitare nei confronti dei clienti. Le sue forniture, infatti, rispondono alle esigenze particolari delle aziende nel settore alimentare e della cura della persona e questo fa sì che queste ultime siano poco sensibili al prezzo e poco propense a cambiare fornitore.

Nel 2023 il titolo ha pagato i ripetuti tagli alle guidance per i risultati dell’esercizio registrando un passivo superiore al 20% (in euro) e ora è scambiato a un tasso di sconto del 40% rispetto al fair value di 130 dollari (report aggiornato all'11 gennaio 2024).

Titolo: NutrienTicker: NTREconomic moat: MedioMorningstar rating: 4 Stelle

Nutrien è la più grande azienda di nutrienti per colture al mondo e il più grande rivenditore di prodotti agricoli del Nord America e dell’Australia.

L’azienda produce tutti e tre i nutrienti primari delle colture e, con una quota di mercato di circa il 20%, è il più grande produttore mondiale di potassio. Grazie a costi di produzione inferiori a quelli della media del settore riesce a generare profitti anche quando i prezzi sono ciclicamente a livelli bassi, per questo motivo gli analisti di Morningstar riconoscono a Nutrien un Economic moat nella misura di Medio.

La diminuzione della superficie coltivabile per persona costringerà i coltivatori a essere più produttivi e questo dovrebbe stimolare la crescita del settore dei fertilizzanti. Inoltre, i fertilizzanti potassici sono utilizzati sotto i livelli scientificamente raccomandati sia in Cina che in India, cosa che lascia ampi margini di espansione in questi mercati.

Il titolo ha ceduto il 22% (in euro) nel 2023 e ora è scambiato a un tasso di sconto del 25% rispetto al fair value di 96 dollari (report aggiornato al 12 dicembre 2023).

L'autore o gli autori non possiedono posizioni nei titoli menzionati in questo articolo. Leggi la policy editoriale di Morningstar.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.