Piazza Affari riparte nel 2024 da dove aveva finito. Nelle prime due ottave di contrattazione, i listini hanno superato la media delle Borse europee dando seguito, per il momento, alla straordinaria performance del 2023, anno in cui ha guadagnato il 28,28% sovraperformando la regione di circa 15 punti percentuali (rendimenti relativi agli indici Morningstar).

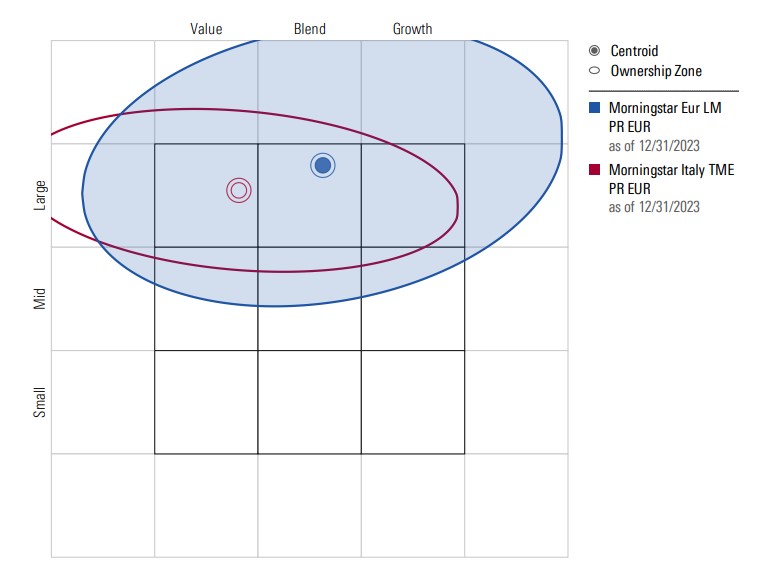

Un risultato che in qualche modo sorprende, se si considera che l’indice Morningstar Italy TME è più sbilanciato verso lo stile value di quanto non lo sia il Morningstar Europe Large Mid Cap Index. Inoltre, il segmento delle azioni orientate al valore ha largamente sottoperformato quello delle azioni blend e growth nel 2023, soprattutto relativamente ai titoli di media e piccola capitalizzazione di mercato.

Grafico: Stili a confronto

Come si spiega, dunque, la sovraperformance del mercato italiano? A contribuire maggiormente al risultato di Piazza Affari è stata sicuramente la sua maggiore esposizione ai settori finanza, energia e consumer cyclical, che nel complesso pesano per oltre il 60% sulla capitalizzazione dell’indice Morningstar Italy (vs il 32% del benchmark) e che nel 2023 hanno reso rispettivamente il 45,30%, il 54,76% e il 19,12%.

L’indice Morningstar Italy TME ha anche beneficiato del fatto che alcuni settori, come quello consumer defensive, salute e telecom, che nel 2023 hanno registrato le performance più basse a livello regionale, siano significativamente sottopesati rispetto al benchmark.

Questi fattori hanno più che compensato l’effetto negativo prodotto dalla marginalità dei titoli tecnologici all’interno del mercato azionario italiano. Il settore tecnologia, che a livello globale e regionale ha trainato la performance del segmento growth, rappresenta solo l’1,59% della capitalizzazione di mercato dell’indice Morningstar Italy, contro il 7,13% del benchmark.

Il podio di Piazza Affari

Tra i titoli che hanno performato meglio nel 2023 ci sono Unicredit e Leonardo, che hanno quasi raddoppiato il loro valore di Borsa (rispettivamente +92,5% e +87%), e Stellantis che ha guadagnato il 68%. Il peggiore, invece, è stato Diasorin, che ha ceduto il 27%, seguito da FinecoBank e Tenaris che hanno largamente sottoperformanto il loro settore di appartenenza cedono rispettivamente il 9,3% e lo 0,26%.

Titolo: Unicredit

Economic moat: Assente

Rating Morningstar: 4 Stelle

Il titolo Unicredit ha beneficiato della forte crescita degli utili registrata dalla banca nel corso del 2023. Nei primi tre trimestri dell’esercizio i ricavi sono saliti mediamente del 20% rispetto all’anno precedente, mentre i profitti sono aumentati a un ritmo medio superiore al 35%. Nonostante questo, però, il titolo è ancora scambiato a sconto rispetto al fair value stimato dagli analisti di Morningstar.

“Il mercato sembra non aver ancora valutato a pieno la trasformazione della banca da azienda non profittevole a uno degli istituti di credito più redditizi e meglio capitalizzati della regione, nonché le sue potenzialità di crescita nel segmento del wealth management”, afferma Johann Scholtz, analista azionario di Morningstar (report aggiornato al 12 gennaio 2024).

Titolo: Leonardo

Economic moat: Medio

Rating Morningstar: 3 Stelle

Il titolo Leonardo è stato spinto dalle aspettative di una crescita degli investimenti nel settore della difesa, per effetto del clima di instabilità politica dopo lo scoppio dei conflitti tra Russia e Ucraina e tra Israele e Hamas. Gli analisti di Morningstar riconoscono all’azienda italiana un Economic moat nella misura di ampio per via della qualità dei suoi asset intangibili (proprietà intellettuale) e del forte potere contrattuale che riesce ad esercitare nei confronti dei clienti, ma alle attuali quotazioni di mercato il titolo risulta scambiato in linea con il fair value di 16,60 euro (report aggiornato all’8 dicembre 2023).

Titolo: Stellantis

Economic moat: Assente

Rating Morningstar: 5 Stelle

A spingere le quotazioni del titolo Stellantis sono state la crescita dei ricavi e il miglioramento del margine di profitto registrati nel corso dell’anno, nonostante gli scioperi negli stabilimenti del nord America abbiano danneggiato la sua attività nella regione. Secondo gli analisti di Morningstar, il mercato non ha ancora valutato a pieno gli effetti positivi delle future sinergie tra FCA e Peugeot e sconta il titolo di circa il 50% rispetto al fair value di 41 dollari (report aggiornato al 31 ottobre 2023).

2024 a Piazza Affari: cosa ci dicono i multipli di mercato

La domanda che si fanno ora gli investitori è se il mercato italiano potrà continuare a sovraperformare la regione anche nei prossimi mesi e la risposta, stando ai multipli di Borsa, è che le probabilità che ciò avvenga sono alte, ma gli investitori devono considerare anche altri fattori per un’analisi completa, tra cui le variabili macroeconomiche e geopolitiche.

Concentrandoci sui multipli, se confrontiamo il rapporto Price/Earning (P/E) medio delle azioni con compongono il paniere dell’indice Morningstar Italy TME con quello delle holding del benchmark si nota che, nonostante la sovraperformance del 2023, il mercato italiano continui a essere più conveniente rispetto a quello del Vecchio continente nel suo complesso. Il P/E medio delle azioni italiane è di 21,27, mentre è pari a 29 per quelle dell’indice Morningstar Europe Large Mid Cap. Stessa cosa vale per altri multipli di mercato come il rapporto P/B (Price/Book value), 2,5 vs 4,8, e il P/S (Price/Sales), 2,6 vs 4,4.

L’interpretazione di questi numeri è abbastanza intuitiva: valori elevati segnalano che gli investitori sono fiduciosi sul futuro , ovvero che hanno alte aspettative sulla crescita degli utili (P/E), del valore contabile (P/B) e del fatturato (P/E), e per questo motivo sono disposti a pagare prezzi più alti per aggiudicarsi quelle azioni. I numeri riportati dai due panieri potrebbero indicare un eccesso di fiducia o prezzi non coerenti con i fondamentali per il mercato europeo rispetto a quello italiano. Quest’ultimo mostra multipli più bassi, che potrebbero significare ulteriori apprezzamenti dei titoli in Borsa.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.