-Nel decennio, il settore tecnologico ha nettamente sovraperformato la Borsa di New York.

-I titoli tech possono sgonfiarsi rapidamente come nel 2022 e ai tempi della bolla Internet.

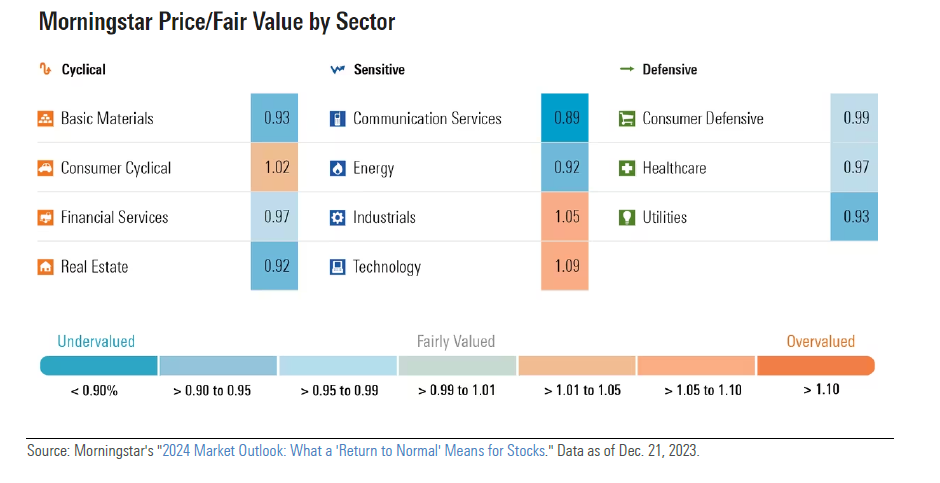

-In base alla metodologia Morningstar, la tecnologia è sopravvalutata, a differenza di altri settori.

I titoli tecnologici sono stati i top performer del 2023, spinti dal boom dell’intelligenza artificiale. L’indice Morningstar US Technology ha guadagnato il 53,28% in euro, battendo il Morningstar US market index, che si è fermato a +21,3%.

Il settore della tecnologia si è preso un’altra fetta di mercato a Wall Street e ora rappresenta il 29% del paniere generale (misurato dall’indice Morningstar US market), in crescita rispetto al 27% del 2021. Sempre più distante il secondo settore per peso nel benchmark, ossia il farmaceutico che rappresenta il 12,4% (pesava per il 20% prima della crisi finanziaria del 2008).

La bolla tech farà sboom?

Era dai tempi della bolla tecnologica del 2000 che non si vedevano questi numeri e questo potrebbe far correre un brivido nella schiena degli investitori che vissero l’esplosione di quella bolla. Ma anche chi è più giovane deve sapere che se detiene fondi o ETF (Exchange traded fund) azionari sul mercato americano, in questo momento, è largamente sovraesposto al settore tech.

Inoltre, non serve andare troppo indietro nel tempo per vedere come i titoli tecnologici possono sgonfiarsi rapidamente. Nel 2022, l’indice Morningstar US Technology ha perso oltre il 27%, facendo molto peggio di Wall Street nel suo complesso a causa dell’aggressivo rialzo dei tassi di interesse da parte della Federal Reserve.

I “magnifici sette” protagonisti del rally di Wall Street

Il rally del 2023 è stato in gran parte guidato dai cosiddetti “Magnifici sette”, ossia i sette titoli responsabili di circa il 70% dei guadagni nel 2023 (Nvidia NVDA, Tesla TSLA, Meta META, Apple AAPL, Amazon AMZN, Microsoft MSFT e Alphabet GOOGL). Il risultato è stato che Apple e Microsoft sono diventate le più grandi società al mondo per capitalizzazione di Borsa; Nvidia è quarta, avendo superato i mille miliardi di dollari di capitalizzazione l’anno scorso. Fuori dagli Stati Uniti, i pesi massimi sono Taiwan Semiconductor 2330, il più grande produttore di semiconduttori al mondo, e – in Europa – ASML, multinazionale olandese specializzata nelle macchine per fotolitografia utilizzate per produrre i chip.

A differenza della bolla tecnologica del 2000, i rialzi di questi titoli non sono semplici speculazioni, perché Nvidia e anche altre società hanno superato le stime sugli utili. Inoltre, ci sono diversi mega trend che spingono il settore, tra cui l’e-commerce e il cloud computing. Queste tendenze si sono affermate nel corso degli anni, determinando una sovra-performance dell’indice tecnologico rispetto ad altri settori. Il Morningstar US Technology index ha reso il 22% annualizzato nel decennio, contro il 13,5% del paniere rappresentativo di Wall Street (dati in euro al 31 dicembre 2023).

Investire in tecnologia, occhio alla rotazione settoriale

Perché, dunque, dovremmo pensare che la tecnologia smetta di essere top performer in portafoglio?

“La storia ci insegna che la leadership dei settori va e viene”, dice Dan Lefkovitz, strategist di Morningstar Indexes. I settori difensivi, ad esempio, hanno subito un cambio di sentiment tra il 2022 e il 2023. Questo universo comprende le società di beni di consumo difensivi, i farmaceutici e le utilities, che hanno resistito relativamente bene al tormentato 2022, mentre hanno faticato l’anno scorso, quando la temuta recessione non si è verificata.

Il settore energetico è stato protagonista nel 2022, a seguito della crisi energetica causata dall’invasione russa in Ucraina e dagli squilibri generati dalla pandemia di Covid-19, che hanno fatto impennare il prezzo del gas e del petrolio, con beneficio per i bilanci delle compagnie energetiche. Per contro, il comparto ha avuto rendimenti inferiori all’indice azionario americano nel 2023 e il suo peso sul totale è sceso dal 15% del 2008 al 4,2%.

In quali settori investire nel 2024?

Quello che gli investitori devono considerare con attenzione sono le valutazioni. “Nel breve periodo, la performance dei settori può essere determinata da diverse variabili, macro e microeconomiche e il sentiment può pesare più dei fondamentali”, spiega Lefkovitz. “Nel lungo periodo, invece, le valutazioni contano. Un settore può beneficiare di una crescita strutturale, ma se tale crescita si riflette pienamente nei prezzi, i risultati deluderanno le aspettative. Per contro, un settore in difficoltà, può sorprendere in positivo se le aziende battono le stime”.

Le valutazioni dei settori negli Stati Uniti a fine 2023

Assumendo questo approccio, vediamo che la tecnologia nel suo complesso è sopravvalutata, in base alle metriche con cui gli analisti di Morningstar calcolano il rapporto tra il prezzo di Borsa e il fair value dei singoli titoli. Lo stesso discorso vale per gli industriali e i beni di consumo ciclici. Per contro, i servizi di comunicazione, l’immobiliare, l’energia, i materiali di base, le utilities, i farmaceutici e i finanziari appaiono sottovalutati. I dati sono a livello aggregato ed è chiaro che all’interno di ciascun comparto ci possono essere titoli a sconto.

Ad esempio, tra le azioni tecnologiche Cognizant CTSH (servizi digitali, 4 stelle Morningstar al 17 gennaio 2024) e Teradyne TER (apparecchiature di test automatici, 4 stelle) hanno valutazioni attraenti. Tra i beni di consumo ciclici spiccano, invece, Etsy ETSY (sito di e-commerce, 5 stelle), Polaris PII (mezzi di trasporto speciali, come motoslitte, 5 stelle) e Nike NKE (abbigliamento sportivo 4 stelle).

Per concludere con le parole di Lefkovitz, “mentre le dinamiche settoriali future sono incerte, quello che è probabile è che divergeranno dal passato”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.