L’economia Usa ha sovraperformato quella del Vecchio continente negli ultimi tempi, ma la debolezza dell'Europa potrebbe diventare la sua forza. La Banca centrale europea, infatti, potrebbe tagliare i tassi di interesse prima e più rapidamente rispetto agli Stati Uniti. In base alla nostra valutazione, il mercato azionario europeo è valutato in linea con il fair value, ma il sentiment positivo è un driver potente e potrebbe spingere i listini nel 2024.

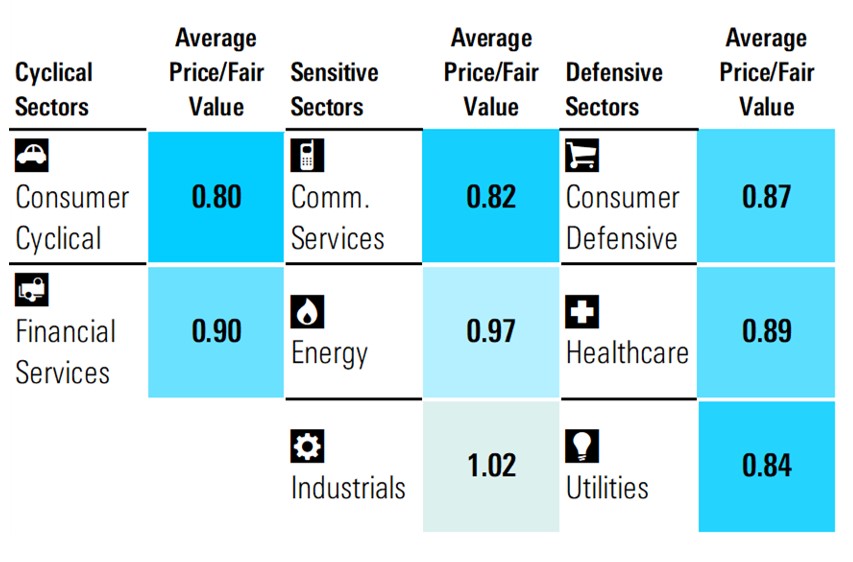

Il quadro delle valutazioni dei vari settori è molto eterogeneo e il taglio ai tassi di interesse potrebbe essere, per alcuni, la causa di ulteriori perturbazioni. Il comparto finanziario, che aveva beneficiato dell'aumento del costo del denaro, potrebbe subire effetti negativi, mentre le utility e le aziende dell’industria dei beni di consumpo potrebbero trarne vantaggio.

L'inflazione europea è sotto controllo?

Non ricordo un altro periodo in cui le parole dei banchieri centrali e i dati economici, per quanto banali, abbiano avuto così tanta importanza agli occhi degli investitori. Per quanto riguarda le nostre valutazioni, sia il mercato azionario statunitense che quello europeo sono in linea con il fair value. Questo, nonostante una crescita economica relativamente debole, un elevato livello del debito pubblico e un alto costo della vita in entrambe le regioni.

Allora perché le valutazioni di mercato sono costose nonostante tutti questi evidenti aspetti negativi? In sostanza, gli investitori vedono oltre le attuali difficoltà e attendono con impazienza una riduzione dei tassi d'interesse rispetto ai massimi attuali. Le tempistiche di questi tagli, tuttavia, dipendono da una serie di fattori.

Come sta andando l'economia e i banchieri centrali sono nella posizione di poter tagliare i tassi a breve? Negli Stati Uniti, l'inflazione è appena sopra il 3%. In notevole calo rispetto al 9% di due anni fa, ma ancora oltre il 50% più alta del livello obiettivo della Federal Reserve. In Europa, l'inflazione è scesa più rapidamente, con l'ultima lettura che dice +2,6%. Il tasso di inflazione è ancora lontano dal target del 2%, ma l'impulso e la traiettoria del calo sembrano lentamente scalfire le preoccupazioni della Banca centrale europea relativamente a una ripresa dell'inflazione.

L'Europa non crescerà molto nel 2024

Un'altra preoccupazione delle banche centrali è che un taglio dei tassi d'interesse a questo punto possa in qualche modo surriscaldare l'economia. Negli Stati Uniti, la crescita del PIL si attesta attualmente sopra il 3%, una performance più robusta di quanto previsto da molti economisti lo scorso anno. Questo dato è in netto contrasto con quello dell'Eurozona, dove la crescita è attualmente piatta ed è addirittura diventata negativa nel terzo trimestre del 2023. Per gli operatori, nessuna delle due situazioni dovrebbe scoraggiare i banchieri centrali dal tagliare il costo del denaro. Negli Stati Uniti, le nostre previsioni indicano una crescita incoraggiante, ma modesta, del 2% nel 2024. Per l'Europa, invece, è improbabile che l'economia registri una crescita positiva nel 2024.

Le banche centrali fanno molto affidamento sugli indicatori del mercato del lavoro per capire il potenziale surriscaldamento dell'economia. Quando questi mercati sono rigidi, la crescita dei salari può essere un forte motore dell'inflazione. Ancora una volta, la situazione in Europa e negli Stati Uniti è diversa. In entrambe le regioni si è registrato un forte aumento dell'occupazione negli ultimi tre anni, ma negli Stati Uniti il cambiamento è stato più pronunciato. La disoccupazione è aumentata rispetto ai minimi di inizio 2023 in entrambi i casi, ma negli Stati Uniti rimane al di sotto del 4%. In Europa, dove il tasso di disoccupazione è strutturalmente più elevato rispetto agli Usa, è ai minimi storici del 6,4%. Sebbene nessuno dei due numeri sollevi alcun allarme concreto per le banche centrali, il pericolo di una ripresa dell'inflazione salariale in Europa è certamente minore.

Le previsioni di un taglio dei tassi possono cambiare ancora

La nostra posizione attuale è che la Federal Reserve taglierà i tassi a giugno, mentre l'ultimo sondaggio Reuters tra gli economisti prevede che anche la BCE taglierà i tassi nello stesso periodo. Ma se abbiamo imparato qualcosa negli ultimi 12 mesi è che le aspettative sulle future mosse delle banche centrali vengono più frequentemente posticipate, piuttosto che anticipate.

In definitiva, il rischio che un taglio dei tassi sia posticipato è molto più basso in Europa di quanto non lo sia negli Usa. È più probabile che l'economia europea si deteriori ulteriormente piuttosto che si surriscaldi a breve. Dunque, se la BCE dovesse effettivamente tagliare i tassi prima della Fed, quali sarebbero gli effetti sui mercati azionari europei?

Qualsiasi stimolo di ampia portata, sotto forma di riduzione dei tassi, è certamente una buona notizia per l'economia, che dovrebbe in ultima analisi tradursi in un miglioramento della redditività aziendale. Pertanto, se da un lato riteniamo che i mercati azionari europei siano attualmente valutati in modo equo, dall'altro, un ulteriore afflusso di capitali da parte di investitori entusiasti potrebbe spingere i mercati al rialzo.

Quali sono i settori azionari da tenere d'occhio?

- I titoli finanziari, che hanno ricevuto un notevole impulso durante il periodo di alti tassi di interesse, potrebbero subire delle pressioni in alcuni segmenti, in particolare in quello bancario e in quello assicurativo.

- Le aziende attive nelle industrie dei beni di consumo ciclici e defensivi sono state sotto pressione a causa del prolungato periodo di inflazione elevata che ha ridotto la disponibilità di spesa dei consumatori. Il taglio dei tassi si tradurrà in una riduzione dei tassi ipotecari che dovrebbe lentamente alleviare la pressione sui consumatori e sulle aziende del settore beni di consumo.

- Le utility, un settore da cui molti investitori si sono allontanati perché le obbligazioni offrivano rendimenti altrettanto interessanti, potrebbero tornare rapidamente in auge. Il settore europeo delle utilities paga un dividendo superiore al 4,5% e viene scambiato a tasso di sconto del 20% rispetto al fair value

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.