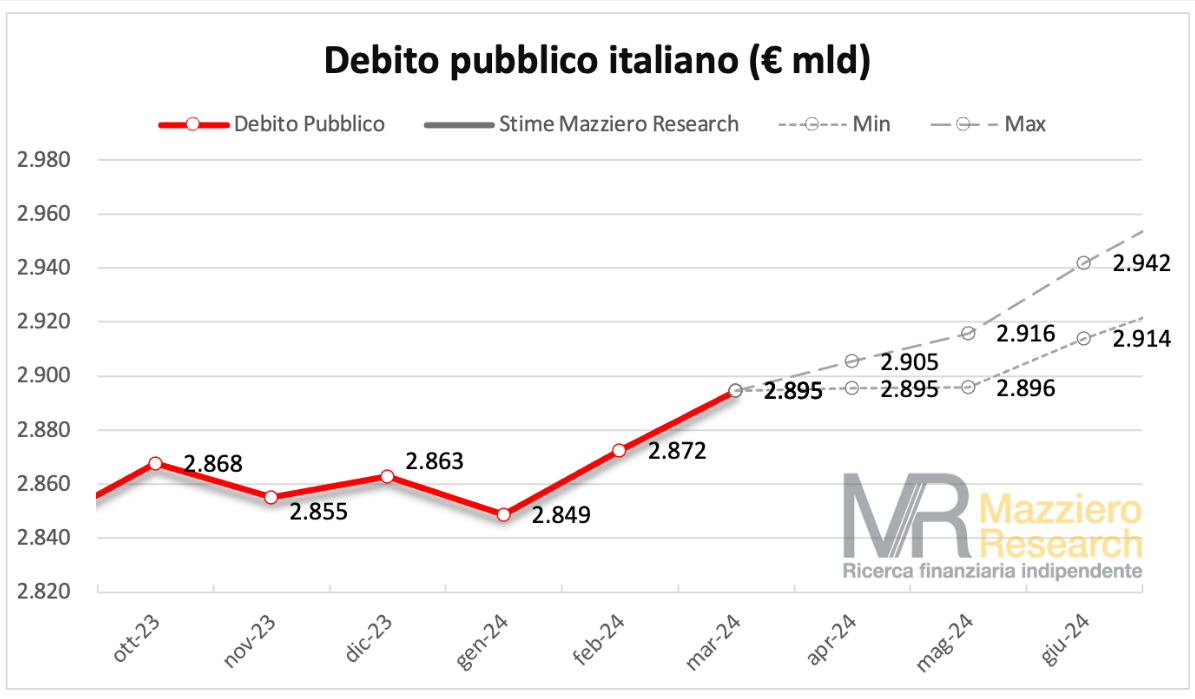

Il debito pubblico italiano si avvicina velocemente alla soglia dei 2.900 miliardi di euro. Secondo i dati pubblicati dalla Banca d’Italia il 15 maggio, a marzo ha raggiunto i 2.895 miliardi. In un solo mese, è salito di 23 miliardi.

I numeri arrivano a pochi giorni dalla conclusione del collocamento del BTP Valore (10 maggio), che ha raccolto 11,23 miliardi di risparmi degli italiani. E non possono essere ignorati per le conseguenze di una traiettoria ascendente del debito sulle valutazioni dei titoli di Stato.

Nel dettaglio, il debito delle amministrazioni centrali è aumentato di 22,8 miliardi mentre quello delle amministrazioni locali di circa 100 milioni. E’ rimasto praticamente invariato quello degli enti di previdenza. La vita residua del debito si aggira intorno ai 7,8 anni.

Debito pubblico a 2.900 miliardi entro giugno

Secondo Maurizio Mazziero, economista e fondatore di Mazziero Research, la soglia dei 2.900 miliardi “potrebbe essere oltrepassata stabilmente entro giugno 2024” e per il momento le sue stime si sono rivelate affidabili: per marzo lo scostamento per difetto è stato di un solo miliardo. D’altra parte, il Documento di economia e finanza (DEF) 2024 prevede il possibile superamento della soglia dei 3 mila miliardi di euro dal 2025 e anche le Previsioni economiche di primavera della Commissione europea indicano un trend di crescita del debito italiano.

Evoluzione e previsioni per il debito pubblico italiano

Fonte: Mazziero Research

Massimiliano Dona, presidente dell’Unione consumatori, con riferimento ai numeri di Bankitalia, ha parlato su QuiFinanza di “pessima notizia, anche se il cambio di rotta nella politica monetaria della Banca centrale europea (BCE) previsto a breve potrebbe dare all’Italia un sospiro di sollievo rispetto all’onere del debito”. Dona ha anche precisato che corrisponde a 49 mila euro per ciascun italiano.

Cosa devono tenere d’occhio i possessori di titoli di Stato?

1) La politica monetaria della BCE

La prossima riunione di politica monetaria dell’istituto di Francoforte sarà il 6 giugno e le attese del mercato sono per un primo taglio dei tassi di interesse. Una riduzione dei saggi di riferimento rende meno oneroso il finanziamento del debito pubblico.

2) La crescita economica

La crescita economica è un antidoto per rendere il debito pubblico più sostenibile. Le previsioni della Commissione europea sul Prodotto interno lordo (PIL) italiano, tuttavia, non sono del tutto rosee: +0,9% nel 2024, in rialzo rispetto alle stime di febbraio, ma +1,1% nel 2025, in ribasso a confronto con le indicazioni precedenti. Questi numeri si traducono in un incremento stimato del rapporto debito/PIL dal 137,3% del 2023, al 138,6% del 2024 e al 141,7% dell’anno successivo.

3) Le decisioni delle agenzie di rating

Tra aprile e maggio, le principali agenzie di rating hanno aggiornato il loro giudizio sull’Italia. L’ultima sarà Moody’s il 31 maggio. Finora, è stato confermato quello espresso in precedenza. Morningstar DBRS ha comunicato lo scorso 26 aprile che il rating sul debito sovrano italiano sarebbe rimasto a BBB con trend “stabile”, ponendo, però, l’accento sugli effetti negativi del superbonus edilizio sulle casse dello Stato.

“Il valore del BTP può oscillare a seguito di variazioni del merito creditizio”, spiega Roberto Rossignoli, senior portfolio manager di Moneyfarm. “Una delle principali variabili in gioco è rappresentata dal debito pubblico: se dovesse superare la soglia dei 3 mila miliardi dal 2025, chi investe in BTP Valore potrebbe andare incontro a forti incertezze”.

4) Lo spread BTP-Bund

Il differenziale tra i titoli di Stato italiani e tedeschi (questi ultimi sono presi a riferimento per l’eurozona) è oggi a livelli piuttosto contenuti, intorno ai 130 punti, se confrontato con lo storico dal 2011 (crisi del debito periferico) in poi. Tuttavia, un rialzo dello spread rappresenterebbe un rischio significativo per gli investitori esposti ai BTP, soprattutto se decidessero di uscire in anticipo, perché potrebbero trovarsi a dover vendere a un prezzo inferiore a quello di acquisto. In base alle elaborazione Moneyfarm, durante la crisi dell’eurozona nel 2011 o subito dopo l’invasione russa dell’Ucraina nel febbraio 2022, “la performance di un indice generico che replica una posizione in BTP ha perso più del 15%”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.